Блог им. AVBacherov |Что общего у Банка России и ФРС США

- 21 сентября 2023, 12:10

- |

Моё интервью Ивану Шлыгину и журналу Financial One

Тема вынесенная в название интервью не отражает всех тех вопросов, которые мы обсудили с Иваном. И я не уверен, что она будет интересна с точки зрения «запросов» со стороны зрителей. Но маркетинг и продвижение — дело самого журнала. Я же со своей стороны подготовил тайм-коды, которые куда лучше раскрывают обсуждаемые нами темы, так что воспользуйтесь ими как навигатором или оглавлением.

00:00 Начало, вопрос о политике ЦБ и её влияние на фондовый рынок и курс рубля. Почему решение ЦБ не повлияло на рынок, и почему ЦБ не всесилен. Кто мог бы сделать для стабилизации курса больше. Где может быть проблема с высокой ставкой. Про Зомби компании в США и параллели с Российским рынком. Как можно было бы проводить ДКП: идеи Сергея Блинова по РДМ или монетарные подходы.

10:11 Почему ДКП в России напоминает ДКП в США. Права или неправа Набиуллина, или вопрос столкновения идей?

12:10 Спор банкиров с ЦБ. У кого «рыло» в пушку? В чём «недобросовестность» поведения банкиров, пара историй про Сбербанк.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. AVBacherov |Зомби компании наступают?

- 11 сентября 2023, 18:05

- |

В своих интервью я сетовал на то, что сейчас сложно найти хорошие аналитические статьи по ситуациям с компаниями зомби в открытом доступе.

Сегодня, решил немного поиграться простыми показателями, чтобы сделать хоть какие-то грубые оценки. Для этого воспользовался скринером YAHOO. И то, что я увидел меня реально впечатлило.

По скринеру YAHOO сейчас в США торгуется 13 858 публичных компаний.

Первое, что я решил посмотреть — сколько компаний из них не принадлежат акционерам. Это значит, что их акционерный капитал отрицательный, и по сути они целиком принадлежат кредиторам. Таких оказалось 2340 штук или почти 17%. При этом туда попали такие мастодонты как Макдональдс, Боинг, Филип Моррис, Старбакс и другие… Капитализация первых 10 составляет почти 1,2 трлн долларов.

Другой критерий, который я решил посмотреть — это количество компаний, чьи прибыли до вычета налогов и выплаты процентов (EBIT) меньше, чем расходы по процентам. Для этого я взял показатель EBIT / Interest Expense и отсеял все, у которых его значение больше 0.

( Читать дальше )

Блог им. AVBacherov |Американский рынок, чудеса - да и только!

- 25 мая 2023, 13:35

- |

Американский рынок акций начиная с середины 2022 года живёт на голом энтузиазме. Хотя до этого, примерно года четыре, жил исключительно на подсосе печатного станка. ФРС с приличным опозданием начала борьбу с инфляцией, которую проморгали все, и включила все возможные рычаги: ставку и сжатие денежной массы M2. На этом фоне американский рынок показал ноль, а инверсия кривой доходности трежурей достигла своего минимального уровня за последние 40 лет.Но многие именитые, уважаемые и явно ангажированные финансовые институты говорят о том, что США вполне возможно сможет избежать рецессии.

Я не провидец, и вероятно могу ошибаться, но в таких условиях сложно представить себе, какой бубен должны взять финансовые власти США и какую ритуальную курицу зарезать, чтобы им удалось «пройти на тоненького».

Похоже, что инвесторы на фондовом рынке, просто спят и видят, как совсем скоро ФРС снова перейдёт к очередной политике количественного смягчения и эйфория на финансовых рынках продолжится как-будто ничего не было.

( Читать дальше )

Блог им. AVBacherov |Решение ФРС смягчить ДКП и провести QE может вызвать "отскок дохлой кошки"

- 14 марта 2023, 10:21

- |

Забавно наблюдать, как только начало трясти банки в США, в СМИ и различных блогах люди разделились на два лагеря. Одни пишут/говорят: «я же предупреждал», другие «это мелочь, ничего страшного». В целом ничего нового, но каждый раз забавно.

На мой взгляд, любое диаметрально противоположное мнение или если так можно выразится — краевое, обречено в 99% случаев на провал. Но оно способно добавить популярности, чем и пользуются. Как показывают различные социальные исследование, к моему глубочайшему сожалению, около 20% людей склонны к критическому мышлению, а остальные предпочитают на нагружать свой мозг.

Я считаю неправы ни те, ни другие. И сейчас ещё рано делать определенные выводы.

Но вполне допускаю вот такой вариант развития событий.

Нет смысла сравниваться текущую ситуацию с 2008 или с 2020, которые сами по себе отличались как по QE, так и решениям по ставкам. Нынешняя ситуация сильно иная.

В ФРС прекрасно понимают, что открой они вентель «новых вертолетных» и «бесплатных» денег, флаг борьбы с инфляцией можно спускать. И Бог бы с ним, что не сделаешь ради спасения зомби и очередной дозы наркоману, но проблема может быть куда как хуже.

( Читать дальше )

Блог им. AVBacherov |Про SVB, мировой кризис, ошибку ФРС, безработицу и зомби

- 11 марта 2023, 12:02

- |

Silicon Valley Bank в силу своей специфики набрал приличное количество «мусора» в свои активы. В основном речь идет о ВДО в секторе стартапов, куда банк активно вливал деньги своих клиентов. Как написали зарубежные финансовые обозреватели, банку в связи с оттоком клиентов пришлось реализовать с убытком пакет ценных бумаг общей стоимостью 21 млрд зеленых президентов, потеряв при этом 1,8 млрд. Поэтому SVB пришлось в срочном порядке объявить допэмиссию акций примерно на сумму сравнимую с убытком. Проблемы банка аналитики увязали в цепь событий, которая началась с криптопесочницы FTX, потом кредитной организации — Silvergate Bank, что в свою очередь вызвало классический банк ран.

Но пересказывать историю я не собираюсь, ее можно найти в интернете и более подробно.

Со своей стороны я хотел бы расставить некоторые акценты, которые на мой взгляд являются вечными, в определенной степени фундаментальными, и что вполне можно было предвидеть, а значить обходить подобные инвестиции стороной.

Первое, я не раз писал, что инвестиции в крипто-тему, с моей точки зрения, в чистом виде игра в пирамиды, схожие с МММ и многими другими, только в новой красивой IT упаковке и в глобальном масштабе.

( Читать дальше )

Блог им. AVBacherov |Крах американской мечты

- 28 февраля 2023, 09:51

- |

Но поделиться я сегодня хочу более простой, но в то же время очень показательной мерой измерения благосостояния — затраты на основные развлечения. А именно отличным и в меру юморным видео, который снял Алексей Марков, автор книги «Хулиномика». В нем он рассказывает как реально изменился средний класс в США и что он себе может позволить с точки зрения развлечений примерно через 70 лет.

«Выжить в Америке. КРАХ американской мечты. Средний класс в... » Приятного просмотра.

Блог им. AVBacherov |Медвежьи прогнозы по американскому рынку. Повторятся ли 70-е в США?

- 02 февраля 2023, 13:02

- |

Люблю хорошие, вдумчивые и образовательные посты. И не люблю переписывать своими словами. Всегда лучше поделиться на своих ресурсах оригиналом и дать ссылку на источник. Уверен, следующий текст будет многим интересен, а для некоторых полезным с образовательной точки зрения.

Медвежьи прогнозы по американскому рынку. Повторятся ли 70-е в США?

Майкл Бьюрри, которого многие знают как героя фильма «Игра на понижение», не из тех людей, которые боятся поставить свою репутацию, делая смелые экономические прогнозы. Он делает такие прогнозы на протяжении многих лет и самое страшное, что обычно оказывается прав.

В 2006 и 2007 годах инвесторы высмеивали его, когда он предсказывал крах рынка недвижимости в США. Но в 2008 году оказался прав на все сто процентов. В феврале 2021 года он предсказал массивный всплеск инфляции в Соединенных Штатах, в то время как уровень инфляции на тот момент был менее двух процентов. И что мы видим сегодня? Он снова оказался прав. В июне 2021 года он предсказал самый спекулятивный пузырь всех времен во всех активах и как вы знаете акции, криптовалюты, упали в течение 22 года. В сентябре 2022 года он предсказал рецессию белых воротничков, и посмотрите последние новости технологическом секторе – происходят массовые увольнения. У Бьюрри явно есть талант оказываться правым. Недавно он снова запостил твит и сделал еще один смелый прогноз. Если он снова окажется правым, скорее всего экономику США ждут большие потрясения.

( Читать дальше )

Блог им. AVBacherov |Американский рынок ждет катастрофа?

- 12 января 2023, 10:55

- |

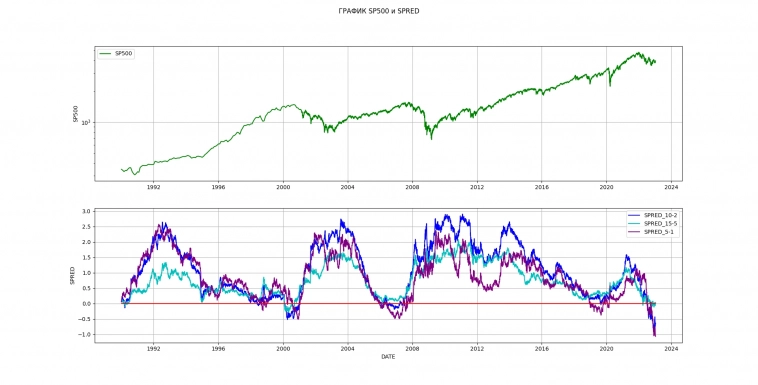

Судя по графикам спредов доходностей американских государственных облигаций, которые как я (и многие другие исследователи) писал, обычно являются предиктивными индикаторами падения американского рынка, нас ждет очень серьезная посадка! И вероятность пройти «на тоненького» тает на глазах. Похоже никто не ожидал, что инверсия кривой доходности может оказаться настолько большой.

Напомню, что рынок начинал падать, когда происходило восстановление нормально вида кривой доходности, но пока мы только движемся вниз. И есть все основания полагать, что чем больше мы уйдем вниз, тем существенней будет посадка в американских акциях. Видя это, начинаешь верить в прогноз Бьюрри в 1860.

Кстати об уменьшении вероятности проскочить рецессию или обойтись малой кровью отлично говорил Нуриэль Рубини, прозванный доктор DOOM, еще в мае 2022. И в качестве причин таких оценок он называл не только СВО, или ковидные ограничения Китая в то время. Там есть более долгосрочные и значимые тенденции.

Рецензии на книги |Как предсказывать крахи финансовых рынков - очень интересно но совсем не для всех

- 24 октября 2022, 10:33

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс