Блог им. AVBacherov |Завершающий этап оценки привлекательности покупки акций! От возможных цен к доходностям!

- 19 февраля 2021, 11:59

- |

Этот пост — последняя часть из цикла постов посвященных механистической оценке привлекательности инвестиций на основе фундаментальных показателей.

[1] Начало здесь: "Фундаментальный анализ тоже поддается автоматизации и вероятностному прогнозированию"

[2] Продолжение: "От прогноза фин показателей компании к прогнозам возможных цен на бирже"

Итак, вот я и добрался до последней стадии оценки. Как вы понимаете, все те графики, которые я строил и приводил в постах, нужны только для визуализации и более наглядного представления. А еще для написания красивых отчетов по исследованию эмитента и для публичного распространения. Конечно, во многих случаях мне их строить не надо. Вместо этого хотелось бы получить итоговые цифры на основании которых, я бы принял решение — стоит ли овчинка выделки или нет в текущей момент времени.

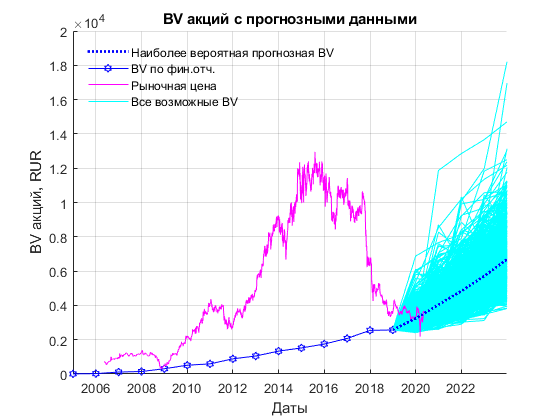

Но давайте вкратце вспомним, основные промежуточные результаты, которые я получил в первых двух постах. Здесь немного уточню, чтобы расчеты были более корректны. Сама отчетность за 2014 год была составлена 23 марта 2015. Я, конечно, уже не помню, когда она была опубликована, поэтому буду считать что я смог ее посмотреть 31 марта 2015 и провести все те расчеты, которые я демонстрировал в предыдущих постах.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 7 )

Блог им. AVBacherov |От прогноза фин показателей компании к прогнозам возможных цен на бирже

- 16 февраля 2021, 13:18

- |

Продолжение статьи "Фундаментальный анализ тоже поддается автоматизации и вероятностному прогнозированию" и не только...

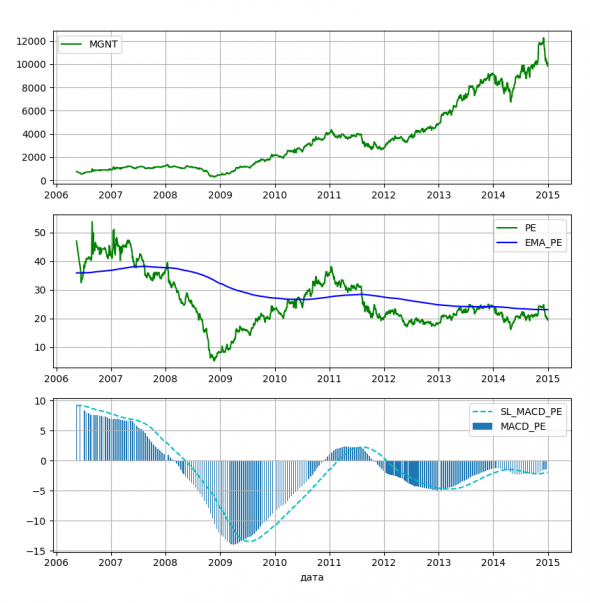

Теперь поговорим немного о мультипликаторах и их использовании в прогнозировании. Нужно понимать, что когда от статей отчетности мы переходим к ценовым мультипликаторам, мы ступаем на очень зыбкую почву. Частично о ловушках того же популярного мультипликатора P/E я уже писал в своем посте: "Дорого или дешево стоят акции на Московской Бирже? И ловушка показателя P/E!", поэтому трактовать моделирование нужно с осторожностью и немалой долей здравого смысла.

Вернусь к примеру по акциям ПАО МАГНИТ.

Мастодонты фондового рынка, такие как Грэм, хорошо понимая недостатки этого показателя советовали при его расчете и принятии решения использовать для среднюю прибыль за 5, 7 или 10 лет, позже Роберт Шиллер выбрал в качестве знаменателя 10-летнюю среднюю прибыль с поправкой на инфляцию. Если огрубить идею инвестиций на основании коэффициента P/E, то можно было бы вывести следующее простое правило:

( Читать дальше )

Блог им. AVBacherov |Еще раз о Магнит - работа над ошибками

- 20 мая 2020, 10:36

- |

✅ Наиболее вероятная сумма полученных дивидендов на одну акцию за этот срок — 1234 рубля. Тогда полная

( Читать дальше )

Блог им. AVBacherov |ПРОТЕК (PRTK) - неплохо, но не предел мечтаний

- 14 мая 2020, 10:21

- |

Продолжаю пересмотр фундаментальных прогнозов по интересующем меня компаниям. На повестке дня — компания ПРОТЕК.

Рассматривая динамику годовых финансовых показателей за период с 2007 по 2019 год, можно дать следующие прогнозы:

✅ Наиболее вероятная балансовая стоимость бумаг к концу декабря 2024 года составит143 рубля, что эквивалентно 8.4% годовых к цене 98.4 рубля на 07.05.2020 (интересно отметить, что в предыдущей оценке от 15.07.2019 цена акций была 93 рубля на 12.07.2020).

✅ Компания не радует акционеров стабильной дивидендной политикой, поэтому прогноз в 29 рублей на протяжении 5 лет, хотя и является наиболее вероятным, но имеет очень большой разброс. Поэтому стоит исходить из более консервативных оценок и не принимать дивиденды во внимание. Но соблюдая формальность расчетов — ожидаемая балансовая стоимость и дивиденд повышают доходность до 12,8% годовых.

( Читать дальше )

Блог им. AVBacherov |Акции МАГНИТ - очень интересно, но не всё так просто

- 08 мая 2020, 13:12

- |

Продолжаю наблюдать за акциями МАГНИТа. Последний годовой отчет не порадовал. В закрытом Telegram канале ABTRUSTOPSEC дам подробные комментарии по этому вопросу. Сейчас вкратце по результатам расчетов и вероятностного прогнозирования.

✅ Основываясь на данных годовой аудированной консолидированной бухгалтерской отчетности наиболее вероятная балансовая стоимость бумаг к концу декабря 2023 года составит 6684 рубля (предыдущая оценка от 19 августа 2019 — 6665 рублей), что эквивалентно 19% годовых к цене 3571 рубль на 07.05.2020.

✅ Кроме этого, наиболее вероятная сумма полученных дивидендов на одну акцию за этот срок будет 1187 рублей и тогда полная доходность вырастет до 24% годовых, а инвестированная сумма вырастет в 2,2 раза чуть меньше, чем за четыре года.

✅ С учетом распределения исторического коэффициента P/BV, стоимость акций на рынке может составить 8387 к указанной дате, что дает потенциальную доходность в 27% годовых.

( Читать дальше )

Блог им. AVBacherov |Фундаментальные оценки теперь доступны в Инвестиционном бюллетене

- 30 июля 2019, 13:05

- |

Друзья, совсем недавно я вас порадовал циклом собственных фундаментальных исследований акций, которые можно найти в моём блоге здесь.

Следующим логическим шагом было совместить то, что я делаю как портфельный управляющий, с этими самыми исследованиями. Задача не совсем тривиальная, и тем она интересна. Поскольку я всё люблю максимально автоматизировать, этот процесс не явился исключением. Проще всего результаты проделанной работы продемонстрировать на том, как она включилась в инвестиционный бюллетень.

Поскольку я не пересматриваю свои фундаментальные прогнозы чаще раза в год, если на это нет каких-то уж очень серьёзных оснований, а расчёты строятся на данных годовой отчётности, то и каждый раз пересчитывать там вроде бы нечего. Однако, поскольку рынок не стоит на месте, ожидаемая доходность инвестора меняется и этот факт можно учесть при формировании портфеля. Тем, кто знаком с портфельной теорией, сразу смекнули о чём идёт разговор.

( Читать дальше )

Блог им. AVBacherov |Почему я не буду покупать ФОСАГРО

- 25 июня 2019, 12:00

- |

Продолжаю серию своих публикаций по фундаментальному анализу. Сегодня поговорим о компании ФОСАГРО.

Если посмотреть на механистическую оценку, которую я уже демонстрировал на примере ПРОТЕК и ЧЕРКИЗОВО, то ФОСАГРО является неплохим кандидатом для покупки. Она сулит очень хороший результат – вероятность получить доход свыше удвоенной ставки без риска составляет 95%

Но дьявол кроется в деталях!

Во-первых, мы имеем дело с очень неустойчивыми показателями по росту выручки. Пятилетние темпы роста имеют среднее значения в 61% годовых, при стандартном отклонение в 27%.

Во-вторых, при достаточно стабильном отношении Валовой прибыли к выручке (Средняя – в 45% и стандартное отклонение (сто) – 8%), имеется очень большая волатильность статей не относящихся к основной деятельности компании, сильно влияющих на чистую прибыль (Средняя величина доходов/расходов не от основной деятельности по отношению к выручке 55%, сто – 29.94%). Строить прогнозы по такой волатильности очень проблематично.

( Читать дальше )

Блог им. AVBacherov |ПАО Группа Черкизово. Возможно стоит приглядеться...

- 13 июня 2019, 15:39

- |

По моему мнению на 5 летнем промежутке с вероятностью 99,9% рост балансовой стоимости акций превысит уровень 2100 рублей, что эквивалентно росту стоимости акции на уровне ставки без риска 7,6 по ОФЗ, и с вероятностью 60% превысит уровень в 3000 (эквивалент роста по удвоенной ставке без риска).

За период владения инвестор сможет получить дивиденды. Наиболее вероятный их размер за весь период владения составит 320 рублей, с вероятностью же в 95% они будут находится в пределах от 60 до 800 рублей.

С учётом прогнозируемых дивидендов, совокупный результат инвестиций с вероятностью более 93% превысит рост по удвоенной ставке без риска, что можно считать очень хорошим результатом.

Но инвестиционная привлекательность падает, если учесть историческую статистику оценки рыночными игроками цены акций через коэффициент P/BV. Более 70% времени «мистер рынок» оценивает акции компании с коэффициентом меньше 1, что смещает возможные рыночные цены акций для доверительного интервала в 95% в диапазон от 1700 до 7000, но при этом практически 80% лежит от 2000 до 4000 на пятилетнем горизонте.

( Читать дальше )

Блог им. AVBacherov |Инвестиционный бюллетень ABTRUST для портфельного инвестора. Большие обновления

- 29 апреля 2019, 13:11

- |

Обновлен Инвестиционный бюллетень ABTRUST

В этом обновление добавлены два раздела:

1. Консенсус прогнозы. О них я писал несколько раз. С обновленными данными по текущим показателям цен их теперь можно использовать для оптимизации портфелей. (https://smart-lab.ru/blog/535191.php https://smart-lab.ru/blog/527218.php https://smart-lab.ru/blog/534364.php)

2. Два из трёх статистических индикаторов, на основании которых я принимаю решения по хеджированию свои позиций в акциях.

Теперь инвестиционный бюллетень включает в себя информацию о:

— валютном курсе рубля по отношению к основным мировым валютам

( Читать дальше )

Блог им. AVBacherov |Консенсус прогноз. Готов для включения в инвестиционный бюллетень

- 23 апреля 2019, 13:14

- |

Друзья!

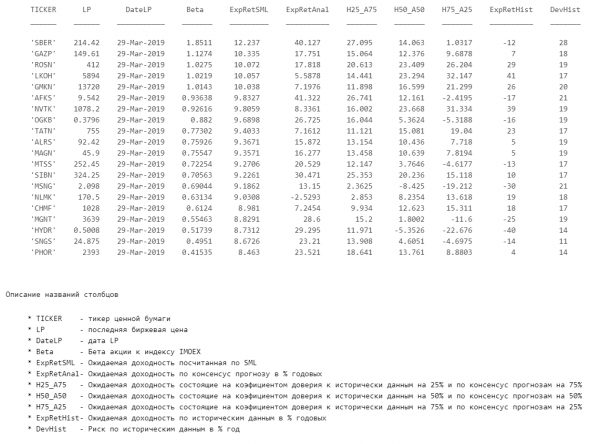

Добил модуль консенсус прогнозов. И скорее всего он будет включен в следующий инвестиционный бюллетень.

Кроме расчёта самих консенсус прогнозов с учетом вероятности их исполнения (писал в прошлый раз https://smart-lab.ru/blog/534364.php), я добавил часть, в которой смешиваются исторические данные по ожидаемой доходности с консенсус прогнозами с учётом разных степеней доверия для каждого из показателей.

Вот так это выглядит в табличке (описание столбцов описывает суть расчётов)

Также я добавил расчёт ожидаемых доходностей по Security Market Line (SML), чтобы было удобнее сравнивать бумаги, которые интереснее взять в портфель, а для каких лучше купить ETF

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс