Anton Iakovlev

Индекс Доллара или о чем все говорят.

- 08 октября 2019, 23:11

- |

Когда при обсуждении макроэкономической ситуации вы видите упоминание доллара, то скорее всего здесь имеется ввиду Индекс Доллара. Это один из самых ключевых показателей в современном мире и его назначение очень важно понимать.

Индекс Доллара это стоимость американского доллара к корзине основных валют. Эта корзина состоит из:

— Евро на 57.6%

— Йены на 13.6%

— Фунта стерлинга на 11.9%

— Канадского доллара на 9.1%

— Шведской кроны на 4.2%

— Швейцарского франка на 3.6%

Вы его найдете под тикером DXY и стартовая его стоимость равнялась 100 (это было в 1973 году). Экономисты и инвесторы смотрят на него с целью определения насколько дорог доллар по сравнению с основными игроками. Если он вырос, то говорят доллар укрепился, то есть его обмен на валюты их этой корзины стал дороже. Укрепление доллара показывает на его привлекательность среди прочих стран и это может быть вызвано рядом причин:

— больший потенциал роста инвестиций в США, чем в иных странах

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Почему рынок на прошлой неделе сначала сильно падал, а потом быстро рос.

- 07 октября 2019, 21:57

- |

В текущей фазе позднего бизнес цикла (бычий рынок с замедляющейся инерцией) очень важную роль играют сентименты. Под сантиментами я понимаю эмоциональные реакции на те или иные события. Сначала 1 октября весь мир увидел худшие показатели бизнес индикатора промышленности за последние 10 лет. Этот индикатор прямо указывал на сокращение ВВП в 3-4 кварталах. А это медвежий рынок. Однако, этот индикатор опережающий, то есть указывает на отдаленное будущее. А вот фактическая статистика — это отражение недавнего прошлого. И она здесь и сейчас.

Получилось, что инвесторов сначала напугали отдаленным будущим, а потом успокоили стабильным настоящим. Отсюда и такое рваное движение.

Но важно помнить, что стабильное настоящие не является гарантом стабильного будущего. Для этого нужно больше вводных и нужны уверенные директора в Америке, которые будут в будущем нанимать новых сотрудников и инвестировать в основные фонды. Но они пока не хотят.

( Читать дальше )

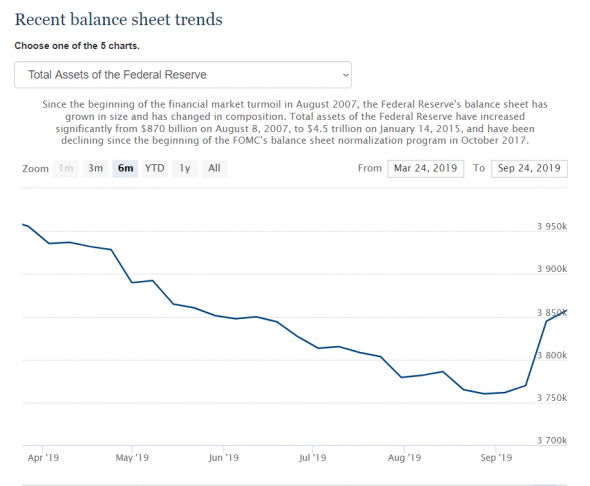

ФРС запустил печатный станок втихую от рынков

- 04 октября 2019, 12:12

- |

Центробанк Америки стал опять покупать бонды и наращивать свой баланс. Это означит, что на рынок добавилась дополнительная ликвидность. Хотя ФРС даже не обьявлял о начале программы смягчения. Видно ситуация настолько негативная, что они решились вмешаться заранее. Все это указывает, что скорее всего мы увидим еще одно сокращение ставок 30 октября и вероятно обьявят программу смягчения. Вопрос как всегда, а достаточно ли будет этих действий для удерживания экономики на плаву. Бонды опять полетят вверх. Вероятно и золото.

Плюс сегодня важная статистика по безработице. Весь мир будет ее ждать, так как тон этой статистики либо смягчит продажи вторника и четверга, либо развернет рынки опять вниз. Америке сейчас очень нужны позитивные новости из реальной экономики (это называется hard data).

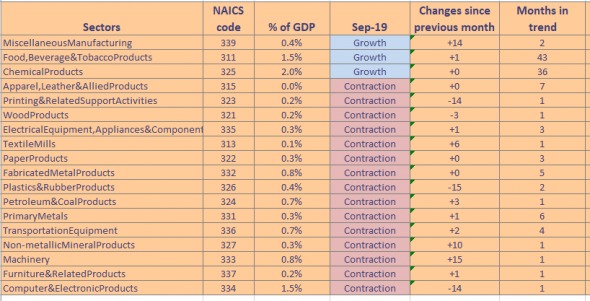

Ведущий индикатор бизнес активности США указывает на рецессию

- 01 октября 2019, 19:29

- |

Сегдня вышли новые данные PMI. Посмотрите, я разложил на отрасли и впервые за годы практически все отрасли указывают на сокращение. И комментарии все негативные о том, что продажи и новые заказы упали. СП500 уже упал на 1%.

Напомню, что индикатор бизнес активности сильно коррелирован с темпом изменения ВВП и опережает его на несколько месяцев. Следовательно, если PMI сильно не улучшится, то ВВП в 3 и 4 кварталах сократится. А это акции вниз, доллар, золото, йены и биткойн вверх, бонды вверх. Будьте аккуратны со своими лонгами. Хеджируйте их.

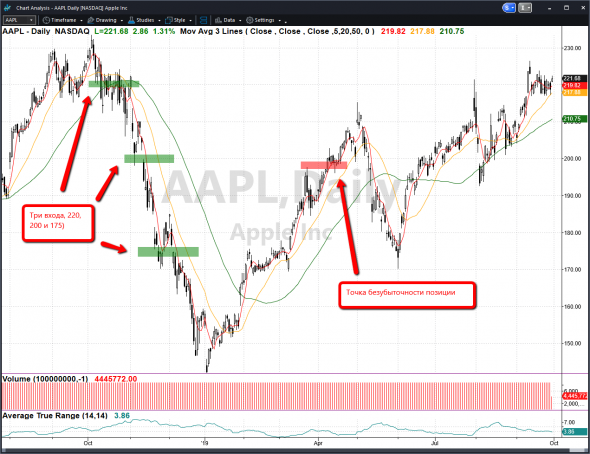

Усреднение как способ лучшего входа или как не потерять капитал

- 30 сентября 2019, 17:34

- |

Усреднение средней цены позиции – это отличный инструмент в умелых руках и путь к катастрофе при неправильном обращении. Усреднение – вход в позицию частями при движении актива. Например, вы хотите инвестировать 10000 в акцию Эппла. Но вы не входите сразу всей суммой, а инвестируйте в три захода: 35% сейчас, 35% при коррекции цены на 10% и 30% при коррекции на 20%. То есть вы закладываете возможность того, что цена двинется против вас, но не более определенной суммы.

На графике видно: вы вошли по 220, потом по 200 и потом по 175. В первом случае вы купили 16 акций, во втором 17 и в третьем 17, итого 50 акций. И средняя цена входа получилась 197,9$. Это ваша точка безубыточности позиции.

В усреднении может быть и четыре шага и более. И усредняться можно и при движении вверх.

Для усреднения важно соблюдать следующие условия:

- У вас должен быть особый взгляд на этот актив, либо бычий, либо медвежий. Если у вас бычий взгляд и цена начинает падать из-за новостей, которые меняют ваш взгляд, то из такой позиции надо выходить с убытком.

- У вас должен быть план входа. А именно где и по сколько покупать (продавать) актив.

- У вас должен быть план выхода. Где вы выходите и при каких обстоятельствах.

- У вас должен быть под контролем общий уровень риска и капитала для этой позиции. Если это 10000, как в нашем примере, то не инвестируем больше, даже если очень хочется докупить. Если стоп на отметке 30% — то надо выходить, когда доходите до отметки.

( Читать дальше )

Убер на службе инвесторов

- 28 сентября 2019, 21:42

- |

Убер на службе инвесторов

У Убера и Лифта не заладились IPO. Цены упали на 30-40% и выглядят они не очень. Инвесторы настороженны способностью этих компаний заработать те EPS, которые они обещают. Плюс претензии со стороны регуляторов такси со всего мира.

#idea

Однако мы должны понимать две вещи:

1. Это будущее городской логистики, процесс запущен и его не остановить. Можно только притормозить, но толку будет немного.

2. Если рецессия придёт, то везде будут сокращать персонал. Преложений по работе станет меньше. И куда пойдёт это армия безработных?... В Убер водителями. И выручка подскочит.

Получается, что Убер и Лифт являются теми компаниями, которые могут расти, когда экономика падает. Я рассматриваю покупку длинных коллов (есть в продаже 470 дней, есть и 800+). По структуре ещё не определился. Но компании могут взлететь в цене до 200-300$. При лимитированном риске, доходность может быть очень симпатичной.

Давайте разберёмся с Киви

- 26 сентября 2019, 17:24

- |

Киви — крупная фирма цифрового банкинга с растущим темпом роста прибыли и агрессивной бизнес моделью. За последние полгода ее капитализация удвоилась (сейчас этот сектор в тренде). Но в последнее время стали проникать на рынок слухи о якобы бы ее продаже собственниками и ценовых манипуляциях. Идея простая — менеджмент и собственники пампят цену, чтобы выйти на комфортный уровень выхода из бизнеса, а бизнес модель большее не работает.

Вот что пишет канал РынкиДеньгиВласть:

" Менеджмент Киви лучше других понимает риски, связанные с компанией:

• Половина выручки зависит от одного клиента — Ассоциации букмекеров. Она уже начала диктовать свои условия – маржа в секторе e-commerce падает 4 квартала подряд.

• Высокая конкуренция. Российской рынок пресыщен аналогами: Тинькофф, Сбербанк, Яндекс.Деньги, VKPay и др., что сильно ограничивает возможности роста Qiwi.

• Терминальная сеть Qiwi умирает. За последний год количество терминалов сократилось на 10%.

( Читать дальше )

Можно ли иметь одновременно лонг и шорт позицию по одному инструменту?

- 25 сентября 2019, 22:02

- |

Да можно, но требуется соблюсти определенные условия. Рассмотрим ситуацию на текущий момент: у меня негативный прогноз на курс меди. Я считаю, что из-за того, что Китай снижает темп производства, то спрос на медь будет постоянно снижаться и это негативно отразится на балансе спроса и предложения. Следовательно цена может корректироваться вниз. Для реализации идеи я купил путы со сроком экспирации через 4 месяца. Если через четыре месяца пут будет в деньгах, то позиция заработает деньги. Если я не прав, то премия сгорит и это будет будет моим стопом.

Но в текущей ситуации, когда Трамп пытается договориться с китайцами и центробанки снижают ставки, ситуация может измениться и в течение 3-4 недель на рынке будут преобладать быки. Медь соотвественно пойдёт вверх.

Я покупаю фьючерсы или опционы колл на ближайшие 3-4 недели. Здесь важно отметить, что стоимость этой позиции лишь часть от стоимости шорта. Если медь развернётся и уйдёт вверх, то плюс по лонговой позиции частично (на 50-75%) закроет убыток по стопу. Если же цена уйдёт вниз, то убыток от лонга будет минимален.

( Читать дальше )

Как просто посчитать денежное выражения риска позиций в портфеле.

- 24 сентября 2019, 18:08

- |

Когда я только начинал, я торговал только технический анализ и практически всегда на 5 минутном графике. Я сначала определял, где будет стоп, а потом рассчитывал количество контрактов.

Но когда я перешел к старшим таймфремам и иной системе принятия решений я столкнулся с тем, что теперь мой портфель стал наполняться совершенно разными классами продуктов от акций до опционов на процентные ставки. И столкнулся с тем, что стало сложно для стопов рассчитывать количество контрактов, так как везде разная стоимость шага и порой иные обозначения, как например в сое или трежариес (там шаг меряется в дробях). Пересчет занимал время и повышал вероятность ошибки. И я нашел для себя очень простое и элегантное решение — я стал все считать от notion value. Notion value (NV) — это полная стоимость инвестиционного класса. Например, NV фьючерса РТС около 171 тыс рублей (столько стоит в полном выражении коктейль из входящих в него акций). А NV фьючерса на медь — 62500$, на нефти 58000$. Если я продаю пару AUDJPY, то минимум NV будет 25000 австралийских долларов. А NV опциона в деньгах на акции равен стоимости страйка помноженное на сто. Информацию о NV можно всегда найти на сайте биржи, где этот продукт торгуется.

( Читать дальше )

Как заработать если переговоры США и Китая провалятся?

- 23 сентября 2019, 19:21

- |

США и Китай обмениваются тарифами и то ругают друг друга, то мирятся. Что все это значит для экономии мира.

Шаг 1. Если США вводит скажем 10% тариф на китайский продукт, то этот продукт становится либо дороже для потребителя в США, либо китайский производитель должен взять эти 10% тарифа на себя (сократить прибыль). И в первом и во втором случае это плохо, так как потребители покупают меньше продуктов, если цена растет (следовательно выручка падает), либо растет себестоимость производителя, если он тариф не перекладывает на потребителя. Следовательно, Китай производит меньше, либо перенаправляют продукты в другую страну (либо девалирует Юань). Другие страны тоже потребляют сейчас в меньшем объёме из-за уменьшающегося роста ВВП.

Шаг 2. Если Китай производит меньше (а статистика на это указывает), то и сырья он закупает тоже меньше. А основной импортер сырья в Китай это Австралия. Экономика Австралии жестко зависит от Китая. Следовательн, о рост экономики Австралии будут под вопросом, а эти опасения автоматом транслируются в валюту.

( Читать дальше )

теги блога Anton Iakovlev

- 15 минутка

- 16 декабря

- 22 октября

- 3 декабря

- 3 ноября

- 5 минутка

- 9 октября

- API

- EURUSD

- forex

- multicharts

- Price action

- Price Action - поведение цены

- quik

- RIU6

- RIZ5

- S&P500 фьючерс

- WTI

- Австралия

- акции

- биткойн

- боковик

- брент

- Быки vs медведи

- вход в позицию

- дневка

- доллар

- Доллар рубль

- Дубаи

- думайте головой

- золото

- идея

- импульс

- инвестиции

- инвестиции обучение

- индекс доллара

- иран

- канал

- качества трейдера

- квик

- Китай Америка

- комодитиз

- коннектор

- краткие обзоры

- краткий обзор

- кризис

- криптовалюта

- Линии поддержки

- линия сопротивления

- лонг

- магнит

- макро

- макроэкономика

- месячный график

- металы

- миллион

- мультичартс

- неделька

- недельный график

- недельный обзор

- Нефть

- обзор рынка

- опрос Ри

- опционы

- Осторожней

- Ошибки в трейдинге

- паттерны

- поддержка и сопротивление

- портфель

- правила инвестирования

- революция

- Ри

- риск

- РТС

- рубль

- Рынок

- Рынок - взгляд

- Сбер

- Секреты богатства

- СИ

- ситуационный анализ

- совет

- сопротивление

- Текущая ситуация на рынке

- токенизация

- токены

- Трамп

- трежаки

- Убер

- уровень

- уровни

- уровни поддержки и сопротивления

- уровни сопротивления и поддержки

- фискальная политика

- фрс

- фьючерс ртс

- центробанки

- часовик

- Шорт

- япония