Блог компании Mozgovik |ЕМЦ из убытка развернулся в прибыль

- 30 августа 2023, 09:04

- |

ЕМЦ опубликовал финансовые результаты. После не самого простого 1-ого полугодия 2022 года, результаты за 1-ое полугодие 2023 года вышли неплохими.

В евро немного выросла EBITDA (в рублях +12%), а чистая прибыль из-за переоценок из отрицательной перевернулась в плюс (год назад был отрицательный эффект, в этом году положительный).

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог компании Mozgovik |Прибыль Полюса выросла на 33%. Компания может погасить выкупленные акции, какой дивиденд возможен?

- 29 августа 2023, 18:45

- |

Полюс отчитался за 1-ое полугодие 2023 года о финансовых и операционных результатах. Результаты ожидаемо неплохие, но есть несколько «но».

( Читать дальше )

Блог компании Mozgovik |Прибыль банков за 7 месяцев

- 29 августа 2023, 12:48

- |

Следим за динамикой прибыли банковского сектора, недавно вышли данные по прибыли за 7 месяцев.

Отмечу, что в рамках одного месяца результат может быть волатильный, лучше смотреть хотя бы в квартальном варианте.

В правой части сравнение среднеквартальной прибыли по РСБУ за 7 месяцев со среднеквартальной прибылью за 2022 год и 2021 год.

Что отмечаем?

( Читать дальше )

Блог им. AnatoliyPoluboyarinov |Саратовский НПЗ вернулся к раскрытию

- 29 августа 2023, 11:28

- |

Саратовский НПЗ отчитался за полугодие. Год назад закрылись и не выплатили дивиденд по политике, должно было быть около 2780 руб. на акцию (можно было взять прибыль за 2021 год, исходя из СЧА на Федресурсе).

Динамика по полугодиям:

2-ое полугодие 2022 года взял исходя из дивиденда в 391,5 руб., предполагая, что он был выплачен по див. политике. Див политика — 10% от чистой прибыли.

Обычно ремонт был в 4-ом квартале и, соответственно, в 4-ом квартале 2021 года. Но его тогда перенесли на начало 2022 года, виден эффект в низкой прибыли в 2022 году.

Прибыль 1-ого полугодия 2023 года примерно на уровне 2020 года, где дивиденд составил 1133 руб. на акцию (7,5% доходность к текущим), но там было посредственное 2-ое. Здесь надо смотреть глубже, но даже если будет 2-ое полугодие на уровне 1-ого — это будет 1350 руб. на акцию (9% доходность к текущим).

Опять таки могу какие-то нюансы отношения НПЗ с материнской компанией, которая им дает нефть могу не до конца понимать.

Текущие 15 тыс. рублях за преф — это кажется дорого, учитывая, что акция стоила столько же, когда маячил див в 2780 руб. Что думаете, господа?

( Читать дальше )

Блог им. AnatoliyPoluboyarinov |Отчет Кармани за полугодие и возможная оценка

- 28 августа 2023, 13:07

- |

Компания СмартТехгрупп (СТГ) опубликовала финансовые результаты по МСФО за 1-ое полугодие 2023 года.

СмартТехГрупп — собственник, материнская компания финтех-сервиса CarMoney — это ее единственный актив.

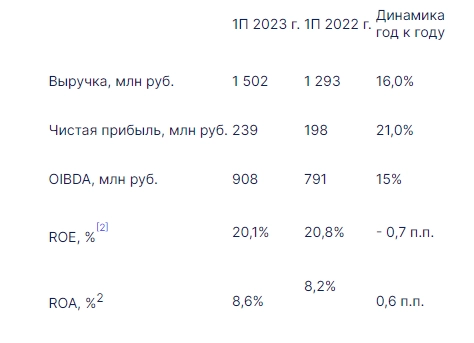

Выручка компании (процентные доходы+комиссионные доходы) выросли на 16%, а прибыль компании выросла на 21%.

Отметим, что 2-ой квартал чистая прибыль год к году оказалась ниже на 20% на то было две существенные причины:

Налоговый эффект, где год назад был плюс по этой статье.

Второй и главный момент — это доп расходы, связанные с Pre-IPO, которое прошло в 1 квартале года, и подготовкой к размещению на Мосбирже в июле. Без учета этих расходов, прибыль 2-ого квартала выросла на 14%, а в 1-ом полугодии на 45%.

Динамика прибыли выглядит так:

( Читать дальше )

Блог им. AnatoliyPoluboyarinov |Трудности сделки Мосбиржи и Банки.ру

- 25 августа 2023, 18:25

- |

Мосбиржа была одним из претендентов на актив:

Что любопытно, интерес можно было проследить в гайденсе от Мосбиржи.

Гайденс по операционных расходам на 2023 год в 1-ом квартале составлял 10-14%, при этом в 1-ом квартале Opex снизился почти на 18%:

( Читать дальше )

Блог компании Mozgovik |М.видео хватает денег на дорогих аудиторов

- 25 августа 2023, 15:33

- |

М.Видео опубликовала финансовые результаты за 1-ое полугодие. Возможно вдохновившись примером онлайн-конкурента М.видео продолжает штамповать убытки.

В 1-ом полугодии мы видим снижение выручки, небольшой рост EBITDA (в нее веры нет, про капитализацию НМА писал здесь), рост рентабельности по EBITDА с одновременным ростом убытка.

Отмечаем также, что компания сделала и пресс-релиз, и презентацию. Да и отчет аудировал ДРТ (Делойт). То есть деньги на роскошную публичную жизнь пока есть.

Пошел третий убыточный год (в 2021 году он появился, когда пересчитали результаты в 2022 году).

( Читать дальше )

Блог компании Mozgovik |Убыток Озона начал расти. Насколько это критично для бизнеса?

- 25 августа 2023, 08:38

- |

Озон представил финансовые результаты за 2-ой квартал и полугодие.

Отчет вышел неоднозначным. С одной стороны мы видим ускорение темпов роста товарооборота. С другой стороны мы видим прирост выручки вдвое ниже, чем товарооборот, также видим сокращение EBITDA и рост убытков.

Уже второй раз в этом году подняли прогноз по росту товарооборота. Весной подняли прогноз с 60% до 70%, теперь ориентируют на рост GMV на уровне 80-90%.

( Читать дальше )

Блог компании Mozgovik |Мосбиржа продолжает зарабатывать высокую прибыль. Какие сценарии по дивидендам?

- 23 августа 2023, 19:38

- |

Мосбиржа опубликовала финансовые результаты за 2-ой квартал. Биржа продолжает зарабатывать высокую прибыль за счет процентных доходов и не комментировать размер остатков средств, которые они могут инвестировать (размер портфеля известный).

В отчете отмечаем сохранение высоких процентных доходов и значительный рост комиссионных доходов.

( Читать дальше )

Блог им. AnatoliyPoluboyarinov |Конспект: финансовые результаты Озон за 2-ой квартал и тезисы звонка с инвесторами

- 23 августа 2023, 18:03

- |

Озон опубликовал финансовые результаты за 2-ой квартал и поделился планами на будущее на звонке с инвесторами.

Основные тезисы звонка:

Товарооборот ускорился относительно первого квартала, а операционные метрики улучшились.

Повысили прогноз: ожидают роста товарооборота в 2023 году на 80-90%, а не на 70%

Площади выросли за год на 57% до 1,7 млн кв. м.

EBITDA во 2-ом квартале в зеленой зоне, но около нуля.EBITDA 2-ой показатель по важности, главное — денежный поток. В отдельных кварталах она может уходить в отрицательную зону, но план по году, что она останется положительной.

На убыток не нужно обращать столько внимания, хотя он есть. В компании внимательнее следят за операционным денежным потоком, он положительный — это главное.

Деньги на счетах есть — 74,6 млрд рублей. Примерно 35% — валюта, она нужна для операций в СНГ и других регионах.

Не торопятся показать высокую EBITDA или прибыль вопреки возможности роста. Дивиденды в текущей ситуации замедляли бы рост, а это ошибка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс