Артур Идиатулин (Tickmill)

Один PMI сильней другого

- 04 мая 2021, 13:57

- |

Развитые экономики продолжают «соревноваться» в темпах восстановления. Британские данные показали во вторник, что активность в производственном секторе выросла до максимума за 26 лет:

Что интересно отчет указал на ту же самую трудность, с которой столкнулись производители США и ЕС: перебои в цепочках поставок, нехватка сырья и товарных запасов. Промежуточные цены растут и реакция на это везде одинаковая — перекладывать это на плечи потребителей. Однако временный потребительский бум на фоне снятия ограничения позволяет с легкостью это делать, поэтому инфляция издержек пока не натыкается на ограничения спроса.

Данные по активности производителей в американской и немецкой экономике несколько разочаровали, однако все равно оказались очень сильными. Заглядывая «под капот», видна следующая картина – чуть ли не рекордно высокие показатели компонентов «новые заказы» и «цены», и низкие компонентов «запасы», «товарные запасы»:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Надежда Трежерис на умеренный отчет Payrolls

- 03 мая 2021, 12:27

- |

Волна покупок доллара с прошлой пятницы теряет силу, индекс американской валюты откатывается на момент написания статьи на 0.1%. Однако быстро к продажам вернуться не получится. Для этого мы должны увидеть экономическую статистику, которая сместит фокус инвесторов на активы вне США. Однако на этой неделе, ключевые отчеты будут связаны как раз таки с американской экономикой, поэтому слабый доллар можно ожидать только при негативном сюрпризе в пятницу, на отчете NFP.

В целом, восстановление в США проходит в штатном порядке. На прошлой неделе на это указали данные по потребительским расходам и настроениям, которые оказались чуть лучше прогнозов. Долгосрочные рыночные ставки в США в целом топчутся на месте в понедельник, поэтому долгожданной поддержки с этого фронта доллар пока не получил.

В тоже время на прошлой неделе стало известно, что европейская экономика выкарабкивается из рецессии быстрее прогнозов. Более чем оправдали ожидания ключевые макроэкономические переменные – ВВП за первый квартал, инфляция и безработица в апреле, что в целом настраивает европейскую валюту на рост в среднесрочной перспективе.

( Читать дальше )

USDCAD под давлением, золото на распутье: обзор основных событий валютного рынка

- 22 апреля 2021, 12:56

- |

Динамика на валютном рынке сегодня спокойная и размеренная. Фьючерсы на индексы США в обороне после очередного рывка в вверх в среду, европейские рынки растут в преддверии апдейта по монетарной политике ЕЦБ. Цены на нефть откатились назад после попытки рост ранее на этой неделе.

Несмотря на затишье спрос на риск доминирует в рыночных настроениях, так как инвесторы склонны забегать вперед, учитывая в ценах активов окончательное снятие пандемических ограничений.

Данные по инфляции в четверг в целом умеренно положительные. Отметилась Новая Зеландия и Великобритания, разочаровала Канада.

Инфляция в Новой Зеландии превысила прогноз. NZD вырос на отчете, так как шансы на раннее сворачивание стимулов РБНЗ выросли. Данные по инфляции Великобритании оказались в целом положительными, производственные цены превысили прогноз в марте. Инфляция издержек заявит о себе в потребительской инфляции в следующем месяце.

Банк Канады на вчерашнем заседании неожиданно сократил объем QE и намекнул на повышение ставки во втором полугодии 2022. В связи с этим произошел обвал USDCAD c 1.2630 до 1.2500. Решение Банка Канады стало первым сигналом того, что ЦБ развитых стран начинают задумываться о том, что пора покидать порочный круг низких ставок. Собственно «гонка» отдельных ЦБ в выходе из стимулирования становится определяющим среднесрочным драйвером динамики основных валютных пар.

( Читать дальше )

Снижение доходностей открывает возможности для шорта золота

- 16 апреля 2021, 15:22

- |

Наиболее примечательным движением на рынке на этой неделе стало обрушение доходностей в США. Ставка 10-летних Трежерис, которая рвалась вверх с начала года за счет ускорения инфляционных ожиданий, спешно отступила на этой неделе до минимумов с начала марта:

Что самое интересное, это происходило на фоне релизов вполне проинфляционных отчетов – сильного CPI, розничных продаж в США, трудовой статистики. Напомню, что в марте, потребительская инфляция в США ускорилась до 2.1% YoY, розничные продажи на 9.8% в месячном выражении, а заявки на пособия по безработицу выросли всего на 576К (минимум с начала пандемии). Все три показателя оказались лучше прогнозов, но ожидавшейся распродажи в бондах после них не последовало. Более того инвесторы начали массово возвращаться в долгосрочные облигации. Как результат, взлетело золото за счет снижения альтернативных издержек и доллар оказался под давлением.

( Читать дальше )

Сланцевая нефть медлит с возвращением

- 15 апреля 2021, 11:52

- |

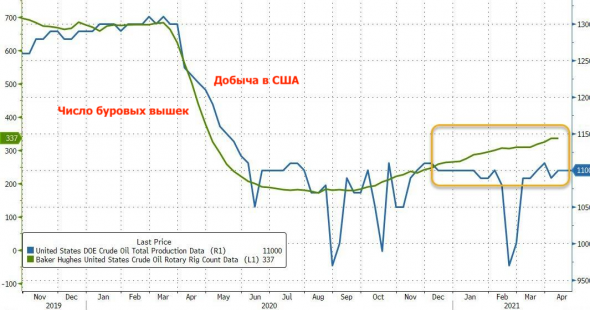

Статистика по запасам сырой нефти в США принесла заметное облегчение рынку, так как позволила укрепиться во мнении, что добыча восстанавливается медленно, даже несмотря на потепление в США. Запасы снизились на ~5.9 млн. баррелей, обогнав прогноз более чем вдвое. Снизились также запасы бензина, причем сильнее чем предполагал прогноз, что указывает на сильный спрос потребителей.

Отчет по всей видимости стал неожиданностью для рынка. Цены на релизе рванули вверх, пробив диапазон, сформировавшийся после последнего мини-обвала нефти:

Закрепление выше верхней границы торгового диапазона позволяет рассчитывать на возобновление роста.

Добыча в США действительно восстанавливается медленно несмотря на то, что число буровых вышек растет, т.е. на стороне предложения складывается пока весьма благоприятная для роста цен картина:

( Читать дальше )