Артур Идиатулин (Tickmill)

Non-Farm Payrolls: разбор отчета по безработице за июнь.

- 03 июля 2020, 13:23

- |

- комментировать

- Комментарии ( 0 )

Как долго ФРС собирается держать низкие ставки?

- 02 июля 2020, 13:52

- |

Протокол июньского заседания ФРС показал, что чиновники банка хотят инвесторам дать еще больше определенности о курсе монетарной политики. Говоря конкретней, ЦБ исследует возможности «привязать» низкие процентные ставки к цели — достижению каким-нибудь макроэкономическим параметром какого-либо значения. Например, держать ставки на текущем уровне, пока безработица не снизится до 4%. Эта идея не нова и смахивает на прежние обещания держать ставки на низком уровне пока инфляция не достигнет целевого значения, однако сейчас чиновники в поиске еще более сильного утверждения.

Для доллара США такая позиция ФРС грозит дальнейшим обесценением, так как привязывая политику к макроэкономическому событию, ФРС лишается возможности гибко отвечать на «непредусмотренное» ускоренное восстановление экономической активности (как она это обычно делает). Разумеется, нужно учитывать и политику других крупных ЦБ. Снижение доллара будет происходить более активно, если другие центральные банки захотят сохранять гибкость и будут менее категоричны в руководстве.

( Читать дальше )

Золото на $1800. Растем дальше?

- 01 июля 2020, 15:36

- |

Сенат США единогласно проголосовал во вторник за продление ключевого стимулирующего маневра — программу защиты заработных плат. Она заключается в том, что правительство предлагает предприятиям дешевый кредитный источник в обмен на сохранение рабочих мест. Изначально рассчитывалось что «спасательный круг» будет необходим до конца июня, однако решение законодателей подсказывает, что без кредитной поддержки экономику подстерегает волна увольнений. Фондовые рынки США приветствовали решение властей продлить программу, SPX прибавил 1.5%.

Важно помнить, что планы правительства продлить или создать новые стимулы напрямую влияют на то, каким темпом минфин будет наращивать долг и каким темпом потребуется ФРС выкупать его, чтобы держать стоимость заимствований под контролем. Данная новость повышает шансы на то, что в скором времени ФРС начнет таргетировать кривую доходности, о которой речь пойдет ниже.

Программа защиты зарплат вызывает много вопросов к «качеству» отчета NFP в мае и в июне, так как у предприятий был существенный стимул откладывать увольнения или даже увеличивать найм. Продление программы означает что реальный тренд безработицы будет замаскирован и в июле.

( Читать дальше )

Крупная часть медведей спекулянтов капитулировала. SPX готовит платформу для роста?

- 29 июня 2020, 15:09

- |

Рывок в золоте - новый виток опасений инфляции в США?

- 24 июня 2020, 15:05

- |

Одним из наиболее примечательных рыночных событий на этой неделе стало обновление годового экстремума в золоте:

Предполагаемая техническая картина по золоту

Покупатели и продавцы спорили два месяца, в течение которых цена колебалась в диапазоне $1680 — $1745. Наконец, продавцы уступили. В прошлом месяце, примерно 18 мая, состоялся неудавшийся пробой — видно, что цена не смогла закрепиться выше верхней границы.

Сейчас шансов того, что пробой успешный, значительно больше, так как можно видеть, что произошел отбой от уровня сверху и затем последовал более высокий лой. Такое поведение можно объяснить тем, что рынок пришел к консенсусу по поводу «правильности» пробоя — продавцы осознали ошибки, продав от сопротивления, покупатели убедились в верности решения, купив еще. Все нерешившиеся поддержали покупателей. Следовательно, за выходом из диапазона (что часто является сигналом к началу тренда) базовым сценарием становится тренд и тест следующего важного уровня на $1800.

( Читать дальше )

Экспорт-импорт США не отскочил в мае? Что говорят нам данные по грузоперевозкам?

- 17 июня 2020, 14:32

- |

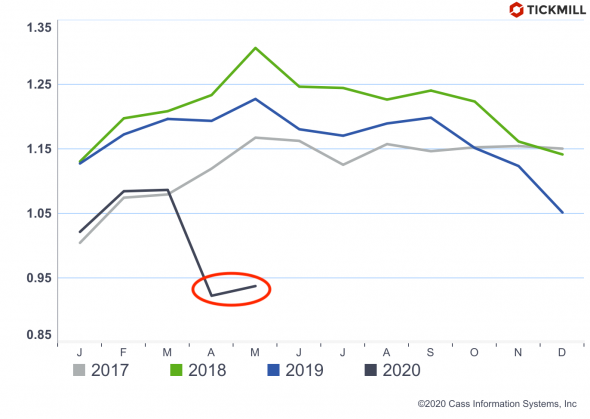

В то время как розничная торговля в США показывает рекордный месячный рост (17.7%, прогноз 8%), внешняя и внутренняя оптовая торговля США совершенно не успела подстроиться под выстрел «пружины потребления», показывают индексы грузовых перевозок. Индекс морских грузовых перевозок вяло отскочил с 0.92 пунктов в апреле до 0.94 пунктов в мае. Среднее же значение в мае за последние три года составляло 1.24 пункта:

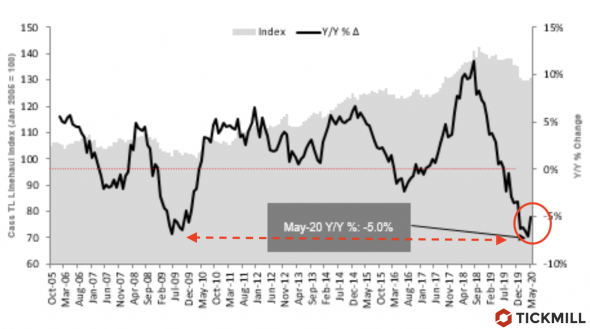

Ситуация с наземными перевозками еще хуже: дефляция тарифов превысила темпы кризисного 2008 года, при этом спрос на перевозки, судя по отскоку цен в мае оставался очень слабым:

( Читать дальше )

Федрезерв собирает портфель из корпоративных бондов - что это значит для акций?

- 16 июня 2020, 12:33

- |

ФРС сообщил, что переходит к покупкам корпоративных облигаций напрямую с рынка и намеревается собрать широкий и диверсифицированный портфель и облигаций американских компаний.

Что это значит в практическом смысле? Последствия можно разделить на два типа — технические и психологические. Во-первых, трейдеры на рынке фиксированной доходности будут пытаться предугадать выбор ФРС и действовать на опережение. Во-вторых, сигнал очевидного перевеса покупателей означает, что для коротких позиций растет вероятность оказаться на неверной стороне рынка, сдвигает игровое поле в пользу покупателей. Стабилизация основного рынка финансирования компаний в США означает что у них не возникнет проблем с привлечением средств, так как присутствие на рынке ФРС пусть даже в виде потенциального покупателя с безграничной покупательной способностью будет сдерживать стоимость заимствований на низком уровне.

Так отреагировал кредитный рынок на сигнал о поддержке от ФРС:

( Читать дальше )

Первая волна и не заканчивалась…

- 15 июня 2020, 15:36

- |

Режим самоизоляции позволил некоторым странам выйти на плато в темпах заражения Covid-19, однако, как только страны начали ослаблять ограничения, заболеваемость вновь перешла в рост. Несмотря на дневные перепады, кривая новых случаев демонстрирует четкий повышательный тренд, который начал усиливаться примерно с конца мая:

СМИ заговорили о второй волне, но похоже, что это лишь продолжение никуда не уходившей первой волны, после недолгой паузы.

Рост заболеваемости Covid-19 опосредовал свое негативное воздействие на рынок через два основных фактора — угрозу локдауна и длительность закрытых границ. Первый эксперимент с локдауном показал, что это болезненная и крайне дорогостоящая мера, ставящая на грань состоятельности правительства как заемщиков. На мой взгляд, повторный локдаун возможен только лишь в том случае, если темпы заболеваемости создадут непомерную нагрузку на службы здравоохранения. Сейчас запас прочности у них, несомненно, выше поэтому превентивные локдауны уже точно не приоритетная мера, т.к. время для создания больничных резервов достаточно было выиграть один раз. Поэтому без признаков сильного ускорения в тренде, рост заболеваемости пока лишь инфоповод для «второй волны».

( Читать дальше )