Артур Идиатулин (Tickmill)

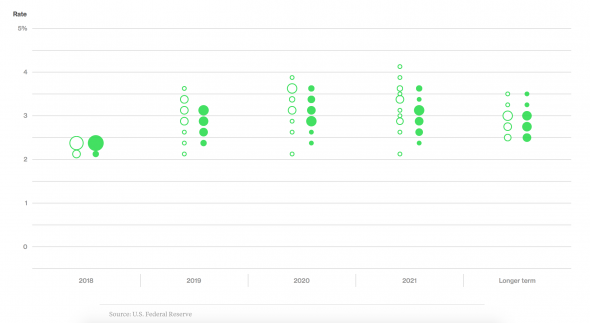

Рынок хотел просто увидеть обновленный dot plot

- 20 декабря 2018, 10:33

- |

Кто следил за вчерашним заседанием ФРС, наверно заметил одну удивительную вещь. Рынок «потерял интерес» к заседанию, как только увидел обновленный dot plot. Речь Джереми Пауэлла имела второстепенное значение. Как будто был интересен только выбор ястреба/голубя в позиции, а истинные причины данного выбора не были важны.

По крайней мере комментарии, касающиеся экономических перспектив и процентной ставки, практически не задели рынки, особенно валютный. После роста к 1.1440 EURUSD в течение нескольких минут после решения свалился к 1.1380 и уже затем в узком диапазоне «изображал бурную деятельность», реагируя на комментарии Пауэлла.

Ниже представлен обновленный dotplot:

( Читать дальше )

Что ожидать сегодня от ЕЦБ?

- 13 декабря 2018, 12:13

- |

В заседании ЕЦБ сегодня не ожидается изменения ключевых параметров монетарной политики: Драги должен сделать неприятный новогодний подарок фондовым рынкам, объявив о завершении QE, уточнить политику реинвестирования доходов по погашенным бумагам и долгосрочного плана по снабжению ликвидности фин. институтов (TLTRO). Скорей всего Драги сообщит подтвердит, что внешняя торговля ударяет по экономике, и есть вероятность, что это приведет к пересмотру прогнозов по инфляции и ВВП.

Рыночный консенсус относительно слов Драги заключается сейчас в повторении правил, озвученных на прошлом заседании, включая гибкую политику реинвестирования в гос. бонды согласно вкладам государств членов в «общее благо» ЕС, и паузу в расширении TLTRO до марта или апреля. Для стран, таких как Италия, внешняя поддержка фин. институтов сейчас необходима, поэтому ЕЦБ является как бы рычагом в переговорах по сдерживанию «фискального безумия». В итальянских бондах могут сейчас складываться ожидания, поддержки ЕЦБ в одной из форм, поэтому рынок может отреагировать негативно на безразличие ЦБ к положению Италии.

( Читать дальше )

Данные по CPI в США могут последовать за слабой оплатой труда, Федрезерв может «дать отсрочку» рынкам

- 12 декабря 2018, 11:20

- |

Между «дружбой» США и Китая может встать Huawei

- 06 декабря 2018, 10:37

- |

Несмотря на броские заголовки новостей, освещавших встречу ОПЕК+, нефтяной рынок предпочел читать между строк, почерпнув из заявлений неутешительные выводы: члены картеля не смогли двинуться дальше осознания угрозы переизбытка предложения.

Встреча Саудовской Аравии, других участников организации и России в итоге произвела всего лишь рекомендацию ограничить производство, без формального соглашения о том, сколько нефти должно уйти с рынка.

Представители стран ОПЕК наводнили информационную среду комментариями о том, как важно сократить сейчас добычу, и российский представитель подтвердил, что встреча прошла конструктивно, но результат будет объявлен на встрече в Вене сегодня. Как результат, опираясь на позитивную риторику, цены на нефть могут провести сегодня день в плюсе в ожидании плодотворных решений.

Скорей всего участники сойдутся на продлении существующих квот на производство. Но некоторые из российских производителей уже высказали сомнения в возможности ограничить добычу из-за сезонных трудностей, например Лукойл.

( Читать дальше )