Блог компании Tickmill |Ковид вернулся в новости и на рынок

- 25 марта 2021, 12:39

- |

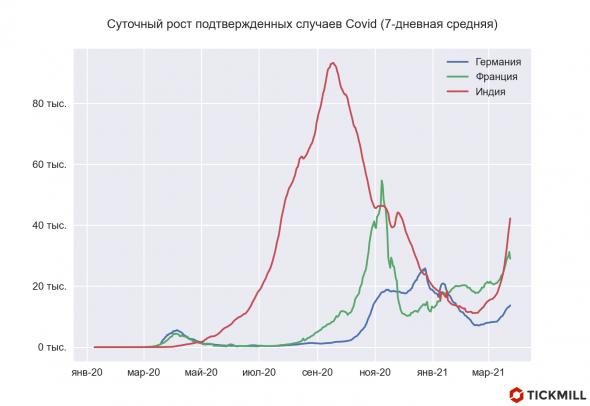

Американские индексы закрылись в минусе в среду, а нефть снова перешла в снижение, так как опасения по поводу третьей волны, мутаций коронавируса усилились из-за роста числа новых случаев. Дневной рост новых случаев в Германии, Франции и Индии набрал максимальные темпы за несколько месяцев:

В ряде других стран были зафиксированы рекордные значения суточного роста, что заметно провоцирует неуверенность на рынке.

Сомнения в эффективности вакцин против новых штаммов и задержки в поставках дополнительно ухудшили прогноз течения «третьей волны», что обострило неприятие к риску на рынках.

Спрос на длинные бонды развитых стран вырос, что видно из того, что доходность по ним продолжает снижаться. Очередной отскок нефти после двух обрушений был недолго живущим, сегодня котировки снова в красной зоне. Европейские индексы акций в умеренном минусе, а фьючерсы на американские индексы отскочили в четверг после того, как на американской сессии в четверг доминировал умеренный пессимизм.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог компании Tickmill |EURUSD: 1.20 как фундамент для роста

- 02 декабря 2020, 15:31

- |

Рисковые активы в плюсе, доллар под давлением, при этом золото отскочило в понедельник, что говорит нам о том, что получил развитие один из «заскорузлых» поводов для роста — фискальные стимулы в США. Вчера появилась новость, что группа сенаторов из обеих партий договорилась о принятии пакета мер размером 908 млрд. долларов. Молчание прервали и ключевые фигуры Конгресса — спикер Палаты представителей Пелоси и глава республиканского большинства в Сената МакКонелла, которые заявили, что им есть что предложить партийным оппонентам. Все это говорит о том, что снова начались подвижки по фискальной сделке и есть шансы, что она будет принята в декабре.

Из экономических отчетов, заслуживает особого внимание отчет ADP по состоянию рынку труда в США. Рост рабочих мест, как ожидается, составит всего 410К в ноябре против 365К в предыдущим месяцем. Хорошая трудовая статистика сегодня и завтра позволит закрепить текущие позиции рисковым активам, однако негативный сюрприз весьма вероятен. Данные по заявкам на пособия по безработице в США указывают на ослабление рынка труда в США в прошлом месяце. Достигнув локального минимума в начале ноября (711К) рост первичных заявок на пособия по безработице начал незначительно ускоряться и достиг 778К:

( Читать дальше )

Блог компании Tickmill |ЕЦБ не будет применять тяжелую артиллерию в декабре

- 27 ноября 2020, 14:53

- |

Риск оспариваемых выборов окончательно пропадает с рыночных радаров, так как Трамп фактически признал поражение в четверг заявив, что готов покинуть Белый Дом если выборщики проголосуют за Байдена (что произойдет почти наверное). Фондовые рынки остаются в консолидации на пустом экономическом календаре и пониженных объемах в пятничную торговую сессию из-за праздников в США.

Вчера состоялось важное для евро выступление главного экономиста ЕЦБ Лейна, и релиз протокола прошедшего заседания ЕЦБ, которые немного пролили свет на декабрьское решение ЕЦБ. Стоимость ресурсов для конечных заемщиков, по мнению Лейна, начала дорожать, на что указывают индикаторы доступности кредитных средств и инвестиционной активности. Так как кредитные и долговые рынки в принципе стабилизированы и им ничего не угрожает, предстоящие меры поддержки «обойдут их вниманием». Вместо этого ЕЦБ по всей видимости лишь расширит программу льготного кредитования для банков (т.н. TLTRO). Евро такие меры не почувствует, т.к. обычно реагирует на что-то по серьезней типа изменения ставки по депозитам или программы скупки активов. Шансы что валютные рынки в целом проигнорируют декабрьское заседание выросли, а евро избавился от ожиданий, что ЕЦБ применит «тяжелую артиллерию» в декабре. Благодаря этому котировки EURUSD отскочили вверх в пятницу.

( Читать дальше )

Блог компании Tickmill |Нефть: рост на ожиданиях ОПЕК. Беквордация впервые с февраля

- 25 ноября 2020, 15:30

- |

Европейские рынки и фьючерсы на американские индексы остаются в консолидации после вчерашнего «рывка». Лучшую динамику за последние две недели показывают акции small-cap(Russell 2000), в которых представлены компании сильнее реагирующих на колебания делового цикла:

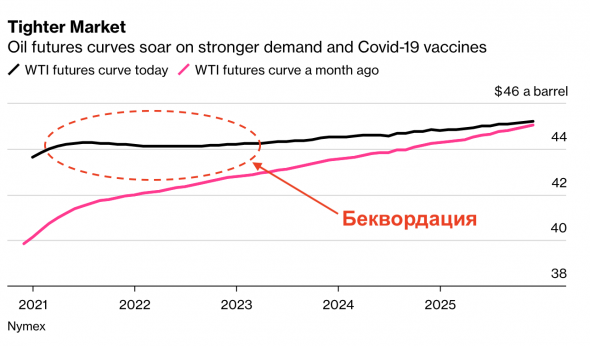

Нефть продолжает ползти вверх в преддверии положительного решения ОПЕК. Котировки американского сорта WTI, превысили 45 долларов за баррель в среду, Brent в моменте превышал 48.5 долларов за баррель, максимум с начала марта. Ускорившийся рост напоминает классическое «покупай на слухах», к тому же беквордация на рынке (контракты на поставку в первом полугодии 2021 стоят дороже, чем на поставку во втором полугодии 2021-22) наоборот есть стимул для ОПЕК постепенно подтягивать добычу вверх:

( Читать дальше )

Блог компании Tickmill |ЕЦБ все таки "моргнул". Что по EURUSD?

- 30 октября 2020, 13:45

- |

Как и предполагалось, ЕЦБ обрушил вчера евро, почти откровенно заявив, что продолжит смягчать кредитные условия в декабре. Вопрос только в том какие инструменты политики будут задействованы (снижение ставки по депозитам, увеличение QE, расширение TLTRO или активность в рамках пандемической программы скупки активов). Коронавирус атаковал слишком быстро, поэтому ЕЦБ приходится действовать почти превентивно:

( Читать дальше )

Блог компании Tickmill |Тема недели перед выборами - риск-офф. Сделка по EURUSD.

- 26 октября 2020, 12:46

- |

Блог компании Tickmill |Золото и EURUSD: и снова позитив по фискальной сделке

- 09 октября 2020, 09:48

- |

Блог компании Tickmill |Доллар ждет президентские дебаты, фунт под давлением. Обзор событий.

- 29 сентября 2020, 15:22

- |

Центральное место в календаре событий сегодня занимают первые телевизионные дебаты кандидатов в президенты США. Они интересны тем, что в процессе дебатов кандидаты могут обрисовать контуры тарифной, налогово-бюджетной и инвестиционной политики, которую они будут воплощать в случае победы. Сюда относится судьба тарифной войны, инициированной Трампом, разваленных двусторонних и многосторонних отношений (NAFTA, TPP и т.д.), ну и конечно же, траектория наращивания государственных заимствований, а также расходов правительства на экономику. Сразу нужно оговориться, что среди различных сценариев контроля власти в США, значимые изменения в государственной политики могут происходить только при исходах, где одна из партий получает контроль над обеими палатами. На примере нынешней ситуации, где Демократы контролируют нижнюю палату, а Республиканцы Сенат, а республиканец Трамп занимает президентское кресло, можно видеть, что основные законодательные решения все равно требуют двухпартийной поддержки. Маневренность же президента во многом ограничена т.к. называемыми исполнительными указами (executive orders).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс