Блог компании Tickmill |Спрос на евро на 5-летнем максимуме. Спекулянты берут перерыв?

- 11 августа 2020, 15:39

- |

Евро пользуется рекордной за несколько лет популярностью у спекулянтов, показали последние данные CFTC. Чистая длинная спекулятивная позиция выросла до 5-летнего максимума на неделе, оканчивающейся 4 августа:

Это само по себе ограничивает дальнейший быстрый рост евро и требует «разгрузки», что мы сейчас и наблюдаем:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Tickmill |Слабая сторона сильного отчета по рынку труда

- 10 августа 2020, 16:04

- |

Экономика США создала больше, чем ожидалось рабочих мест в июле, показал отчет в пятницу. Это был большой сюрприз учитывая, что ряд альтернативных метрик (например отчета ADP) указали на риск негативного отклонения. Сильный отчет ощутимо повлиял на позиции доллара, сделав тему консолидации основной, но в корне ситуацию не поменял, так как ФРС четко дала понять, что в сентябре намечаются большие изменения в политике. Вряд ли один отчет может что-то изменить.

В понедельник доллар развивает импульс, целясь на верхнюю границу текущего диапазона (92.50-94.00) перед релизом розничных продаж 14 августа:

Число рабочих мест выросло на 1.763М, против консенсус оценки в 1.48М, официальный уровень безработицы составил 10.2%. Оплата труда выросла на 4.8%, однако это уверенно можно проигнорировать — это было вызвано тем, что в начале кризиса больше работников низкой квалификации подверглось увольнениям, следовательно сейчас их доля в числе занятых меньше, а значит оценка рост оплаты труда будет некоторое время смещена вверх. Сектор услуг рос лучше других, прибавив 592 тысячи рабочих мест.

( Читать дальше )

Блог компании Tickmill |Июльский NFP учтен? Динамика доллара после ADP подсказывает, что да.

- 06 августа 2020, 17:04

- |

Как и ожидалось отчет ADP показал, что динамика занятости в июле оказалась на грани депрессии: число рабочих мест выросло всего на 167 тысяч при прогнозе в 1.5 млн.

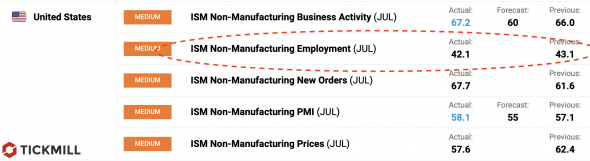

Другим важным отчетом стал PMI в непроизводственном секторе от ISM, который был также опубликован в среду. Несмотря на опережающий ожидания рост общего показателя до 58.1 пунктов (прогноз 55 пунктов), компонент занятости был единственным который был ниже 50 пунктов и в месячной динамике показал снижение:

Значение показателя и его динамика подсказывают, что непроизводственный сектор, где занято почти 80% работников США, продолжил терять рабочие места в июле. В совокупности данные ADP и компонент занятости в PMI указывают на высокую вероятность негативного сюрприза в завтрашнем отчете NFP. Вопрос только в том насколько рынок подготовлен и учел отрицательное расхождение с прогнозом. Судя по вчерашней динамике доллара после ADP, официальная оценка, которая укажет на небольшой прирост рабочих мест, уже учтена:

( Читать дальше )

Блог компании Tickmill |Почему EURUSD может вырасти до 1.25? Фактор ротации в европейские ETF

- 05 августа 2020, 15:42

- |

Блог компании Tickmill |ФРС: большой сюрприз намечен на сентябрь

- 30 июля 2020, 15:50

- |

ФРС оставил вчера политику без изменений, но повторил мантру о «готовности сделать все необходимое» чтобы добиться восстановления активности до докризисного уровня. С прошлой депрессии нам известно, что это стандартная «посткризисная» формулировка политического курса ЦБ, которая обычно приводит к ослаблению национальной валюты. Кроме того, она обычно предваряет масштабные решения (старт QЕ, ревизия курса), что вероятно и произойдет на сентябрьском заседании. Для доллара это не очень хорошие новости, так как очевидно растут риски в сторону большего смягчения политики. Скорей всего, это будет переход к управлению долгосрочными ставками (пока опробовано только банком Японии).

Проводя антикризисную политику с начала марта ФРС сумел восстановить нормальное функционирование финансовых рынков (в основном за счет погашения кредитных спредов), снизил стоимость заимствований для некоторых заемщиков, в частности правительства (что выразилось в низкой доходности по облигациям казначейства). Сюрпризом вчера стало продление антикризисных кредитных механизмов (т.н. lending facilities) до конца 2020, репо и валютных свопов до марта 2021, что подчеркивает одну очень важную идею — кризис (в частности, кризис ликвидности) мог быть только подавлен, но не побежден окончательно. В ответ на это мы даже увидели вчера небольшой рост спроса на доллар.

( Читать дальше )

Блог компании Tickmill |Новый план стимулирования - мини-шок для экономики США.

- 28 июля 2020, 16:15

- |

Доллар пытается оказывать сопротивление во вторник, однако вялый рост намекает на тех. коррекцию перед заседанием ФРС в среду. Пути американского ЦБ, как известно, неисповедимы, поэтому нельзя исключать хоть и маловероятный, но позитивный сюрприз для доллара. В пользу технической природы движения говорит и тот факт, что пара EURUSD приблизилась долгосрочной линии сопротивления, где закономерно разворачивается борьба, возможно за долгосрочную инициативу:

Политика денежных властей США и подрастерявшая кураж экономика Штатов (из-за новой вспышки в июне) являются сейчас главными драйверами медвежьего тренда в долларе. Коронавирусный пакет стимулирования предложенный республиканцами, несмотря на внушительный объем в $1 трлн., оказался в своей сути довольно грубой попыткой «слезть со стероидов» — пособия по безработице было предложено сократить с 600 до 200 долларов. Как мы помним, именно за счет сглаживания провала в потребительских доходов экономика неплохо росла в мае и июне, а армия безработных могла на время расслабиться и не искать работу (что сильно занижало официальную безработицу). Без поддержки потребительских расходов нас безусловно ждет «сезон разочарований в данных» и эти ожидания сейчас руководят ценообразованием доллара.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс