Новости рынков |В JPMorgan ожидают, что S&P500 достигнет 5050 через год

- 30 ноября 2021, 16:31

- |

👉 Вирус не рассматривается как значительный риск из-за распространения вакцин

👉 Аналитиков JPM беспокоит политика центральных банков

Ключевым риском является агрессивный сдвиг в политике ЦБ, особенно если продолжится задержка восстановления экономики Китая, проблемы в цепочках поставок и нехватка рабочей силы

👉 Однако в банке считают, что ситуация в цепочках поставок улучшится, регуляторное давление в Китае снизится, потребительские привычки нормализуются, а центральные банки будут приспособят свою политику

👉 Что касается акций и секторов, аналитикам нравится нефтяной сектор (аналитики ждут нефть по $150 к 2023 году), финансы, потребительские услуги, здравоохранение и компании с малой капитализацией

- комментировать

- Комментарии ( 0 )

Новости рынков |📉 Мировые финансовые падают из-за неопределенности вокруг штамма омикрон

- 30 ноября 2021, 09:56

- |

Фьючерсы на фондовые индексы:

👉 Падение произошло после того, как генеральный директор Moderna Стефан Бансел заявил Financial Times, что он ожидает, что существующие вакцины будут менее эффективными против нового варианта коронавируса

👉 Бансел сказал CNBC в понедельник, что на разработку и поставку вакцины, специфичной для омикрона, могут уйти месяцы

👉 Новый вариант Covid, впервые обнаруженный в Южной Африке, в настоящее время обнаружен более чем в дюжине стран, что заставляет многих ограничивать поездки

👉 Всемирная организация здравоохранения назвала штамм омикрон “вариантом беспокойства” в пятницу, когда индекс Доу-Джонса рухнул на 900 пунктов, пережив худший день с октября 2020 года.

👉 Председатель Федеральной резервной системы Джером Пауэлл считает, что штамм омикрона представляет угрозу мандату центрального банка по достижению стабильных цен и максимальной занятости

( Читать дальше )

Новости рынков |📉 Мировые финансовые рынки падают на фоне новостей о новом штамме Covid

- 26 ноября 2021, 09:42

- |

👉 Январские фьючерсы на нефть марки Brent дешевели на 2,04%, до 80,54 доллара за баррель, на WTI — на 2,62%, до 76,33 доллара за баррель

👉 Все боятся сокращения спроса на фоне обнаружения нового штамма Covid в Южной Африке

👉 Сегодня ВОЗ собрала совещание, чтобы обсудить новый вариант коронавируса, который уже выявили в трех странах мира. По словам вирусологов, штамм вызывает серьезные опасения, поскольку обладает «чрезвычайно высоким» числом мутаций и более устойчив к антителам

👉 Все азиатские индексы закономерно снижаются. Японский Nikkei падает больше всех — почти на 3%:

👉 Иена дорожает к доллару на фоне отказа инвесторов от рисковых активов

Новости рынков |📉 Фьючерс на S&P 500 упал на фоне скачка доходности облигаций

- 23 ноября 2021, 16:11

- |

👉 Фьючерсы США упали во вторник, поскольку доходность облигаций резко выросла после того, как президент Джо Байден избрал Джерома Пауэлла на второй срок председателем ФРС

👉 Рост доходности облигаций способствовал снижению акций технологических компаний. Более высокая доходность облигаций делает акции в целом менее привлекательными

👉 Рынки интерпретировали решение Байдена как ястребиное, полагая, что Пауэлл будет стремиться подавить инфляцию путем ужесточения денежно-кредитной политики. Брейнард расценивалась как более мягкий в монетарном смысле политики

👉 Помимо растущей доходности облигаций, четвертая волна коронавируса в Европе также вызывает определенное беспокойство у инвесторов на фондовом рынке. Такие страны, как Австрия и Германия, вновь вводят ограничения, что может иметь негативные последствия для мировой экономики. Несмотря на падение акций во вторник, аналитики положительно отреагировали на выдвижение Пауэлла на второй срок

Новости рынков |Cентябрьское падение акций и облигаций обусловлено инфляцией - JP Morgan

- 08 октября 2021, 09:42

- |

👉 Распродажа на рынке облигаций в сентябре совпала с падением индекса S&P 500 на 4,8%. Это сильно ударило по крупным инвесторам с диверсифицированным портфелем

👉 Несмотря на различие между облигациями и акциями, их объединяет восприятие роста экономики. Введение ФРС денежно-кредитных стимулов привело к их одновременному росту. Отмена стимулов повлечёт за собой удар по ценным бумагам

👉 По мнению стратегов JP Morgan, при потере облигациями роли защитного актива, фондам придётся искать более дорогие способы хеджирования риска акций. Однако ещё остаётся доллар с его отрицательной корреляцией с акциями

Новости рынков |Фондовый рынок бкдет расти даже при стоимости нефти в $130 - JP Morgan

- 06 октября 2021, 23:23

- |

👉 Экономика США и американские потребители чувствовали себя прекрасно с 2010 по 2015 год, когда WTI в среднем стоил $100 за баррель. Согласно модели JP Morgan нефть за $130-150 не вызовет особых проблем для экономики

👉 В момент, когда S&P 500 упал на 5% впервые за год, стратеги JP Morgan советовали инвесторам покупать на падении

👉 В JP Morgan также предупредили, что массовая распродажа может начаться при росте доходности казначейских облигаций выше 2,5-3%

Новости рынков |Аналитик JPMorgan Каланович считает, что падение рынка преувеличено

- 21 сентября 2021, 10:28

- |

Наш фундаментальный тезис остается неизменным, и мы рассматриваем распродажу как возможность купить падение

👉 По его мнению, падение рынка акций связано с действиями трейдеров. Они расценили падение ниже 50-ти дневной скользящей средней, как сигнал к продажам

👉 С другой стороны, аналитики Morgan Stanley сегодня представили два плана будущего рынка. Оба предвещают падение, согласно самого пессимистичному рынок упадёт на 20%.

Новости рынков |📉 Причины сегодняшнего падения фондовых рынков

- 20 сентября 2021, 16:24

- |

👉 Инвесторы опасаются заражения финансовых рынков от проблемного рынка недвижимости Китая. В понедельник на азиатской торговой сессии в Гонконге произошла большая распродажа. Контрольный индекс Hang Seng упал на 4%, поскольку девелопер China Evergrande Group находится на грани дефолта

👉 Федеральная резервная система начинает двухдневное заседание во вторник, и инвесторы обеспокоены тем, что центральный банк подаст сигнал о своей готовности начать отмену монетарного стимулирования на фоне резкого роста инфляции и улучшения ситуации на рынке труда

👉 Случаи Covid из-за дельта-варианта остаются на уровне января по мере приближения более холодной погоды в Северной Америке

👉 Ухудшения показателей прибыли компаний, уверенности потребителей и индексов деловой активности

👉 Председатель ФРС Джером Пауэлл проведет пресс-конференцию в среду по завершении двухдневного заседания. Пауэлл сказал, что так называемое сокращение QE может произойти в этом году, но инвесторы ждут более подробной информации, особенно после смешанных экономических данных, опубликованных после последних комментариев Пауэлла. Некоторые инвесторы считают, что это нормальное явление на рынке, которое может произойти в сентябре

👉 Ухудшение логистического кризиса, проблемы с цепочкой поставок

👉 Проблема потолка гос долга в США

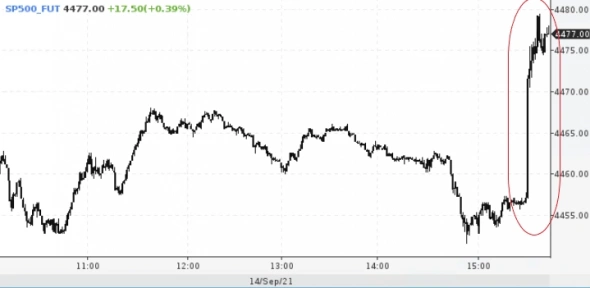

Новости рынков |📈Индексы США перевернулись после выхода позитивных данных по инфляции

- 14 сентября 2021, 15:49

- |

Новости рынков |Morgan Stanley прогнозирует падение рынков на 15% к концу года

- 08 сентября 2021, 10:37

- |

👉 Рынок акций может упасть на 15% до конца года

👉 Несмотря на то, что Банк оптимистично смотрит на экономику, ссылаясь на хорошие перспективы капитальных затрат и укрепления рынков труда, его все больше беспокоит слишком высокая рыночная оценка акций

«Проблема в том, что рынки переоценены и уязвимы, особенно с учетом того, что с минимума марта 2020 года коррекции не превышали 10%. Глобальный инвестиционный комитет банка ожидает отката фондового рынка на 10–15% до конца года. Ежедневный рост основных фондовых индексов США в августе и первых числах сентября до новых максимумов вопреки тревожным событиям по принципу «преодоления стены беспокойства» больше не конструктивен. Индексы не обращают внимания ни на рост числа госпитализированных с коронавирусом, ни на резкое падение доверия потребителей, ни на более высокие процентные ставки, ни на значительные геополитические сдвиги»

👉 Так же в обзоре Morgan Stanley рассматривает акции крупных технологических компаний. По мнению аналитиков, эти бумаги ведут себя не так, как полагается вести себя акциям в середине цикла. В то время как бумаги циклических компаний и компаний малой капитализации снижаются, соотношение рыночной стоимости к прибыли бигтехов остается на высоком уровне

«По мере того как бизнес и рыночные циклы проходят через спад, восстановление и переход к росту, процентные ставки обычно начинают нормализовываться, а соотношение цена/прибыль (P / E) падает, поскольку прирост акций все больше зависит от роста прибыли. Но ведущие технологические компании идут против правил. Инвесторы, похоже, верят в Федеральную резервную систему с ее мастерски проработанными нюансами для достижения целей ее политики»

👉 Между тем, по словам Шалетт, более высокие реальные процентные ставки должны оказывать давление на P/E , но этого не происходит

👉 Она предложила клиентам перебалансировать портфели в пользу высококачественных акций цикличных компаний, особенно финансового сектора

👉 Кроме того, она посоветовала поискать компании, которые постоянно платят дивиденды в таких секторах, как потребительские услуги, товары первой необходимости и здравоохранение

www.marketwatch.com/story/stocks-may-fall-15-by-year-end-warns-morgan-stanley-here-are-some-portfolio-moves-investors-might-consider-11631057723

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс