Новости рынков |Эксперты BlackRock отказались от стратегии 60/40 — Bloomberg

- 18 апреля 2023, 16:11

- |

Согласно данным агентства, портфельный индекс Bloomberg US 60/40 вырос в текущем году на 6,3% после падения почти на 17% в 2022 году, которое стало сильнейшим годовым падением более чем за десятилетие. Однако стратеги BlackRock предупреждают, что это не свидетельствует о возвращении классического портфеля к устойчивому росту, который наблюдался с начала 1980-х годов.

Стратеги рекомендовали обратить внимание на конкретные сектора экономики, такие как энергетика или здравоохранение. По мнению экспертов, стоит выбирать компании с надежными денежными потоками и устойчивыми цепочками поставок, которые могут пережить рецессию.

В BlackRock считают, что необходимо переосмыслить подход к покупке активов с фиксированной доходностью, учитывая, что доходность облигаций все больше зависит от доходности акций и поэтому они больше не обеспечивают устойчивость портфеля. По мнению стратегов, стоит рассмотреть тактические вложения в облигации, доходность которых привязана к инфляции, и в краткосрочные облигации благодаря их привлекательной доходности.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Спред доходности между длинными и короткими ОФЗ достиг месячного максимума

- 18 апреля 2023, 11:07

- |

Спред между самым коротким и самым длинным выпуском ОФЗ в понедельник, 17 апреля, увеличился до максимального значения — 386 б. п. Еще в марте он не превышал 314 б. п., обратили внимание в «Коммерсанте». При этом на увеличение разницы в ставках влияет одновременно и снижение доходности коротких выпусков, и рост доходностей длинных. По данным Московской биржи, в понедельник доходность самого короткого четырехмесячного выпуска ОФЗ впервые с начала февраля опустилась ниже 7% годовых, потеряв с начала апреля 58 б. п. Доходность же ОФЗ с погашением в мае 2041 года увеличилась на 15 б. п., до 10,85% годовых.

С начала апреля ставки бумаг с погашением до года снизились на 24–66 б. п., до 7,89–7,84% годовых, до пяти лет — на 31–33 б. п., до 7,83–9,64% годовых. Аналитики «Открытие Research» считают, что ключевым фактором, оказавшим влияние на эти выпуски, стала публикация данных об исполнении федерального бюджета за март, в котором наполнение доходами и темпы расходов стали более сбалансированными.

( Читать дальше )

Новости рынков |"Фосагро" впервые разместила облигации на 2 млрд юаней

- 14 апреля 2023, 15:53

- |

Речь идет о трехлетних облигациях номиналом 1 тысяча юаней каждая с купонным периодом 91 день. Переменный купон определяется как значение China Loan prime rate (3,65%)+ 1,2%, то есть 4,85%.

Основными приобретателями облигаций выступили институциональные и частные инвесторы, сообщила компания.

Книга заявок была закрыта 10 апреля, расчеты прошли 13 апреля. Организатором и агентом по размещению выпуска облигаций выступил Газпромбанк.

tass.ru/ekonomika/17528193

Новости рынков |Предсказавший кризис 2008 года экономист Рубини спрогнозировал рецессию в США

- 14 апреля 2023, 10:05

- |

Этот [банковский] кризис значительно повысит вероятность рецессии и жесткой посадки. Таким образом, мы сталкиваемся с опасным вызовом для значительной части американской банковской системы <...>. Самое худшее впереди <...>. Это приведет к жесткой посадке экономики

Ранее портал Axios информировал, что в марте 2023 года рекордное количество американских компаний подали заявления о банкротстве. По его сведениям, показатель за март стал самым высоким с июля 2020 года, когда экономика переживала самое начало кризиса, связанного с пандемией COVID-19.

Департамент финансовой защиты штата Калифорния 10 марта объявил о банкротстве американского Silicon Valley Bank (SVB) — 16-го по величине банка в США, который обслуживал технологические компании и фирмы, использующие венчурный капитал. Это стало самым крупным банкротством американского банка со времен финансового кризиса 2008 года. SVB передан под управление Федеральной корпорации страхования вкладов США.

tass.ru/ekonomika/17523377Новости рынков |Global Ports полностью выплатила купон по долларовым евробондам-2023

- 13 апреля 2023, 16:17

- |

Новости рынков |Ozon выполнил предварительные условия реструктуризации облигаций, начнет выплаты 19 апреля

- 13 апреля 2023, 10:58

- |

Компания сообщает, что все предварительные условия выполнены в полном объеме. <...> Ожидается, что дата расчетов наступит 19 апреля 2023 года (то есть, через два рабочих дня после даты удовлетворения предварительных условий)

Ранее онлайн-ретейлер сообщил о получении разрешения от санкционного органа Великобритании на проведение реструктуризации вслед за согласием санкционных органов в США и на Кипре, а также о своих планах сделать все необходимые выплаты держателям в апреле 2023 года.

23 сентября 2022 года Ozon объявил, что договорился об условиях реструктуризации с владельцами 35,9% выпуска конвертируемых облигаций. Компания досрочно погасит облигации в рублях или долларах — на выбор владельца бумаги. Выплаты составят до 85% от номинала облигаций в рублях и до 67% от номинала в долларах, включая проценты, начисленные до 24 августа, и вознаграждение за участие в соглашении о неотчуждении. Таким образом, облигации сроком обращения до 2026 года будут погашены полностью с указанным дисконтом по соглашению сторон.

( Читать дальше )

Новости рынков |Инфляция в США снизилась в марте +5% г.г (ожид +5.2% / пред +6%)

- 12 апреля 2023, 15:31

- |

м/м = +0.1% (ожид +0.2% / пред +0.4%)

г/г = +5% (ожид +5.2% / пред +6%)

базовый CPI = +5.6% Г/Г (ожид +5.6% / пред +5.5%)

Новости рынков |Решение по ставке будем принимать с учетом совокупного влияния всех факторов, как внешних, так и внутренних, чтобы стабилизировать инфляцию — Набиуллина

- 12 апреля 2023, 10:15

- |

Новости рынков |Годовая инфляция в марте опустилась ниже 4%, вероятно, снизится еще — глава ЦБ РФ Набиуллина

- 12 апреля 2023, 09:53

- |

Сейчас ключевая ставка остается на уровне 7,5%. Мы сохраняем ее на таком уровне уже полгода. Да, показатель годовой инфляции в марте опустился ниже 4%, и в апреле, наверное, еще снизится. Но эти низкие годовые значения преимущественно отражают очень низкие месячные темпы роста цен летом и осенью прошлого года. Сейчас темпы роста цен остаются умеренными, но они все же выше, чем были летом и осенью

tass.ru/ekonomika/17503315

Новости рынков |Американские инвесторы увеличивают вложения в иностранные акции

- 10 апреля 2023, 10:47

- |

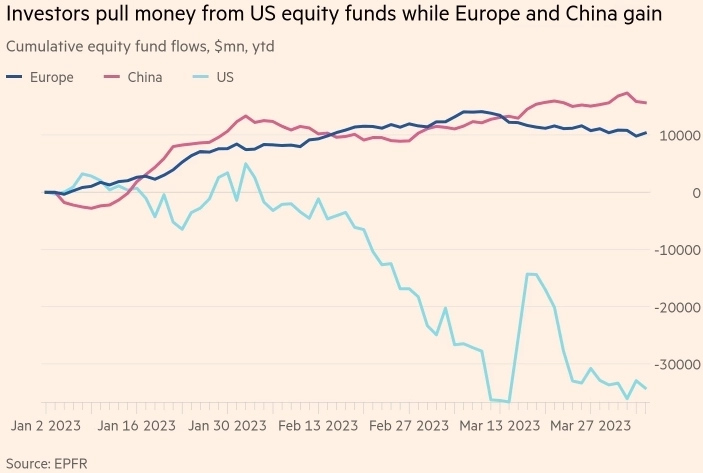

Американские управляющие фондами увеличивают инвестиции в международные фондовые рынки после того, как рост процентных ставок и опасения экономического спада положили конец более чем десятилетнему доминированию на внутреннем рынке.

Акции США значительно превзошли большинство других развитых и развивающихся рынков после финансового кризиса, но в прошлом году тенденция начала меняться.

Общеевропейский индекс Stoxx 600 в настоящее время демонстрирует более высокую доходность, чем S&P 500 в течение четырех кварталов подряд, что является самым продолжительным периодом опережения с 2008 года. И управляющие активами, которые воспользовались тенденцией роста в США, осознали необходимость диверсификации.

Шарпс сказал, что T Rowe работает над расширением своих возможностей в области международных инструментов с фиксированным доходом и глобальных акций.

Инвестиционный институт BlackRock также заявил, что ожидает, что акции США будут отставать от акций развивающихся рынков, Европы и Китая в ближайшие десятилетия, хотя и с широким спектром потенциальных позитивных результатов активов Китая.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс