ЦентроКредит

Еженедельный обзор долговых рынков

- 31 мая 2022, 10:46

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

ПРЕДВАРИТЕЛЬНЫЕ ИНДЕКСЫ PMI ЗА МАЙ: СЕНТИМЕНТ ПОКА ЕЩЕ ОСТАЕТСЯ ПОЗИТИВНЫМ, НО ПРИСУТСТВУЕТ НИСХОДЯЩИЙ ИМПУЛЬС В УСЛУГАХ

Опубликованные сегодня предварительные индексы PMI за май показывают, что по многим позициям ситуация благоприятная – нет ни одного показателя ниже 50 пунктов

Наверное, наиболее примечательный момент – ухудшение позитивной динамики сектора услуг в Европе. В предыдущие пару месяцев на практически повсеместном снятии антиковидных ограничений в Старом Свете услуги демонстрировали дальнейшее улучшение сентимента, но теперь настроения несколько поменялись. Ключевой момент – растущая инфляция, которая, к слову, стала основным фактором снижения показателей PMI в UK (хотя они все еще выше 50 пунктов), что стало причиной самого значительного роста операционных издержек компаний, начиная с 1998 года. Также отмечается и некоторое охлаждение клиентского спроса по многим позициям

( Читать дальше )

- комментировать

- Комментарии ( 0 )

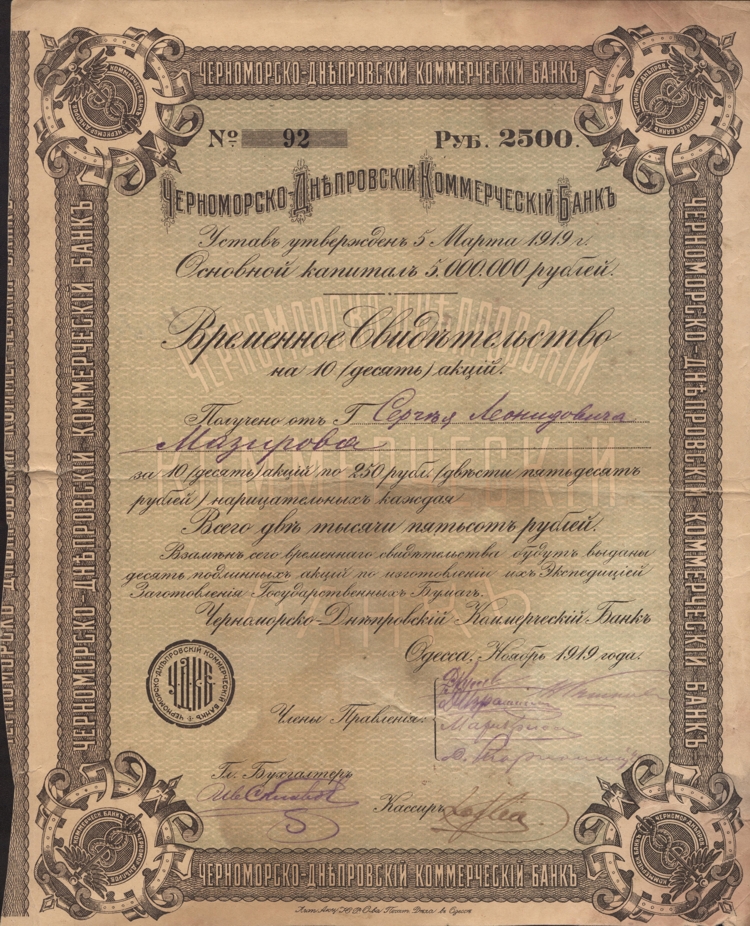

Ценные бумаги. Взгляд в прошлое. Черноморско-Днепровский коммерческий банк.

- 27 мая 2022, 10:04

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Гражданская война в России, несмотря на ее масштабный и глубокий характер, не стала, тем не менее, временем, когда экономическая деятельность полностью прекратилась. Даже в условиях постоянно меняющихся властей, нестабильности фронта российские коммерсанты пытались наладить нарушенные торгово-промышленные и финансовые контакты. Важнейшим фактором развития экономики признавалось стабильное функционирование банковского сектора. Как известно, все частные банки на территории, контролируемой советской властью были упразднены и объединены с Государственным банком. Так было в Советской России, так было и на территории Советской Украины.

( Читать дальше )

Новости российского и зарубежного рынков

- 24 мая 2022, 17:17

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Геополитика.

На минувшей неделе прозвучали заявления Министерства финансов США о том, что на данный момент оно не видит правовых механизмов, чтобы экспроприировать собственность российских лиц и передавать их. Европейцы же такой концепции пока не придерживаются, никаких заявлений не прозвучало.

Также в Европе состоялся второй раунд переговоров касаемо санкционного пакета, включающего полное эмбарго на поставки нефти и продуктов нефтепереработки, а также перевозки морским и наземных транспортом. Некоторые страны высказались против (Венгрия, Греция и др.), возможно ожидая получения преференций взамен. Пока ничего не принято.

( Читать дальше )

Еженедельный обзор долговых рынков

- 24 мая 2022, 15:31

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

ПРЕДСТАВИТЕЛИ ФЕДРЕЗЕРВА В ПОСЛЕДНИЕ НЕДЕЛИ НЕ УЖЕСТОЧАЮТ РИТОРИКУ – БАЗОВЫЙ БАРИАНТ: +50 БП НА ДВУХ БЛИЖАЙШИХ ЗАСЕДАНИЯХ.

Риторика представителей ФРС относительно политики регулятора:

Bullard:

• приоритетный вариант — увеличение ставки на 50 бп

• мы должны повысить ставку выше нейтрального уровня (2-2.5%) для борьбы с инфляцией. желаемый уровень — 3.5% к концу года

• вероятность рецессии – низкая

• если удастся обуздать инфляцию, то сможем начать понижать ставку уже в 2024 году

George:

• ужесточение ДКП определенно отразится на рынках. Финансовые условия уже ужесточаются

( Читать дальше )

Новости российского и зарубежного рынков

- 19 мая 2022, 13:10

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Глобальные новости рынков

ФРС

Основное и центральное внимание на рынках сейчас направлено на ужесточение политики ФРС. Был ряд заявлений Пауэлла касаемо ставки и программы сокращения баланса. Пауэлл сообщил, что нейтральный диапазон составляет примерно от 2,5% до 3%. Отсюда, рынок закладывает несколько повышений по 0,5% в ближайшем будущем. В целом, повышения уже, вероятно, заложены на рынках. На фоне заявлений народ активно выкупал акции и рынки пока не чувствуют дефицита ликвидности. Также, с начала июня будет реализовываться программа по сокращению активов на балансе ФРС. Вероятно, как следствие, на протяжении какого-либо из кварталов в ближайшем году, будет зафиксирована квартальная рецессия. Ситуация двойственная, так как наступает цикл ужесточения и все должно продаваться. Пока рынок надеется, что основной эффект от повышения ставок и ужесточения придётся на период до конца лета.

( Читать дальше )

Еженедельный обзор долговых рынков

- 17 мая 2022, 11:06

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

ИНФЛЯЦИЯ В США АПРЕЛЕ НЕЗНАЧИТЕЛЬНО СНИЗИЛАСЬ С ЗАПРЕДЕЛЬНЫХ МАРТОВСКИХ ПОКАЗАТЕЛЕЙ, НО ОСТАЕТСЯ ВЫСОКОЙ

Потребительские цены в США в апреле выросли на 0.6% мм (0.3% мм с устранением сезонности). Годовой показатель снизился с 8.5% до 8.3% гг.

Базовая инфляция (с устранением влияния цен на энергоносители и продовольствие) составила 0.6% мм vs 0.3% мм месяцем ранее. Годовой показатель сократился с 6.5% до 6.2% гг.

Темпы роста потребительских цен уменьшились, но не настолько, как ожидал рынок (8.1% гг), к тому же обращает на себя внимание помесячный рост базовой инфляции: c мартовских 0.3% мм sa до 0.6%. Динамика основных компонент – несколько разноплановая: снизились затраты на энергию, но уверенно продолжают прибавлять в стоимости продукты. Растут цены на новые машины (+1.1% мм), транспортные услуги (+3.1% мм), и на медицину (+0.5% мм)

( Читать дальше )

Обзор рынка металлов

- 05 мая 2022, 13:12

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Опасения по поводу спроса со стороны Китая вновь появились в последние пару недель, поскольку карантин из-за пандемии коронавируса продолжает распространяться по всей стране. Цветные металлы последовали за снижением цен на другие сырьевые товары и резко снизились в стоимости, потеряв около 5%. Металлы платиновой группы также резко снизились, поскольку опасения по поводу спроса начали перевешивать (пока незначительные) риски российского предложения. Цены стабилизировались после того, как Народный банк Китая пообещал увеличить денежно-кредитную поддержку экономики, но рынок остается осторожным в отношении перспектив китайского спроса в ближайшей перспективе.

( Читать дальше )

Ценные бумаги. Взгляд в прошлое. Русско-английское сырьевое общество РАСО.

- 29 апреля 2022, 12:57

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Гражданская война и интервенция нанесли серьезный ущерб экономике нашей страны. Необходимо было искать пути выхода из сложившейся ситуации: реабилитировать экономику, усовершенствовать материальное и бытовое положение, разрешить вопрос безработицы. Одним из возможных путей было привлечение инвестиций – отечественных или иностранных. Собственного капитала в стране было недостаточно, поэтому молодое советское государство обратилось к иностранным концессиям.

Появление первых иностранных концессий в Советском Союзе произошло в ноябре 1920 года после подписания декрета СНК «Об основных экономических и юридических условиях концессий». Активный их рост начался в 1924-1925 годах. Наибольшее число концессий – 103 – действовало в СССР в 1926 году. Но к концу 1920-х осталось всего 59 концессий. А в декабре 1930-го прежние договоры о концессиях были аннулированы. Это совпало и со сворачиванием НЭПа в стране.

( Читать дальше )

Обзор сельскохозяйственного рынка

- 28 апреля 2022, 09:46

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

С целью преодолеть внутреннюю инфляцию цен на продовольствие и обеспечить продовольственную безопасность, Индонезия, крупнейший в мире производитель и экспортер пальмового масла, запретила экспорт пищевых масел (в первую очередь пальмового масла) с 28 апреля, акцентировав внимание на опасениях по поводу внутреннего дефицита. Никакие временные рамки для прекращения запрета не установлены, однако производство пальмового масла в Индонезии, как правило, быстро растет с начала мая, достигая пика в 3 квартале. Альтернативные рынки растительных масел, контракты на соевое масло CBOT и рапсовое масло резко отреагировали, торгуясь на новых контрактных максимумах. Это еще одно напоминание об уязвимости, существующей во всех цепочках поставок сельскохозяйственной продукции в условиях и без того исторически ограниченных запасов, усугубляемых неопределенной потерей объемов украинского экспорта и исторически высокими производственными затратами.

( Читать дальше )

Новости российского и зарубежного рынков

- 26 апреля 2022, 11:51

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Биржа

На прошлой неделе на российском рынке увеличилась ликвидность в силу того, что постепенно конвертировались американские депозитарные расписки (АДР) (значительная часть “ЛУКОЙЛа” и “Сбербанка”). Однако, обращение бумаг возможно до 27 апреля, позднее любые сделки с АДР будут невозможны. Вопросом остается, сколько было куплено и продано.

Геополитика

Рассматривая геополитическую напряженность между Россией и Украиной, особых изменений на минувшей неделе не произошло. Касаемо мирного урегулирования конфликта, стоит упомянуть, что Президент РФ Владимир Путин больше не видит данной возможности, что является достаточно негативным фактором.

( Читать дальше )

Новости тг-канал

Новости тг-канал