Chartmaster

Когда покупать? Часть 2

- 29 февраля 2020, 09:20

- |

Этот пост — продолжение предыдущего “Когда покупать?”

Есть два важных действия в таких редких ситуациях, как сейчас:

- Выключить шум. Новости, комментарии, прогнозы.

- Включить свою инвестиционную систему.

Время покупать!

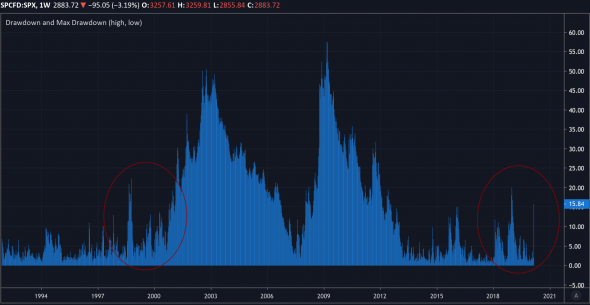

Падение SPX за 30 лет (индикатор Drawdown and Max Drawdown TW):

Обычная годовая коррекция индекса — около 14%

Соответственно я ожидаю в этом году одно-два падения глубиной около 10-15% каждое. И стану их выкупать.

Похоже именно такое движение сейчас в развитии:

- SPX в моменте падал на 16%. Это как раз в пределах стандарта средней коррекции.

- Индикатор страха и жадности CNN — в зоне покупок.

“Будь жадным, когда другим страшно”

Акции США дают в среднем 10% годовых. Долгосрочные трежерис — вдвое меньше. Эта разница — и есть плата за волатильность, которую мы сейчас наблюдаем.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 0 )

Светофор

- 22 февраля 2020, 09:21

- |

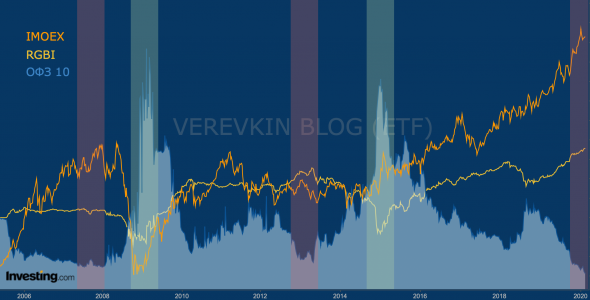

Доходность по 10-ти летним ОФЗ впервые упала ниже 6%.

Спрос на Ваши инвестиционные деньги сейчас очень низок. За них, на годовом горизонте, дают столько, что с трудом покрывает даже официальную инфляцию.

Это КЭШ-сквиз

Есть периоды для инвестиционных покупок, а есть для продажи (зеленые и красные области):

Покупая сегодня “дальние концы” (акции без стопов, долгосрочные ОФЗ, недвижимость), Вы делаете это, возможно, в самый неблагоприятный момент.

Дождитесь зеленого...

Разноцветных Вам выходных!

Как покупать?

- 15 февраля 2020, 10:19

- |

Этот пост — продолжение предыдущего “Когда покупать?”

- Меньше всего в инвестировании я доверяю своим чувствам. У них — только четверть бюджета;)

- Основной долей активов управляют три другие инвестиционные системы (ИС)

Нет, текст ниже не о том, чтобы научить Вас созданию своей ИС. Он также не о том, чтобы рассказать о способах аллокации капитала. Таких материалов достаточно в сети.

Да, он о том, что я выбрал для себя и почему.

- Бай зе факинг дип (BTFD)!

В Турции переворот? Срочно покупаю TUR! Знакомо;)?

Индикаторы Часа Х :

- Страх и жадность CNN. Уровень ниже 20-ти сигнализирует мне об открытии окна покупок.

- Индикатор

( Читать дальше )

Когда покупать? Самый короткий пост

- 01 февраля 2020, 09:51

- |

У каждого из нас есть около 30-ти лет инвестирования.

БОльшую часть нашей активной жизни мы создаем запасы. А затем тратим накопленное, будучи уже на пенсии.

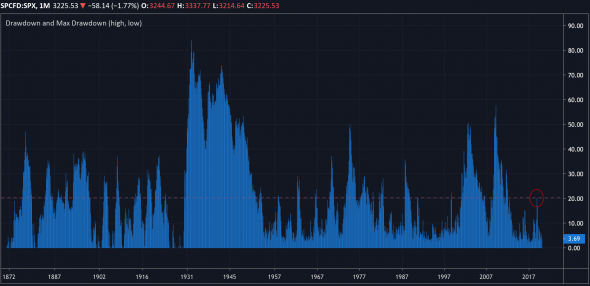

Это месячный график просадок SPX за всю историю индекса:

В среднем, за эти 30 лет, SP500 падает на 20% и больше всего 5 раз.

То самое время, когда нужно покупать акции.

Последний раз такое «окно» открывалось чуть больше года назад.

Сколько у Вас их еще осталось?

Телеграм инвестирующего медведя

В следующий раз — “Как покупать?”.

Разумных Вам выходных!

Время ожидания. Подготовка

- 25 января 2020, 09:57

- |

- Воздух выходит из надувного шара гораздо быстрее, чем заходит.

- Есть время подготовиться, чтобы, когда настанет срок, спокойно действовать.

В самом конце 2008-го человек с акциями “в кармане” выглядел нелепо. И напротив, тот, у кого в то время были наличные, а лучше доллары, смотрелся отлично! Cash is king!

Прошло десять лет. Все перевернулось ровно наоборот. И теперь “Деньги — это мусор”. Полагаю позже эта ироничная фраза Рея Далио станет мемом

Каковы характеристики текущего рынка?

- Высокий оптимизм

- Всеобщая готовность к риску в погоне за доходностью

- Щедрые рынки капитала, наполненные ликвидностью центробанков

Циклы не повторяются в точности. Но они рифмуются.

Я полагаю, что мы находимся в той фазе цикла, которую можно назвать “Завершение экспансии”. Как долго может продлиться текущее ралли? Неизвестно. Возможно еще есть год-полтора для роста. 1,

( Читать дальше )

Стратегия 2020

- 11 января 2020, 09:34

- |

- Фокус на инвестиции в ETF на зарубежных площадках

- Публикации будут реже (2-3 раза в месяц)

- Больше аналитики — меньше прогнозов

В мире низких ставок/доходностей у инвестора есть следующие варианты:

- Инвестировать как обычно и ожидать свои обычные доходности

- Инвестировать как обычно и быть готовым к падению доходностей

- Снизить риск в готовности к коррекции и приготовиться к еще более низкой доходности

- Выйти в кеш и иметь около-нулевую доходность в ожидании лучших цен

- Увеличить риск в поиске более высоких доходностей

- Инвестировать в особые ниши

Мой выбор: 3 & 4

Я ожидаю коррекции на рынке и готов к покупкам. Поэтому мой портфель является консервативным (защитная позиция). А следовательно основная его доля — кеш (SHV ETF).

3. Мой текущий портфель

3.1. Результат 2019 (total return, USD, %):

( Читать дальше )

#яже НЕговорил. Мои фейлы 2019

- 05 января 2020, 09:18

- |

Фейл с медвежьим прогнозом от 3 августа:

Почти все мои посты первой половины года были медвежьими. Но 2019-й оказался абсолютно бычьим.

2. Покупать золото рано.Фейл прогноза по золоту 25 мая:

( Читать дальше )

Десятые

- 28 декабря 2019, 09:12

- |

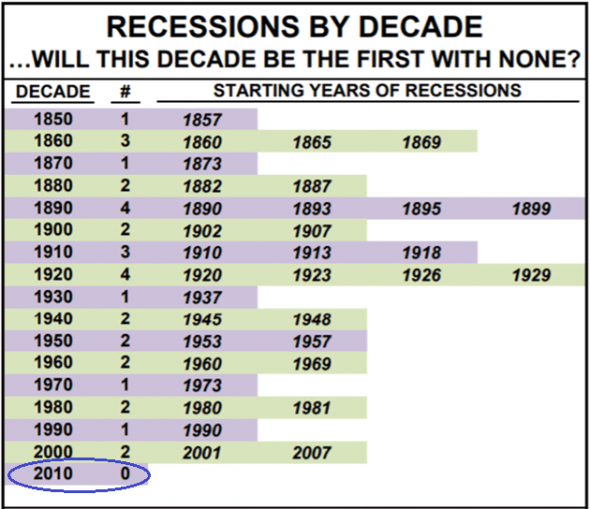

- Впервые ни одной рецессии в США за всё десятилетие.

- Американские макропоказатели весьма оптимистичны.

- Российские инвесторы наслаждаются лучшим годом за декаду.

Это рекорд!

Первое десятилетие обозримой истории США без рецессии:

«Новая нормальность». «Теперь все иначе».

Утроились.

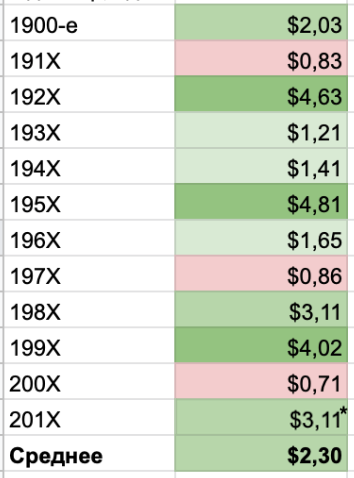

Один доллар, вложенный в SP500 1-го января 2009 года, составляет на сегодняшний день $3,11* с учетом реинвестирования дивидендов и инфляции:

( Читать дальше )

Прогноз USDRUB

- 21 декабря 2019, 09:44

- |

- Горизонт три года: рост пары usdrub к новым вершинам. Альтернатива есть, но upside выше.

- Среднесрочно, на полгода: движение в текущем диапазоне/канале

- Краткосрочно, на 1-3 месяца: рост доллара к верхней границе текущего диапазона/канала

Что такое USDRUB?

Это производная двух «товаров»:

— доллара (DXY)

— нефти (USDBRO)

А значит вместо графика USDRUB можно попробовать использовать спред DXY/USDBRO:

В целом спред движется в канале (логарифм. шкала).

Среднесрочно идет затухающее движение в треугольнике, которое может завершиться через полгода:

( Читать дальше )

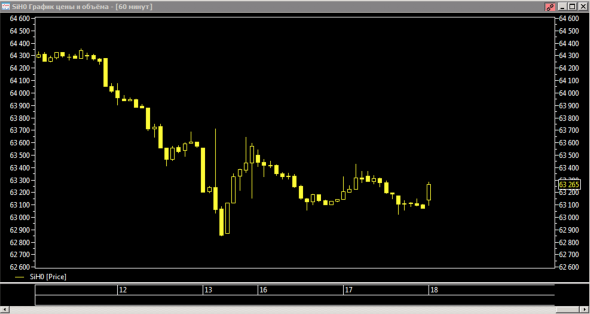

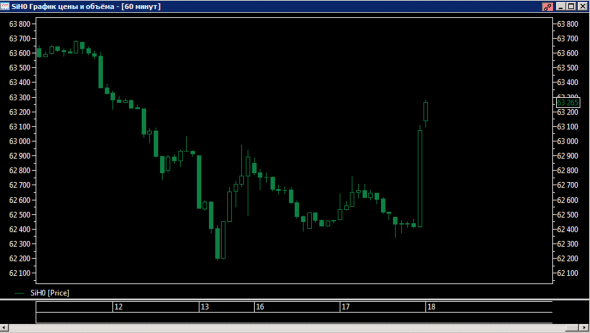

Работа брокера Сбербанк

- 18 декабря 2019, 11:09

- |

Его цель — уточнить уровень цензуры/модерации на данном ресурсе.

У меня есть два торговых счета в брокере Сбербанк.

Один основной, побольше. В нем открыт доступ к опционам.

Другой вспомогательный — поменьше. На нем я обкатываю разные торговые стратегии.

Основной использует старую версию Квика с ключами.

Вспомогательный — новую с логином и паролем. Без ключей на компе.

К чему это:

В последний месяц-два я испытываю постоянные проблемы с работой обоих версий:

- Невозможность соединения

- Неактуальные котировки

- Неактуальные графики

- Невозможность выставления заявок или совершения сделок. Либо задержки с таковыми.

А в новой так;(

( Читать дальше )

теги блога Chartmaster

- 10 Year Note

- Apple

- AT&T

- bitcoin

- Br

- Brent

- btc

- cl

- cnbc

- copper

- DJI

- DX

- DXY

- ETF

- eurusd

- Gold

- IMOEX

- investing.com

- micex

- mozgovik.com

- RGBI

- Ri

- RSX

- RTSI

- S&P500

- S&P500 фьючерс

- Sber

- sbmx

- Si

- Silver

- SP

- spx

- SPX 500

- spy

- UKOIL

- USDRUB

- USOIL

- UST10

- Vanguard

- vix

- WTI

- xauusd

- акции

- акция

- Безработица в США

- Бразилия

- брент

- Газпром

- дивиденды

- дойче банк

- доллар

- Доллар рубль

- жаба

- золото

- инвестирование

- инвестиции

- каршеринг

- кризис 2019

- лонг

- М2 РФ

- мамба

- медь

- ММВБ

- Нефть

- новости рынков

- Облигации

- опрос

- офз

- оффтоп

- Палладий

- Пенсия

- портфель

- портфель активов

- Портфель инвестора

- прогноз

- пурнов

- рецессия

- Ри

- РТС

- рубль

- Рэй Далио

- сбер

- сбербанк

- СИ

- СИПИ

- склейка

- спекулятивная идея

- спреды

- стоп

- Телеграм

- теханализ

- торговые сигналы

- трейдинг

- треугольник

- форекс

- ФРС

- фьюерс

- фьючерс mix

- фьючерс ртс

- шорт