@Олег Кузьмичев

такой вопрос:

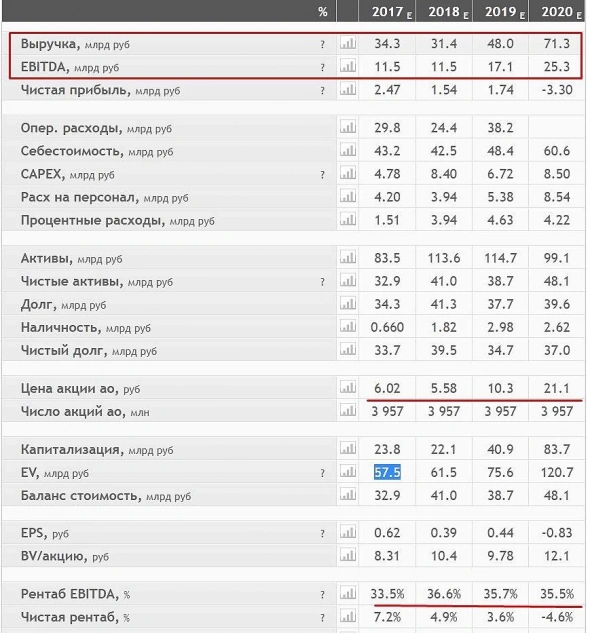

выручка и ебитда с 2017-2018 года выросла на 120% к 2020 году.

при этом цена акции выросла на 250%, складывается впечатление что даже сейчас акции стоят дорого!

Роман Ранний, так они полубанкроты были раньше, руды упорные — без Автоклава был бы кирдык. Но его достроили и текущая EV/EBITDA 5, хотя у остальных золотодобытчиов 7+. Тут главное дождаться расчистки авгиевых конюшен новым СЕО это несколько лет. Тогда еще и рост добычи с ростом перераобтки будет.

Да и судя по всему в табличке смартлаба есть ошибки, например количество акций (была ведь конвертация облигаций в акции).

Олег Кузьмичев, посмотрел сайт Петропавловска там то же количество акций

petropavlovskplc.com/ru/%d0%b8%d0%bd%d0%b2%d0%b5%d1%81%d1%82%d0%be%d1%80%d0%b0%d0%bc/%d1%81%d1%82%d1%80%d1%83%d0%ba%d1%82%d1%83%d1%80%d0%b0-%d0%b0%d0%ba%d1%86%d0%b8%d0%be%d0%bd%d0%b5%d1%80%d0%bd%d0%be%d0%b3%d0%be-%d0%ba%d0%b0%d0%bf%d0%b8%d1%82%d0%b0%d0%bb%d0%b0/