Mike My Day

В РФ и Штатах дружно ослабили требования к квал.инвесторам, и теперь в обеих странах достаточно экзамена

- 24 сентября 2020, 18:21

- |

Зачем это делают?

Мои гипотезы, как обычно, циничные:

1. Чтобы пампить рынки, что на руку политикам.

2. Чтобы банкиры продавали больше трэша вроде структурных нот, ибо там самые большие комиссии сейлзам.

3. Чтобы деньги шевелились в экономике, а не валялись на банковских депозитах. Чем быстрее крутятся деньги — тем больше все зарабатывают.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Мой портфель в кризисный 2020 год

- 24 сентября 2020, 13:03

- |

Решил поделиться как мой портфель у Interactive Brokers повел себя в этом году, когда было относительно большое падение.

Итог: нормально повел 🤗 (упал меньше рынка, отрос быстрее рынка)

Доходность этого года +16%, у рынка 6%, просадка соответственно поменьше.

У меня в портфеле достаточно много 20+ летних трежерис, которые растут, когда рынок падает. (В общем — так и случилось, помогли удержать портфель от большого падения.)

Это конечно мало что значит, главное — как портфель ведет себя в долгосроке. (Мой горизонт инвестирования 10+ лет.)

И, конечно, у каждого свой аппетит к риску/доходности. Кто-то не может выдержать просадки в 20-25%, которая была в этом году, и такие портфели, как у меня, для некоторых могут быть не по душе.

В следующих постах поделюсь, какие результаты у моего портфеля за 6 лет с момента начала инвестирования.

P.S.

На смарт-лабе только часть постов, остальные — в телеграмм.

(некоторые смартлабчане не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

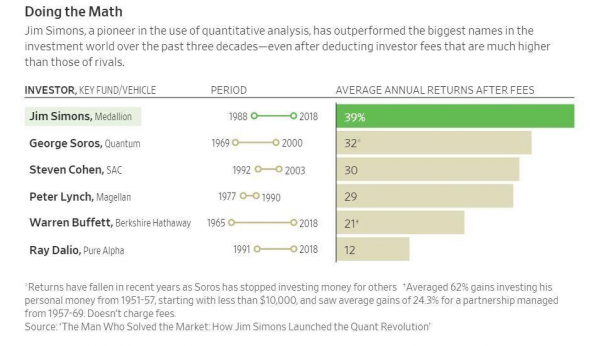

Самые крутые инвесторы за историю США

- 23 сентября 2020, 18:03

- |

Нашел табличку по доходностям самых крутых американских инвесторов.

Самый топ — Джим Саймонс (он так же является владельцем 1% Фридом Финанс, писал об этом тут.

К сожалению, его стратегию скопировать нельзя, тк фонды его закрыты для обычных инвесторов. Так же как и с другими, за исключением Баффета (за это его и любят) — достаточно купить акции Berkshire Hathaway — тикер BRK-B.

Что еще интересно — у Рея Далио (автор книжки Принципы — оч полезная мне была) средняя доходность 12% за период с 1991 года, когда индекс SP500 показал 10.5 % годовых, при макс просадке 51%.

Портфель 50/50 акции/длиннные трежерис показал 9.9 % доходность, при макс просадке 21%.

Вывод — если хочешь быть с доходностью практически как у самых лучших инвесторов за всю историю — достаточно купить несколько ETF и держать их.

P.S.

На смарт-лабе только часть постов, остальные — в телеграмм.

(некоторые смартлабчане не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Поддержка рынка корпоративных облигаций

- 22 сентября 2020, 20:43

- |

Из 16 ETF, которые в конечном итоге приобрел ФРС, восемь были фондами BlackRock iShares. BlackRock, Vanguard Group и State Street Global Advisors составили 99% портфеля ETF ФРС, оцененного в 8,7 млрд долларов по состоянию на август. Два оставшихся фонда управлялись более мелкими конкурентами DWS и VanEck.

Фонды, которые в конечном итоге купил ФРС, стали еще более популярными среди инвесторов, которые вложили в них дополнительные 48 миллиардов долларов в первой половине 2020 г., что почти вдвое больше, чем годом ранее. Особой популярностью пользовались фонды BlackRock: они собрали 34 миллиарда долларов, что примерно на 160% больше, чем в первой половине 2019 года.

( Читать дальше )

Как бы я поступил, если бы деньги не были проблемой?

- 22 сентября 2020, 17:34

- |

Такой вопрос мне помогает, если трудно сделать выбор между вещами или услугами (особенно, если их стоимость ощутима).

Как ответишь, становится понятно, какой вариант ближе по духу.

Тут хорошо бы учесть сколько прибавится счастья и эмоций от добавленной суммы.

Пример:

Если к покупке добавить +20% к стоимости, а эмоций и счастья будет в два раза больше — то я выберу этот вариант.

Если же стоимость в два раза больше, а эмоций и счастья условно на 20% больше, то переплачивать я не буду.

Есть несколько историй друзей, когда люди сожалели о покупке машины в первый же день, выбрав более экономный вариант, хотя разница была небольшая, с этим чувством пришлось ездить несколько лет.

P.S.

На смарт-лабе только часть постов, остальные — в телеграмм.

(некоторые смартлабчане не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Шэринг-экономика — разводняк для студентов😆

- 21 сентября 2020, 21:50

- |

Поездки на такси за 1.5 года у меня подорожали на 16%, причем, оф.инфляция за это же время — 6%. WAT?

Каршэринги подорожали в 1.5-2 раза [1][2].

Доставка еды стала платной, зато качество контроля ухудшилось (в Яндекс.Еда уже второй заказ подряд неукомплектован, сегодня почти половину не довезли 😂).

А помнится, в 2018 году интеллектуалы и селебрити активно топили за то, что экономика шэринга — светлое будущее, и вообще это даже дешевле, чем владеть активами самому.

Интересно представить, что будет, когда IT-гиганты начнут заниматься арендой жилья — тариф тоже будет «динамически меняться в зависимости от спроса и предложения» 🤣

Считайте меня ретроградом, но мой выбор:

— свой дом,

— своя тачка,

— своя еда и готовка дома.

Вот думаю, покупать ли акции IT-китов или нет:

( Читать дальше )

Волна новых бирж в США

- 21 сентября 2020, 19:12

- |

Первоначально биржа будет обрабатывать сделки по семи акциям, включая Alphabet Inc. и Exxon Mobil Corp. 29 сентября MEMXпланирует расширить торговлю на все (!!!) ценные бумаги, котирующиеся на биржах США. Трейдеры и аналитики ожидают, что MEMX станет серьезным конкурентом существующим биржам. Стартап из Нью-Джерси привлек более 135 миллионов долларов от таких фирм, как Charles Schwab Corp., Citadel Securities, Goldman Sachs Group Inc. и Virtu Financial Inc.

«Долгое время не было открытия нового рынка акций США, у которого были бы столь же хорошие шансы на успех», — сказал Мэтью Андресен, основатель Headlands Technologies LLC, торговой фирмы, не участвующей в MEMX.Развертывание MEMX происходит на фоне шквала открытий новых фондовых бирж США. В их числе Long-Term Stock Exchange, которая заработала в конце августа. LTSE, поддерживаемая множеством предпринимателей из Кремниевой долины и венчурных компаний.

( Читать дальше )

Фридом Финанс - один из лидеров по условиям IPO в мире: 2 версии как так получилось.

- 21 сентября 2020, 12:27

- |

Пару недель назад я рассказывал, почему Фридом Финанс сейсас один из лучших брокеров в мире по условиям IPO.

Спросил мнение других инвесторов почему так получилось, перед тем как публиковать свои версии.

В итоге — мнения сошлись на 2 основных версиях.

1. Рост клиентской базы важнее прибыли.

Фридом Финанс на данном этапе развития важнее рост клиентской базы, чем прибыль.

С доходность 100%+ годовых IPO молва о брокере распространяется очень быстро, и под это у брокера открывается очень много счетов и заводятся деньги.

В дальнейшем брокер сможет зарабатывать с клиентов не только на участии в IPO, но и предлагая другие продукты.

2. Конспирологическая — Фридом Финанс рисует отчетность.

Знаю лично нескольких людей, которые вывели деньги по этой причине, или не заводят большие суммы.

Как они рассуждали?

— Рост денег от новых открытых счетов компенсируют выплаты по ipo, поэтому схема Понци теоретически возможна.

— Белизские активы и обороты не фигурирует в отчетности, но через нее прогоняются большая часть средства клиентов.

— Основателю и основному владельцу компании — всего 32 года. (Он уже миллиардер, судя по его доле в компании. И ему пора в топ 100 Forbes России — будет самым молодым в списке. Павлу Дурову — 35.).

— На счетах клиентов не акции компаний IPO, а производные инструменты.

( Читать дальше )

Первый шаг в инвестициях

- 20 сентября 2020, 21:07

- |

Первый возможный шаг — скачать приложение любого брокера, закинуть туда 5-10 тысяч, купить акции которые лежат к душе.

А через пару недель, имея реальный опыт, начать вникать — пойти на обучение, почитать каналы, посмотреть видосы и тд.

Сегодня это можно сделать за пару часов, и сразу ощутить что такое «просадка» портфеля. (Ну или противоположное чувство 😉)

Знаю несколько людей, которые откладывают этот простой шаг годами, ища лучшие точки входа и выбирая акции! А ведь сколько опыта можно было уже получить.

Да и интересней так, когда сразу в бой✊

P.S.

На смарт-лабе только часть постов, остальные — в телеграмм.

(некоторые смартлабчане не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Рокировка

- 20 сентября 2020, 18:24

- |

© Александр Абрамов

P.S.

На смарт-лабе только часть постов, остальные — в телеграмм.

(некоторые смартлабчане не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

теги блога Mike My Day

- 2020

- COVID-19

- defi

- ETF

- Freedom finance

- Freedom Holding

- ido

- interactive brokers

- IPO

- S&P500

- S&P500 фьючерс

- spacex

- tesla

- акции

- аналитика

- английский язык

- банк

- Банки

- Беларусь

- Белорусия

- бизнес

- Биржа

- Биткоин

- Брокер

- брокеры

- валюта

- ввп

- ввп по паритету

- ВВП по ППС

- видео

- вклад

- госбанки

- Данные без прогнозов

- депозит

- Доллар рубль

- Ду

- жизненное

- Илон Маск

- инвестидеи

- инвестиции

- инвесторы

- индия

- инфляция

- иран

- история

- история россии

- Китай

- книга

- коронавирус

- кредит

- кризис

- кризис 2020

- криптовалюта

- курс валют

- курс рубля

- лайфхак

- Лукашенко

- макроэкономика

- ММВБ

- мобильный пост

- Мотивация

- налоги

- Налогообложение на рынке ценных бумаг

- облигации

- образование

- ПИФы

- покупки

- политика

- портфель

- Продолжительность жизни

- психология

- Рейтиги

- риск

- Роскосмос

- российский рынок акций

- Россия

- РТС

- рубль

- рынок

- рынок США

- саморазвитие

- сбербанк

- семья

- СИПИ

- сиплый

- сложный процент

- смертность

- статистика

- стратегии

- сша

- тесла

- топ

- трейдинг

- Украина

- финансы

- фонд

- форекс

- Фридом Финанс

- экономика

- япония