Блог им. Cka13 |Кредиты на инвестиции

- 26 февраля 2021, 17:58

- |

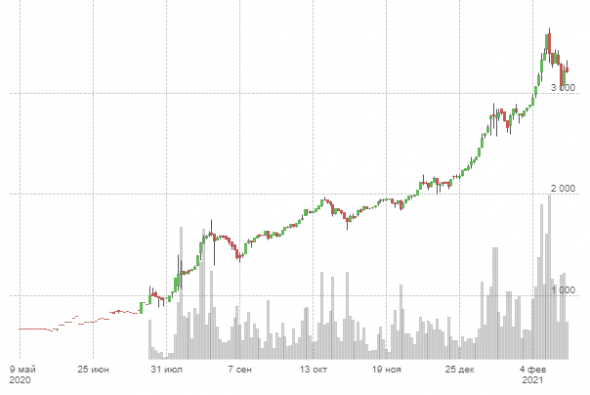

Даже эксперимент запустили, взяв кредит в банке и купили на него ЗПИФ ФПР. (про него писал тут — с момента поста за квартал уже вырос на 67%).

В какой-то книжке было написано, что первым делом, перед началом инвестиций, нужно закрыть все личные долги и кредиты, так как процент по кредиту больше, чем средняя доходность по инвестициям. (Бизнес — отдельная песня, там НЕ брать кредиты иногда даже вредно).

Я, в принципе, с таким подходом согласен. Мне важнее стабильный системный рост, чем краткосрочный всплеск доходности с большим риском неудачи.

Позитивная сторона кредита на инвестиции обосновывалась тем, что это шанс вырваться из “серой жизни” маленького городка, заработав на кредитных деньгах 200%-400% годовых.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Блог им. Cka13 |Что будет с фондом IPO - ЗПИФ ФПР в 21 году?

- 20 февраля 2021, 18:09

- |

В целом, я думаю, что все будет хорошо, но похуже, чем в предыдущем году.

Почему?

Для начала, вспомним то такое ЗПИФ ФПР?

Это фонд, торгующийся на Московской или Санкт-Петербургской бирже. Инвестирует в каждое IPO без разбору равную сумму, которые предлагает брокер Фридом Финанс.

Можно купить из приложения практически любого брокера — ввести тикер RU000A101NK4 или ЗПИФ ФПР.

Так вот, причины, почему доходность будет ниже при схожих рыночных условиях — мой вариант:

⁃ Фридом безумно нарастил базу клиентов и их портфели.

⁃ Брокер получает основные деньги от комиссий с суммы IPO, на которую поучаствовали клиенты.

⁃ Получается, что клиентов намного больше, а IPO столько же. Что делать?

⁃ Чтобы продолжать получать столько же комиссий на одного клиента — нужно предлагать больше IPO. Как это сделать?

⁃ Вполне логично это можно сделать, немного снизив планку отбора IPO для клиентов: брать не только супер-пупер варианты, а так же средние, и выше среднего варианты. Ведь, в конечном счете, клиент сам принимает решение куда инвестировать, а куда нет.

( Читать дальше )

Блог им. Cka13 |Доходность по всем сделкам IPO с 2018 года

- 03 февраля 2021, 16:53

- |

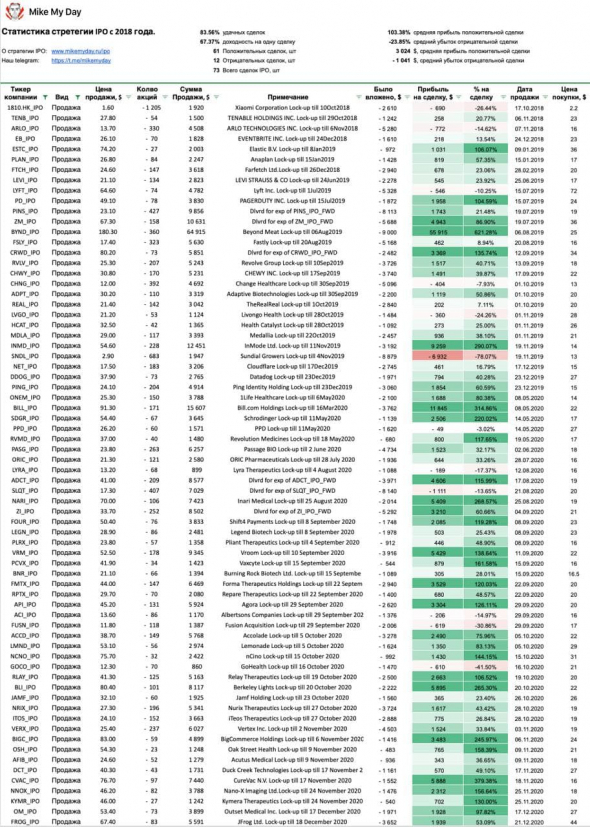

Подбил все завершенные сделки в одном файле по инвестициям в IPO с 2018 года.

(Нужно попросить менеджера выгрузить отчеты по сделкам за все года и немного поколдовать в экселе — т.к. в Tradernet видны только с 2020 года)

Для удобства табличку закинул в гугл докс, доступно по ссылке.

Максимальная потеря в деньгах на 1 сделку:

-6932 $ — компания из сферы каннабиса Sundial Growers.

Максимальная прибыль в деньгах на 1 сделку:

+55916 $ — компания Beyond Meat, производитель растительного мяса.

83.56% удачных сделок

67.37% ср. доходность на одну сделку

Положительных сделок — 61

Отрицательных сделок — 12

103.38% — средняя прибыль положительной сделки.

-23.85% — средний убыток отрицательной сделки.

3 024 $ — средняя прибыль положительной сделки.

-1 041 $ — средний убыток отрицательной сделки.

Основная моя стратегия — захожу практически во все сделки all-in, если они удовлетворяют мин. критериям — хорошие рейтинги от аналитических агентств + хорошие фин. показатели в отчетах — я смотрю на рост год к году и рост долгов.

( Читать дальше )

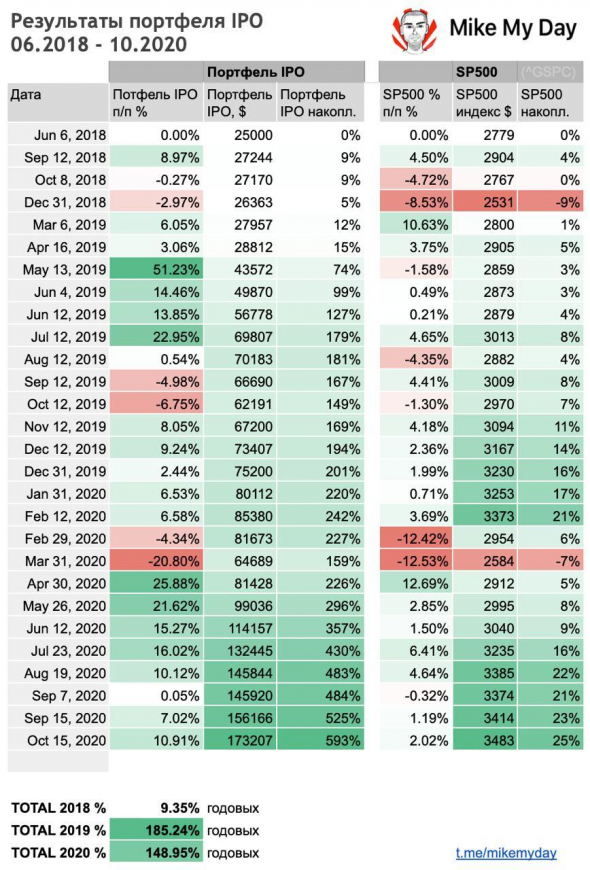

Блог им. Cka13 |Апдейт по портфелю IPO за 2020 год

- 11 января 2021, 16:45

- |

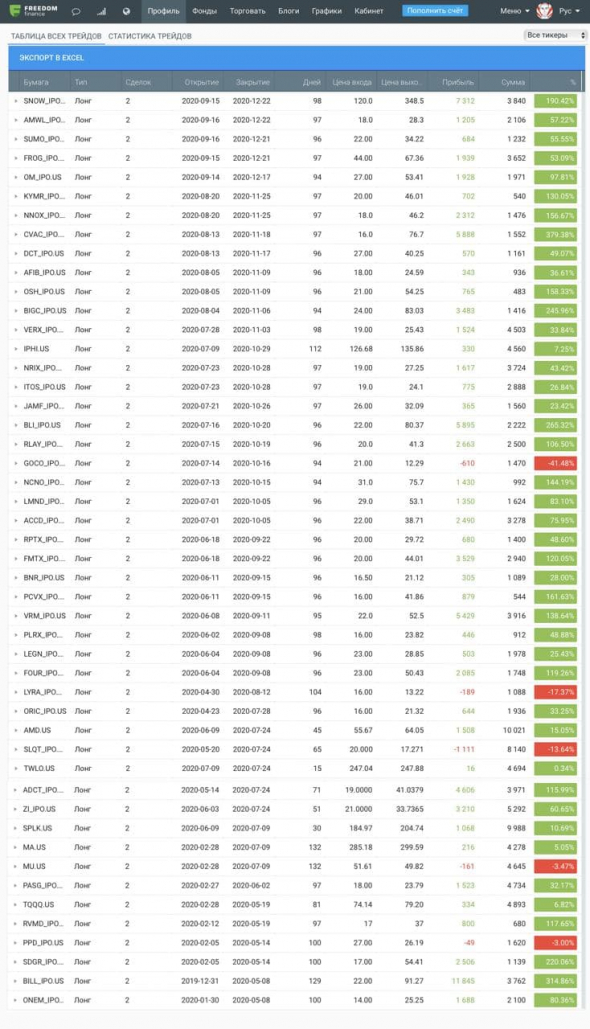

Правильнее всего будет показать завершенные сделки в этом год, т.к. в моем портфеле еще есть незакрытые IPO, которые нельзя продать из-за локапа в 3 месяца.

За этот срок, в теории, они еще могут и уйти в минус, а по закрытым сделкам — все видно четко.

Я инвестирую в IPO через Фридом Финанс, а там отчетов красивых нету, поэтому прикладываю скриншот из брокерского кабинета.

Результаты в цифрах:

Всего было 48 сделок.

Средняя прибыль на 1 сделку — 63%.

Средний срок сделки — 3 месяца.

Из 48 — 43 прибыльные, 5 в минус.

Прибыль с 1 положительной сделки в 5 раз больше убыточной. 2078$ против -423$ (То есть 1 плюсовой сделкой перекрываются 5 плохих).

Как итог, доходность 2020 года — 249% годовых.

(В 2019 она была поменьше, 185% годовых.)

Про риски в IPO рассказывал тут

P.S.

На сайте появилась стратегия IPO.

По ней я веду портфели других инвесторов с 2019 года, помимо своего.

( Читать дальше )

Блог им. Cka13 |Инвестиции в IPO

- 20 декабря 2020, 17:50

- |

Что же такое IPO и как в нем участвовать?

IPO (Initial Public Offering) — это первоначальное публичное размещение акций на бирже.

Для компании – это средство привлечения дополнительного капитала на развитие бизнеса.

Для инвестора – это возможность купить акции по минимальной цене до начала публичных торгов по ним.

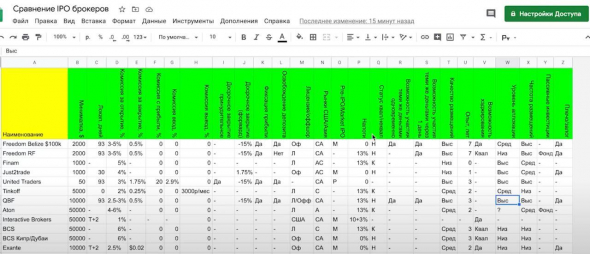

Принять участие в IPO можно через одного из российских брокеров, таких как Freedom Finance, United Traders, QBF и т.д. Первое что необходимо сделать это выбрать брокера, открыть брокерский счет и завести на него деньги.

На что нужно обратить внимание при выборе брокера?

- Минимальная сумма участия, которая зависит от брокера и составляет от 50 до 10 000 долларов.

- Lockup период – это период, в течении которого инвестор не может продать свои акции, как правило он составляет 93 дня. Но Lockup период есть не у всех брокеров.

( Читать дальше )

Блог им. Cka13 |Как просто подсчитать доходность инвестиций

- 15 декабря 2020, 21:30

- |

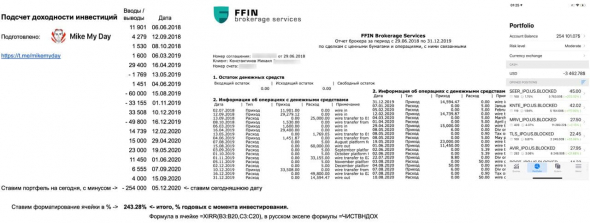

У большинства инвесторов задача усложняется тем, что они часто и/или неравномерно пополняют счет.

Выход из ситуации достаточно простой, используем формулу =ЧИСТВНДОХ в экселе.

Потренируемся на моем портфеле IPO:

1. Запрашиваем у вашего брокера отчет по пополнениям / снятиям для вашего счета. Нужна только дата и сумма. Дивиденды и тд не учитываем, только внешние вводы / выводы.

2. Заносим эти данные в табличку в экселе. В 1 столбце — пополнения со знаком плюс, выводы — со знаком минус, в последней строке сумма текущего портфеля со знаком минус. Во 2 столбце — дата.

3. Используем формулу =ЧИСТВНДОХ (=XIRR для англ.) и видим результат, все просто.

4. Для примера я создал табличку в гугле bit.ly/3owiqs2, заходите в нее, затем нажимаете File — создать копию, и заполняете своими данными.

( Читать дальше )

Блог им. Cka13 |Апдейт по портфелю IPO - Ноябрь 2020

- 24 ноября 2020, 17:19

- |

Прошел месяц с предыдущего апдейта по портфелю IPO.

Результат за месяц — почти 12% рост за месяц, по сравнению с 4% с рынком США.

Итогом по году получается 189% годовых пока. (2 года подряд — это просто космос)

Напоминаю, что IPO — это рискованное занятие. Я торгую только на прибыль, все что заводил уже вывел полтора года назад.

Я участвую через Фридом Финанс. Открывают счет удаленно за 30 минут, участие от 2000$, нужен статус квал. инвестора.

Так же можно купить ЗПИФ ФПР из приложения практически любого брокера (Тинькофф не дает, тк они конкуренты) — надо ввести тикер RU000A101NK4 или ЗПИФ ФПР.

Цена на сегодня 1800 рублей, купи и держи. (еще раз, это рискованно). За этот год фонд вырос больше 100%.

Для принятия решений по IPO я использую свою голову🙈, платные рейтинги ipoboutique и iposcoop, мнение своего менеджера (как он сам идет, а не как рекомендует клиентам) и мнение друзей, кто тоже инвестирует.

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабовцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Блог им. Cka13 |Брокеры по IPO в России

- 25 октября 2020, 17:31

- |

Лидирующий брокер по условиям IPO в России (да и в мире кстати — писал об этом тут) — Фридом Финанс.

Есть еще другие брокеры, которые предоставляют доступ к IPO, но все они не айс для меня пока.

Перечислю название брокера с моим кратким комментом по нему:

Exante — стараются давать аллокацию, но за 2 года не дали ни разу — всегда 0. Говорят в недавних IPO дали что-то, но не больше чем у ФФ. Многие с ними работают по другим продуктам, надежность оцениваю как среднюю. Заявка от 10k$.

Атон — специализируются на китайских IPO, американских практически нет. (китайские IPO намного рискованнее американских.) Так же делают аналог ЗПИФ ФПР, вход от 50k$ или 100k$ — в зависимости от менеджера (у всех знакомых, кто работает с ними — менеджеры не айс, мягко говоря :). Надежность оцениваю как выше средней, хотя не очень красиво инкорпорированы на Кипре.

Альфа-банк — хоть и предлагают IPO, но аллокация всегда 0. Часто предлагают pre-IPO, но это заморозка денег неизвестно насколько.

( Читать дальше )

Блог им. Cka13 |Апдейт по портфелю IPO - Октябрь 2020

- 19 октября 2020, 16:51

- |

Прошел месяц с предыдущего апдейта по портфелю IPO.

Результат за месяц — почти 11% рост за месяц, по сравнению с 2% с рынком США.

Итогом по году получается 149% годовых пока. (Хуже чем в том году, но и на такую грех жаловаться)

Напоминаю, что IPO — это рискованное занятие. Я уже вывел все средства, что заводил, и торгую только на прибыль.

Основной брокер для участия в IPO — Фридом Финанс. Открывают счет удаленно за 30 минут, участие от 2000$, нужен статус квал. инвестора.

Так же можно купить ПИФ, торгующийся на Московской или Санкт-Петербургской бирже. Можно купить из приложения практически любого брокера — ввести тикер RU000A101NK4 или ЗПИФ ФПР. (Вход от 1700 рублей, управляется простой стратегией, доходность должна быть немного ниже, если самому управлять. Хотя за этот год уже больше 100% сделал)

Много вопросов поступает по моей стратегии IPO — в ближайшее время буду делиться!

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабовцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Блог им. Cka13 |Фридом Финанс - один из лидеров по условиям IPO в мире: 2 версии как так получилось.

- 21 сентября 2020, 12:27

- |

Пару недель назад я рассказывал, почему Фридом Финанс сейсас один из лучших брокеров в мире по условиям IPO.

Спросил мнение других инвесторов почему так получилось, перед тем как публиковать свои версии.

В итоге — мнения сошлись на 2 основных версиях.

1. Рост клиентской базы важнее прибыли.

Фридом Финанс на данном этапе развития важнее рост клиентской базы, чем прибыль.

С доходность 100%+ годовых IPO молва о брокере распространяется очень быстро, и под это у брокера открывается очень много счетов и заводятся деньги.

В дальнейшем брокер сможет зарабатывать с клиентов не только на участии в IPO, но и предлагая другие продукты.

2. Конспирологическая — Фридом Финанс рисует отчетность.

Знаю лично нескольких людей, которые вывели деньги по этой причине, или не заводят большие суммы.

Как они рассуждали?

— Рост денег от новых открытых счетов компенсируют выплаты по ipo, поэтому схема Понци теоретически возможна.

— Белизские активы и обороты не фигурирует в отчетности, но через нее прогоняются большая часть средства клиентов.

— Основателю и основному владельцу компании — всего 32 года. (Он уже миллиардер, судя по его доле в компании. И ему пора в топ 100 Forbes России — будет самым молодым в списке. Павлу Дурову — 35.).

— На счетах клиентов не акции компаний IPO, а производные инструменты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс