Новости рынков |Заметный быстрый рост денежного благосостояния населения во всех доходных группах увеличил ажиотажные покупки, что мешает регулятору заякорить инфляционные ожидания населения – исследование ЦБ – Ъ

- 28 марта 2025, 07:37

- |

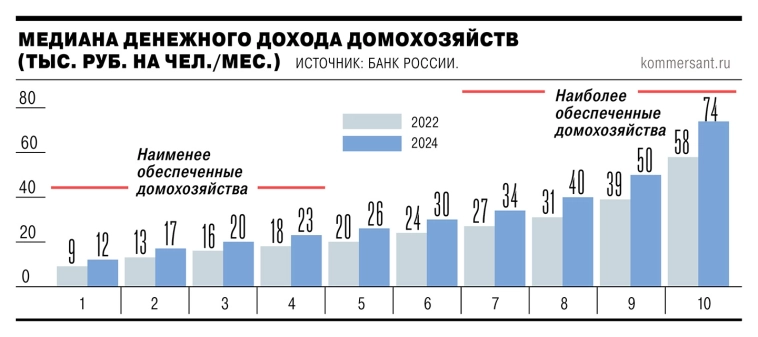

Банк России провел исследование финансового поведения населения, охватившее более 6 тыс. домохозяйств. Опросы показали, что с 2022 по 2024 год медиана реальных доходов увеличилась во всех группах, а в 20% наиболее обеспеченных домохозяйств рост превысил 50%.

Рост доходов способствовал увеличению потребления. Уверенность в материальном положении достигла уровня 2013 года. Однако в ЦБ предупреждают, что ожидания продолжения стремительного роста зарплат могут привести к ошибкам в финансовых решениях.

За два года выросла доля домохозяйств со сбережениями, особенно в банках. При этом долговая нагрузка осталась стабильной, а спрос на кредиты сократился. Экономисты отмечают, что финансово грамотные граждане сберегают больше и ожидают более низкую инфляцию.

ЦБ фиксирует, что склонность к ажиотажным покупкам повышает инфляционные ожидания (12,9%), усложняя стабилизацию цен. В результате регулятору приходится придерживаться жесткой денежно-кредитной политики.

Источник: www.kommersant.ru/doc/7606745?from=doc_lk

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Новости рынков |Аксаков допустил, что ЦБ может перейти к снижению ключевой ставки уже в апреле – ТАСС

- 27 марта 2025, 09:32

- |

Глава комитета Госдумы по финансовому рынку Анатолий Аксаков не исключил, что ЦБ РФ может перейти к снижению ключевой ставки уже на следующем заседании, которое запланировано на апрель.

«Вполне возможно, что на следующем заседании Центральный банк уже начнет снижать ключевую ставку, не быстро, конечно. На этот фактор влияет не только политика ЦБ, но и жесткая бюджетная политика правительства», — заявил Аксаков, выступая на XXI Межрегиональной конференции «Региональный финансовый рынок»

На заседании 21 марта совет директоров Банка России вновь сохранил ключевую ставку на уровне 21%. Следующее заседание запланировано на 25 апреля.

Источник: tass.ru/ekonomika/23518493

Новости рынков |Росфинмониторинг и ЦБ обсуждают ограничение срока действия карт для иностранцев в борьбе с дропперами – РБК

- 27 марта 2025, 09:11

- |

Росфинмониторинг и Банк России рассматривают возможность сокращения срока действия банковских карт для иностранных граждан. Эта мера направлена на борьбу с дропперами — людьми, предоставляющими свои карты мошенникам для отмывания денег. В Казахстане подобное правило уже действует: нерезиденты могут открывать карты сроком не более 12 месяцев.

Замглавы Росфинмониторинга Герман Негляд подчеркнул, что ограничение позволит ужесточить контроль за нерезидентами, вынуждая их при каждом продлении карты проходить личную идентификацию. Кроме того, ЦБ также обсуждает возможность ограничения количества карт, которые может оформить один человек.

В Казахстане, помимо ограничения срока действия карт, установлены лимиты на их количество: нерезидентам запрещено открывать более пяти карт в одном банке, а если человек является клиентом трех банков, то максимум снижается до трех карт на банк. Аналогичные меры в России могут потребовать дополнительной оценки рисков отмывания денег и финансирования терроризма.

( Читать дальше )

Новости рынков |ЦБ планирует летом запустить в пилотном режиме проект, в рамках которого кредитные рейтинговые агентства будут проводить оценку акций российских эмитентов – РБК

- 26 марта 2025, 08:04

- |

Летом 2025 года Банк России планирует протестировать систему рейтингов акций российских эмитентов, которую будут разрабатывать кредитные рейтинговые агентства. Ожидается, что к 2026 году механизм заработает в полном объеме.

Рейтинги будут отражать не только финансовые показатели компаний, но и нефинансовые метрики, такие как качество корпоративного управления и защита интересов инвесторов. Формат оценки будет представлять собой систему звездочек, а также сопровождаться подробными инвестиционными отчетами.

ЦБ использует инфраструктуру уже существующих рейтинговых агентств. Каждая компания сможет получить несколько оценок, что должно повысить объективность рейтинга. На первых порах участие в проекте будет добровольным, но в дальнейшем рейтинги могут стать обязательными для компаний, ограничивающих раскрытие информации из-за санкционных рисков.

Аналогичная система успешно применяется на зарубежных рынках — например, проект Morningstar работает более 30 лет в Северной Америке, Европе и Азии.

( Читать дальше )

Новости рынков |Банки начали объявлять о снижении ставок по ипотеке. По мнению ЦБ, даже незначительное снижение ставок способно оживить рост выдачи ипотеки в марте на 10–25% м/м – Ъ

- 26 марта 2025, 07:00

- |

Сбербанк и ВТБ объявили о смягчении условий ипотечного кредитования. ВТБ снизил минимальный первоначальный взнос по рыночной ипотеке для зарплатных клиентов до 20% (ранее 30%), а для остальных — до 30% (ранее 50%). Сбербанк заявил, что рассматривает возможность понижения ставок в ближайшее время.

Другие банки также следуют этой тенденции. Абсолют-банк с 1 апреля снизит ставку по первичному рынку до 27,2%. Альфа-банк уменьшил первоначальный взнос по рыночной ипотеке до 30%. Банк «Санкт-Петербург» и Ингосстрах-банк также рассматривают послабления для клиентов.

По данным ЦБ, выдачи ипотеки в феврале выросли на 79% к январю (227 млрд руб. против 127 млрд руб.). Рыночная ипотека остается низкой (29 млрд руб.) из-за ставок, которые в феврале достигали 29,5%. В марте выдачи ипотеки ожидаются на 10–25% выше февральских. Средние ставки в топ-20 банков на 21 марта составляли 27,92% на первичном рынке и 28,41% — на вторичном.

Аналитики отмечают, что массового смягчения условий пока не произойдет из-за жесткого регулирования ЦБ.

( Читать дальше )

Новости рынков |После решения ЦБ сохранить ключевую ставку на уровне 21% крупнейшие банки не стали существенно менять ставки по вкладам – ТАСС

- 25 марта 2025, 07:44

- |

После решения Банка России сохранить ключевую ставку на уровне 21% крупнейшие банки не стали существенно менять ставки по вкладам, сообщили в маркетплейсе «Финуслуги».

По данным на 24 марта, средняя ставка по трехмесячным депозитам в топ-20 банках составила 20,31%, по полугодовым – 20,19%, по годовым – 19,19%. Единственный банк снизил ставки по полугодовым и годовым депозитам на 0,25–0,28 п.п., однако в целом изменений на рынке не произошло.

Ранее после заседания ЦБ 17 февраля ставки также изменили лишь два банка, а основная волна корректировок началась ближе к концу недели.

Источник: tass.ru/ekonomika/23490245

Новости рынков |После сохранения ЦБ ключевой ставки в 21% ставки по депозитам продолжат снижаться, особенно для долгосрочных вкладов, но краткосрочные депозиты сохранят доходность выше 20% – Ведомости

- 24 марта 2025, 07:29

- |

ЦБ России 21 марта сохранил ключевую ставку на рекордном уровне 21%, но ставки по вкладам в крупнейших банках уже снизились ниже этого уровня. С начала марта средняя доходность депозитов упала до 19,2% на 12 месяцев, а по краткосрочным вкладам (до 3 месяцев) составила 20,31%.

При этом ставки по кредитам снижаются медленно. Полная стоимость потребкредитов в топ-20 банков практически не изменилась — 34,02% годовых. По ипотеке на новостройки «Сбер» снизил минимальную ставку до 28,2%, на вторичное жилье — до 27,6%. ВТБ снизил ставки на комбинированную ипотеку, но базовые ставки на рыночные продукты остаются выше 27%.

Аналитики ожидают, что ставки по депозитам продолжат снижаться, особенно для долгосрочных вкладов, но краткосрочные депозиты сохранят доходность выше 20%. В то же время кредитные ставки останутся высокими, особенно по потребкредитам (22–40%) и автокредитам (до 38% на подержанные авто). Существенное удешевление кредитов возможно только после начала цикла снижения ключевой ставки, что прогнозируется не ранее второй половины 2025 года.

( Читать дальше )

Новости рынков |Российский бизнес надеется, что ЦБ на завтрашнем заседании как минимум сохранит ключевую ставку на уровне 21%, а затем начнет ее снижать - глава подкомитета Деловой России Алексей Лазутин – РИА

- 20 марта 2025, 09:37

- |

Бизнес России надеется, что ЦБ на заседании в пятницу как минимум сохранит ключевую ставку на уровне 21%, а затем начнет ее снижать, заявил РИА Новости глава подкомитета «Деловой России» по публичным рынкам капитала Алексей Лазутин.

ЦБ РФ в феврале ожидаемо оставил ключевую ставку на уровне 21%, сохранив сигнал по дальнейшим шагам: будет оценивать целесообразность ее повышения на ближайшем заседании, которое запланировано на 21 марта.

«Российский бизнес надеется на то, что регулятор в марте как минимум сохранит, а на каком-то из следующих заседаний начнет снижать ключевую ставку и у реального сектора появится возможность корректировать стратегии по развитию, планировать привлечение внешнего финансирования для роста бизнеса», — сказал он.

По его словам, представители реального сектора уже давно обращают внимание ЦБ на состояние бизнеса в свете высокой ключевой ставки.

«Банки отмечают замедление корпоративного кредитования, сам регулятор признает растущее число реструктуризаций кредитов как у МСП, так и у крупных компаний, хотя это не носит массовый характер», — добавил собеседник агентства.

( Читать дальше )

Новости рынков |ЦБ ожидает, что корпоративные эмитенты последуют примеру Минфина и начнут выпускать облигации, привязанные к срочным версиям RUONIA, создавая новый процентный эталон – РБК

- 20 марта 2025, 09:07

- |

В декабре 2024 года Минфин России разместил облигации с переменным купонным доходом нового типа, привязанным к срочной версии индикатора RUONIA. Этот шаг, по мнению Центробанка, поможет компаниям платить по долгам в соответствии с фактической стоимостью денег на рынке.

Банк России ожидает, что корпоративные эмитенты последуют примеру Минфина и начнут выпускать облигации, привязанные к срочным версиям RUONIA, создавая новый процентный эталон. Применение этого индикатора поможет защитить эмитентов от резких изменений краткосрочных процентных ставок и снизить волатильность на рынке.

Срочная версия RUONIA, по словам представителей регулятора, обеспечит большую стабильность для заёмщиков, поскольку отражает реальные рыночные условия, а не усреднённые данные. Это позволит компаниям и государственным организациям управлять рисками и платить по долгам на основе реальных ставок, действующих на момент расчётов.

Источник: www.rbc.ru/quote/news/article/67dabd099a794781731dfe4a?from=newsfeed

( Читать дальше )

Новости рынков |В марте 2025 года инфляционные ожидания населения снизились до 12,9% на горизонте 12 месяцев, что может привести к более мягкой риторике ЦБ и возможному снижению ставки в апреле–июне – Ведомости

- 20 марта 2025, 08:16

- |

В марте 2025 года инфляционные ожидания населения снизились до 12,9% на горизонте 12 месяцев, тогда как в январе они достигали 14%. Владельцы сбережений прогнозируют инфляцию на уровне 11%, а граждане без накоплений – 15,1%.

Наблюдаемая инфляция остается высокой – 16,5%, причем у людей без сбережений она выше (18,8%), чем у тех, кто имеет накопления (13,6%). Официальный уровень инфляции по данным Минэкономразвития на 17 марта составил 10,8%.

Ценовые ожидания бизнеса также снизились. Индекс ожиданий предприятий в марте опустился до 20,3 пунктов с 27,5 в январе. Это указывает на замедление роста цен в будущем.

Рынок ожидает, что 21 марта Банк России сохранит ключевую ставку на уровне 21%. Однако снижение инфляционных ожиданий может привести к более мягкой риторике ЦБ и возможному снижению ставки в апреле–июне.

Стабилизации цен также способствует укрепление рубля и замедление спроса. Однако устойчивое снижение инфляции пока под вопросом: в нерегулируемых услугах рост цен в феврале составил 15% в годовом выражении.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс