Новости рынков |Тарифная война Трампа может стать риском для экономики России. Ряд экономистов снижают прогнозы по росту ВВП и ожидают ослабления рубля – Ведомости

- 14 апреля 2025, 09:40

- |

По итогам февраля 2025 года рост ВВП России составил лишь 0,8% в годовом выражении против 3% в январе. Это стало первым явным сигналом охлаждения экономики. Ранее ЦБ повысил прогноз роста ВВП на 2025 год с 0,5–1,5% до 1–2%, тогда как Минэкономразвития в сентябре ожидал рост на 2,5%. Новые оценки ведомство представит в апреле. Министр экономики Максим Решетников уже предупреждал о сокращении заказов у бизнеса и замедлении в ряде отраслей. Вице-премьер Александр Новак призвал не допустить чрезмерного охлаждения экономики на фоне жесткой денежно-кредитной политики.

Глобальные угрозы и экспортные риски

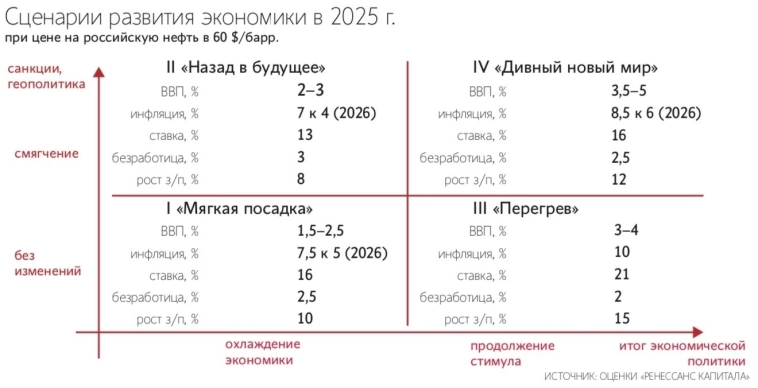

Обострение тарифных войн, начавшееся с решения президента США Дональда Трампа ввести новые пошлины, уже оказывает давление на мировые рынки. По данным «Ренессанс капитала», падение цен на нефть и ослабление экспорта могут привести к околонулевому росту ВВП России при цене Urals $50/барр. или даже к рецессии при $40. Сейчас цена на нефть – $58,99/барр., но неопределенность сохраняется.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Газпром капитал выпустит локальные облигации объемом €350 млн сроком на три года по ставке 7,75% годовых с ежемесячной выплатой купона – Ведомости

- 11 апреля 2025, 07:33

- |

15 апреля ООО «Газпром капитал» выпустит локальные облигации объемом 350 млн евро сроком на три года по ставке 7,75% годовых с ежемесячной выплатой купона. Расчеты по выпуску будут производиться в рублях. Организатором размещения выступает Газпромбанк.

Это первое размещение еврооблигаций на внутреннем рынке, отмечают в компании. Размещение прошло по доходности ниже вторичного рынка. Инвесторам предложен обмен старых бумаг с погашением 15 апреля на новые на рыночных условиях, а также открыт доступ для новых вложений. Спрос оказался высоким: книга заявок формировалась более недели, итоговая ставка была снижена на 75 б.п. благодаря переподписке. Основную часть спроса (64%) обеспечили брокеры и частные банки, 27% – страховщики.

Учитывая интерес инвесторов, «Газпром капитал» планирует также выпуск долларовых облигаций с расчетами в рублях. Предварительное открытие книги заявок запланировано на тот же день — 15 апреля.

Ранее, 31 марта, компания разместила годовые облигации на 1,5 млрд юаней с купонной ставкой 9% годовых и ежемесячными выплатами. Это подтверждает курс «Газпром капитала» на диверсификацию валютных заимствований на локальном рынке.

( Читать дальше )

Новости рынков |Мосбиржа во II кв 2025 г. начнёт рассчитывать новый индекс, в состав которого войдут девять выпусков замещающих суверенных долларовых евробондов России на сумму $14,72 млрд – Ведомости

- 11 апреля 2025, 07:25

- |

Московская биржа во II квартале 2025 года начнёт рассчитывать новый индекс, в состав которого войдут девять выпусков замещающих суверенных долларовых евробондов России на сумму $14,72 млрд (1,3 трлн рублей). Новый бенчмарк станет ориентиром для биржевых фондов (БПИФов), ориентированных на долларовую доходность, и дополнит существующий индекс корпоративных замещающих бумаг.

Комитет по индикаторам долгового рынка рекомендовал до 30 июня внести изменения в методику расчёта, чтобы запустить индекс суверенных замещающих облигаций. Также рассматривается сегментация индексов флоатеров по ставке, рейтингу и сроку до погашения — дата их запуска пока не определена.

Ещё одно нововведение — расчёт 18 индексов ОФЗ и восьми корпоративных бенчмарков раз в 15 секунд. Это связано с повышенным спросом участников на внутридневные значения, особенно при высокой ликвидности. Такой шаг позволит быстрее анализировать рынок и оперативно реагировать управляющим БПИФов.

По мнению участников рынка, тематические индексы делают рынок прозрачнее и стимулируют разработку новых продуктов.

( Читать дальше )

Новости рынков |ЦБ будет учитывать тектонические изменения в мировой торговле при принятии решений по ключевой процентной ставке. Эксперты оценили влияние глобальной тарифной войны на инфляцию в России – Ведомости

- 10 апреля 2025, 08:09

- |

Центробанк России будет учитывать «тектонические изменения» в мировой торговле при принятии решений по ключевой процентной ставке. Об этом заявила глава ЦБ, Эльвира Набиуллина, в ходе отчета перед Госдумой. Она отметила, что торговые конфликты, такие как введение взаимных пошлин между США и Китаем, серьезно влияют на мировую экономику. Так, США объявили о введении тарифов на китайские товары в размере 125%, в то время как для американских товаров, экспортируемых в Китай, ставка составила 84%. В ответ Европейский Союз также ввел тарифы на американский импорт от 10% до 25%.

Набиуллина подчеркнула, что последствия таких глобальных торговых войн пока сложно оценить, однако они могут привести к снижению мирового спроса, падению цен на нефть и сжатию мировой торговли, что окажет негативное влияние на российскую экономику. Это создаёт дополнительные риски для России, включая потенциальный рост дефицита бюджета, ослабление рубля и снижение экспорта. В таких условиях, по её словам, Центральный банк будет осторожен с возможным снижением ключевой ставки, чтобы убедиться в устойчивости замедления инфляции.

( Читать дальше )

Новости рынков |Брокеры отмечают чистый приток частных инвесторов: несмотря на распродажи и волатильность, они продолжают вкладываться в акции и консервативные инструменты – Ведомости

- 10 апреля 2025, 07:13

- |

На фоне затяжного падения индекса Мосбиржи, потерявшего 16,2% за две недели и опустившегося ниже 2650 пунктов, брокеры фиксируют чистые притоки частных инвесторов. Несмотря на распродажи и высокую волатильность, клиенты продолжают пополнять счета и активно инвестировать — как в акции, так и в более консервативные инструменты. С 24 марта «Сберинвестиции» зафиксировали приток 31 млрд рублей, из которых 13 млрд пришлось на чистые покупки акций. В ВТБ приток за последние недели вырос на 34%, а в «Т-инвестициях» март стал одним из рекордных месяцев по нетто-притоку.

Выбор стратегии различается. Часть инвесторов, как клиенты «Сбера» и «Финама», считают падение отличным моментом для покупки недооценённых бумаг — лидерами стали акции «Сбера», «Газпрома», «Лукойла», ВТБ и «СПБ биржи». В то же время в «Ренессанс капитале» фиксируют рост спроса на надёжные активы: денежные фонды и долларовые облигации.

( Читать дальше )

Новости рынков |ЦБ анализирует возможность реализации своего рискового макросценария: деглобализация, падение цен на нефть до $55 за баррель и сжатие российской экономики при росте инфляции – Ъ

- 09 апреля 2025, 07:54

- |

8 апреля глава ЦБ Эльвира Набиуллина предупредила Госдуму о подготовке к рисковому сценарию глобального кризиса, связанному с обострением торговых войн, прежде всего между США и Китаем. Этот сценарий, отражённый в февральском прогнозе ЦБ, предполагает деглобализацию, падение цен на нефть до $55 за баррель и сжатие российской экономики при росте инфляции.

Основной канал влияния глобальных конфликтов на РФ — снижение спроса на энергоносители и, как следствие, потери валютных доходов. Это приведёт к сокращению экспорта, импорта, инвестиций, потребления и ВВП, а также к росту ключевой ставки и инфляции. Пока, по словам Набиуллиной, ситуация только начинает развиваться, и Банк России готовится к разным вариантам.

Дополнительную поддержку в случае кризиса может оказать бюджетное правило — оно позволяет использовать средства ФНБ при падении цен на нефть ниже $60 за баррель. Сейчас нефть Urals уже торгуется ниже этой отметки.

Параллельно замглавы Минфина Иван Чебесков на заседании МВФ призвал фонд объективно оценить последствия тарифной политики и санкций для мировой экономики. По его словам, заливать кризис новыми заимствованиями, как это делалось в пандемию, признано нецелесообразным — миру необходима бюджетная консолидация.

( Читать дальше )

Новости рынков |Набиуллина: ЦБ РФ очень переживает, что уже 4 года инфляция выше цели, в эти периоды было много шоков для экономики – ТАСС

- 08 апреля 2025, 09:59

- |

Банк России «очень переживает», что уже четыре года инфляция в РФ складывается выше цели, но в эти годы было много экономических шоков. Об этом заявила глава Банка России Эльвира Набиуллина на встрече с фракцией КПРФ в Госдуме.

«Мы очень переживаем, что уже четыре года инфляция выше нашей цели, потому что ускорение инфляции прямо влияет на реальные доходы людей. /…./ 2020 год — ковидный год, это были шоковые обстоятельства, 2022 год — резкое изменение внешних условий и перестройка нашей экономики. Поэтому в эти периоды отклонения инфляции от цели более-менее приемлемо. Главное, чтоб она не выходила из-под контроля и не достигала двузначных значений», — заявила она.

Набиуллина напомнила о важности низкой инфляции для экономики.

«Но у нас был период с 2017 до 2019 годы, когда инфляция держалась около 4%. У нас тогда начала развиваться ипотека без дорогой бюджетной поддержки. Низкая инфляция дает низкие ставки для „длинных“ кредитов, которые так важны экономике», — отметила глава регулятора.

( Читать дальше )

Новости рынков |Набиуллина: без повышения ключевой ставки и граждане, и бизнес ощущали бы инфляцию на своих кошельках и издержках на порядок сильнее, чем сейчас – ТАСС

- 08 апреля 2025, 09:56

- |

Если бы Банк России не поднял ставку до 21%, бизнес и граждане ощутили бы инфляцию гораздо сильнее, чем сейчас. Об этом заявила глава Банка России Эльвира Набиуллина на встрече с фракцией КПРФ в Госдуме.

«Без повышения ключевой ставки и граждане, и бизнес ощущали бы инфляцию на своих кошельках и издержках на порядок сильнее, чем сейчас. И инфляция, а не рост процентных ставок, съедает зарплаты, пенсии», — сказала она, подчеркнув, что зарплаты и пенсии должны быть защищены от роста цен.

Набиуллина также отметила работу правительства по развитию экономики. При этом Банк России находится в тесном взаимодействии с правительством, подчеркнула глава регулятора.

Источник: tass.ru/ekonomika/23623715

Новости рынков |Набиуллина: инфляция снижается, если смотреть на месячные темпы. Недельные данные позволяют рассчитывать, что замедление инфляции, как минимум, не останавливается – ТАСС

- 08 апреля 2025, 09:49

- |

Недельные данные позволяют рассчитывать на то, что замедление инфляции в России не останавливается. Об этом заявила глава Банка России Эльвира Набиуллина на встрече с фракцией КПРФ в Госдуме.

«Мы видим уже проявляющиеся эффекты (от повышения ключевой ставки — прим. ТАСС), инфляция снижается, если смотреть на месячные темпы. Недельные данные позволяют рассчитывать, что замедление инфляции, как минимум, не останавливается», — отметила она.

Источник: tass.ru/ekonomika/23623659

Новости рынков |РБК Инвестиции сделали подборку из десяти корпоративных облигаций с доходностью выше 22%

- 08 апреля 2025, 09:46

- |

РБК Инвестиции сделали подборку из десяти корпоративных облигаций с доходностью выше 22%:

В ренкинг были отобраны надежные эмитенты с кредитным рейтингом компании/выпуска не ниже AA.ru (по национальной шкале агентства НКР), не ниже АA (по национальной шкале агентства АКРА) и/или не ниже ruAA (по национальной шкале Эксперт РА);

Для более качественного сравнения доходностей долговых бумаг с депозитами были взяты выпуски с дюрацией не менее 182 дней и до трех лет с фиксированной купонной доходностью;

Доходность и цена указана согласно данным Мосбиржи как доходность и цена по цене последней сделки 7 апреля 2025 года;

Накопленный купонный доход (НКД) указан на 7 апреля 2025 года.

Славнефть, выпуск 001P-02

Доходность: 27,46%

Купон: 9% (четыре раза в год)

Дата погашения: 15.03.2029

Цена: 86,87%

Рейтинг: АКРА AА- (RU)

ЛК Европлан, выпуск БО-06

Доходность: 24,11%

Купон: 22,5% (два раза в год)

Дата погашения: 15.05.2029

Цена: 99,86%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс