Новости рынков |Заметный быстрый рост денежного благосостояния населения во всех доходных группах увеличил ажиотажные покупки, что мешает регулятору заякорить инфляционные ожидания населения – исследование ЦБ – Ъ

- 28 марта 2025, 07:37

- |

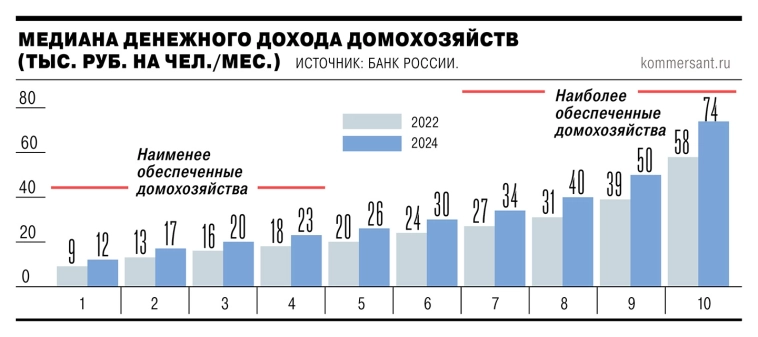

Банк России провел исследование финансового поведения населения, охватившее более 6 тыс. домохозяйств. Опросы показали, что с 2022 по 2024 год медиана реальных доходов увеличилась во всех группах, а в 20% наиболее обеспеченных домохозяйств рост превысил 50%.

Рост доходов способствовал увеличению потребления. Уверенность в материальном положении достигла уровня 2013 года. Однако в ЦБ предупреждают, что ожидания продолжения стремительного роста зарплат могут привести к ошибкам в финансовых решениях.

За два года выросла доля домохозяйств со сбережениями, особенно в банках. При этом долговая нагрузка осталась стабильной, а спрос на кредиты сократился. Экономисты отмечают, что финансово грамотные граждане сберегают больше и ожидают более низкую инфляцию.

ЦБ фиксирует, что склонность к ажиотажным покупкам повышает инфляционные ожидания (12,9%), усложняя стабилизацию цен. В результате регулятору приходится придерживаться жесткой денежно-кредитной политики.

Источник: www.kommersant.ru/doc/7606745?from=doc_lk

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Новости рынков |Индекс Мосбиржи впервые с 13 февраля опустился ниже 3100 п.п. на фоне ареста главы Русагро и роста инфляции. Аналитики не исключают падения индекса до 3000–3050 п.п. в ближайшее время – Ъ

- 28 марта 2025, 07:24

- |

27 марта индекс Московской биржи (IMOEX) впервые с 13 февраля опустился ниже 3100 пунктов, достигнув в ходе сессии 3076,04 пункта. Закрылся он на отметке 3083,99 пункта, потеряв за день 2%. За две недели падение составило более 5%.

Основным фактором распродаж стало задержание основателя «Русагро» Вадима Мошковича. Акции компании рухнули на 19,5% 26 марта и еще на 9% 27 марта, остановившись на уровне 166,1 руб. Торговый объем за два дня превысил 32 млрд руб., обогнав «Газпром» и Сбербанк.

Дополнительное давление оказала макроэкономическая ситуация. Курс рубля остается крепким, снижая прибыль экспортеров. По оценкам экспертов, он переоценен, а равновесный уровень доллара составляет 93 руб./$. Также негативно сказался рост недельной инфляции до 0,12%, а в годовом выражении она достигла 10,47%.

Геополитическая неопределенность усиливает осторожность инвесторов. Отсутствие прогресса в переговорах по Украине снижает спрос на российские активы. Аналитики не исключают падения индекса до 3000–3050 пунктов в ближайшее время.

( Читать дальше )

Новости рынков |В марте 2025 года инфляционные ожидания населения снизились до 12,9% на горизонте 12 месяцев, что может привести к более мягкой риторике ЦБ и возможному снижению ставки в апреле–июне – Ведомости

- 20 марта 2025, 08:16

- |

В марте 2025 года инфляционные ожидания населения снизились до 12,9% на горизонте 12 месяцев, тогда как в январе они достигали 14%. Владельцы сбережений прогнозируют инфляцию на уровне 11%, а граждане без накоплений – 15,1%.

Наблюдаемая инфляция остается высокой – 16,5%, причем у людей без сбережений она выше (18,8%), чем у тех, кто имеет накопления (13,6%). Официальный уровень инфляции по данным Минэкономразвития на 17 марта составил 10,8%.

Ценовые ожидания бизнеса также снизились. Индекс ожиданий предприятий в марте опустился до 20,3 пунктов с 27,5 в январе. Это указывает на замедление роста цен в будущем.

Рынок ожидает, что 21 марта Банк России сохранит ключевую ставку на уровне 21%. Однако снижение инфляционных ожиданий может привести к более мягкой риторике ЦБ и возможному снижению ставки в апреле–июне.

Стабилизации цен также способствует укрепление рубля и замедление спроса. Однако устойчивое снижение инфляции пока под вопросом: в нерегулируемых услугах рост цен в феврале составил 15% в годовом выражении.

( Читать дальше )

Новости рынков |ЦБ Китая сохранил базовые ставки на прежнем уровне, несмотря на давление со стороны тарифов на юань. 1-летняя ставка осталась на уровне 3,1%, а 5-летняя — 3,6% – CNBC

- 20 марта 2025, 07:29

- |

Основные решения:

- 1-летняя ставка осталась на уровне 3,1% (ожид 3.1% / ранее 3.1%), а 5-летняя — 3,6% (ожид 3.6% / ранее 3.6%).

- 7-дневная ставка сохранена на 1,5% для поддержки юаня.

Причины:

- Желание поддержать экономический рост и стабилизировать валюту.

- Следование примеру ФРС США, которая пока не снижает ставки.

- Ожидание торговых переговоров с США и реакции на новые пошлины Трампа.

Экономическая ситуация:

- Розничные продажи выросли на 4%, промышленное производство — на 5,9%.

- Инфляция снизилась, усилив риск дефляции.

- Юань стабилен, но остаётся под давлением.

Перспективы:

- Возможное снижение ставок уже в апреле, если потребление и рынок жилья не улучшатся.

- Эксперты Goldman Sachs прогнозируют два снижения на 20 б.п. до конца года.

- Китай готов к смягчению денежно-кредитной политики для достижения целевого роста 5%.

Источник: www.cnbc.com/2025/03/20/china-keeps-lpr-steady-as-fed-hold-rates.html

Новости рынков |ОЭСР пересмотрела прогноз роста мировой экономики, снизив его до 3,1% на 2025 год (с 3,3%) и до 3% на 2026 год (с 3,3%) – Ъ

- 18 марта 2025, 08:33

- |

Организация экономического сотрудничества и развития (ОЭСР) пересмотрела прогноз роста мировой экономики, снизив его до 3,1% на 2025 год (с 3,3%) и до 3% на 2026 год (с 3,3%). Для Китая прогноз роста ВВП был повышен до 4,8% (с 4,7%), для России — до 1,3% (с 1,1%). Прогноз для США был снижен до 2,2% (с 2,4%).

Основной причиной ухудшения мирового прогноза стали возросшие торговые барьеры и усилившаяся геополитическая неопределенность, что влияет на инвестиции бизнеса и потребительские расходы. Индекс неопределенности экономической и внешней торговли достиг локального максимума, превысив показатели времен пандемии COVID-19.

ОЭСР также предупреждает о высоком инфляционном давлении, с прогнозируемой средней инфляцией в странах G20 на уровне 3,8% в 2025 году и 3,2% в 2026-м. Организация подчеркивает риски, что инфляция может быть даже выше, чем ожидается, и это приведет к более жесткой денежно-кредитной политике. Также отмечается, что растущие расходы на оборону могут поддержать экономику в краткосрочной перспективе, но усугубят долгосрочное фискальное давление.

( Читать дальше )

Новости рынков |НПФы заработали для клиентов от 17,8% до 35,45% годовых по программе долгосрочных сбережений, в то время как доходность по ОПС составила лишь 3-10% – РБК

- 17 марта 2025, 07:57

- |

В 2024 году доходность программ долгосрочных сбережений (ПДС) в России значительно превысила инфляцию и доходность пенсионных накоплений в системе обязательного пенсионного страхования (ОПС). Операторы ПДС заработали для клиентов от 17,8% до 35,45% годовых, в то время как доходность по ОПС составила лишь 3-10%. Наибольшие результаты показал НПФ «Ренессанс накопления» с доходностью 35,45%.

Основными факторами, повлиявшими на такую доходность, стали высокие ставки в экономике и качественные инвестиции в облигации и государственные ценные бумаги. По прогнозам, в 2025 году доходность ПДС может составить около 20-21% годовых, с учетом изменений в денежно-кредитной политике и рыночных условий.

В отличие от ОПС, ПДС ориентированы на более высокие ставки и рисковые, но потенциально более доходные инструменты. Прогнозы для 2025 года варьируются в зависимости от стратегии фондов: большинство ожидает умеренно-консервативную политику с возможным увеличением доли акций в портфелях.

Источник: www.rbc.ru/quote/news/article/67d12f5b9a7947da8688caa3?from=from_main_6

( Читать дальше )

Новости рынков |Экономисты опрошенные ЦБ прогнозируют инфляцию в 7% в 2025 году и снижение ключевой ставки до 17% – макроэкономический консенсус-прогноз до 2027 года

- 13 марта 2025, 09:02

- |

Банк России опубликовал обновленный макроэкономический консенсус-прогноз до 2027 года. Экономисты не ожидают возвращения инфляции к 4% в 2026 году, но фиксируют её замедление. Прогноз по инфляции на 2025 год повышен до 7%, на 2026 год — до 4,8%.

Среднегодовая ключевая ставка, по прогнозу экономистов опрошенных ЦБ, составит 20,1% в 2025 году. Ожидается её снижение до 17% к концу года. В феврале инфляция составила 10,1%, но замедлилась до 8% в марте, что указывает на охлаждение потребительского спроса.

Основными рисками для инфляции остаются бюджетные расходы и превышение спроса над предложением. Однако возможное укрепление рубля может смягчить инфляционное давление.

Новости рынков |Объем торгов с ОФЗ на Московской бирже 5 марта 2025 года составил рекордные ₽92,4 млрд, что почти в два раза превышает предыдущий рекорд 2018 года – РБК

- 07 марта 2025, 07:45

- |

5 марта 2025 года объем торгов с облигациями федерального займа (ОФЗ) на Московской бирже составил рекордные 92,4 млрд рублей, что почти в два раза превышает предыдущий рекорд 2018 года (47,7 млрд руб.). Это стало возможным благодаря увеличению числа активных инвесторов, как физических, так и юридических лиц. Среднедневной объем торгов в феврале составил 25 млрд рублей, что значительно выше января, когда он составлял 11,2 млрд рублей.

Активность на рынке ОФЗ наблюдается с 12 февраля, когда появилось заявление Дональда Трампа о возможном завершении конфликта на Украине, что повлияло на спрос. Ведущие банки и институциональные инвесторы остаются крупнейшими игроками, однако физические лица также активно покупают облигации.

Спрос на ОФЗ поддерживается ожиданиями снижения геополитических рисков и вероятностью снижения процентных ставок. Все это влияет на динамику рынка и способствует росту ликвидности долговых инструментов.

Источник: www.rbc.ru/finances/07/03/2025/67c9bfa09a79472a87ac15eb?from=from_main_2

( Читать дальше )

Новости рынков |Эксперты SberCIB обновили прогноз по курсу рубля на 2025 год, повысив таргет с ₽115 до ₽105 к концу года – РБК

- 20 февраля 2025, 09:37

- |

Эксперты SberCIB обновили прогноз по курсу рубля на 2025 год, повысив таргет с ₽115 до ₽105 к концу года. В ближайшие недели возможен рост курса до ₽85, чему способствуют увеличение продаж валюты экспортерами и снижение геополитической напряженности. Однако, чтобы укрепление рубля стало устойчивым, необходим значительный приток капитала или рост экспорта.

Обновленный прогноз аналитиков выглядит следующим образом:

- первый квартал 2025 года — курс доллара ₽90;

- второй квартал — ₽95;

- третий квартал — ₽100;

- конец года — ₽105.

Аналитики отмечают, что при текущем уровне поставок справедливый курс рубля — ₽105 за доллар. Без восстановления экспорта курс может вернуться к этой отметке до конца года. В прошлом прогнозе, сделанном в ноябре 2024 года, ожидалось ослабление рубля до ₽115, из-за высоких рисков и проблем в глобальной экономике.

Несмотря на текущий рост рубля, эксперты предупреждают о рисках его ослабления в перспективе, с возможным снижением курса до ₽95–100 в ближайшие месяцы. Прогнозы на весну 2025 года указывают на постепенное ослабление рубля, учитывая низкие цены на нефть и возможное затягивание снятия внешних и внутренних ограничений.

( Читать дальше )

Новости рынков |Первичные консультации врачей и стоматологов в России в 2024 году подорожали на 17% г/г – Ведомости

- 18 февраля 2025, 09:26

- |

В 2024 году в России значительно подорожали первичные консультации врачей-специалистов и стоматологов. Стоимость первого приема у врача увеличилась на 17%, с 1111 до 1298 рублей. Особенно высокие темпы роста наблюдаются в Республике Алтай, Ульяновской и Челябинской областях, где цены выросли более чем на 50%.

Стоматологические услуги также подорожали. Стоимость первичного осмотра у стоматолога увеличилась на 17%, достигнув 516 рублей. В Магаданской области цены выросли более чем в 1,5 раза. В то же время, лечение зубов, например, кариеса, подорожало на 10%, до 3347 рублей.

На повышение цен также повлияли увеличение зарплат медицинского персонала, рост затрат на материалы и логистику. Кроме того, дефицит узких специалистов и увеличение спроса на консультации привели к росту цен на медицинские услуги.

Ожидается, что в 2025 году стоимость платных медицинских услуг вырастет еще на 8–13%, если не произойдут внешние экономические потрясения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс