Евгений Буторин

Мой портфель. 8 месяцев спустя

- 04 марта 2018, 10:44

- |

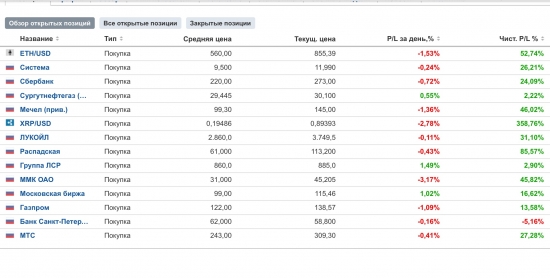

Всем привет! Вот и прошло 8 месяцев, время довольно скоротечно. Однако смотря на доходности по портфелю я понимаю, что все не зря.

Моя единственная спекулятивная позиция приносит скромные 24%, хотя в ней все больше и больше появляется фундаментальная составляющая. Это я про Сбербанк, таргет по которому я выставил на уровне 290, потом расчитав справедливую стоимость я увидел, что она равна 280, но решил подождать отчёт, которая оказалась довольно сильной, после отчётности я ещё раз посмотрел на свою позицию и теперь жду решения СД по дивидендам, а так как чистая прибыль выросла на 38%, то минимальный размер дивидендов может составить 7,2 рубля на акцию. Поэтому когда цена пробьёт отметку 290, а она ее пробьёт, я поставлю на этот уровень стоп-заявку и буду двигать ее вслед за ценой.

Ещё одним позитивным моментом является тот факт, что даже недавнее падение не помешало одной из бумаг выйти в плюс. В плюс вышла ЛСР, причиной роста стало включение бумаги в новую базу расчета индексов.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 41 )

Полиэтиологичное заболевание крипторынка

- 06 февраля 2018, 17:02

- |

Всем привет!

Решил высказать своё мнение по поводу происходящего на криптовалюном рынке.

Итак, на текущий момент весь рынок снижается, в итоге, согласно данным coinmarketcup капитализация крипторынка снизилась до 315 млрд долларов. Самая популярная криптовалюта Bitcoin вероятно стремится к 5000.

Найти истинную причину падения довольно сложно, так как, как говорится «заболевание полиэтиологично». Здесь и массовые запреты, и закрытие многих криптобирж, и политики Азии в отношении данного вида валют, и очень сильная перегретость, созданная искусственно, имеет место быть и простое «стряхивание». Но сегодня я хочу обдумать есть ли будущее у данного вида валют.

В перспективах развития и использования блокчейна не сомневается никто, а вот на крипту напали многочисленные скептики, хотя возможно конечно они и правы. Мои мысли следующие:

Первоначально цену всех криптовалют умышленно завысили крупные игроки, в результате чего возник «хайп» и все ринулись вкладывать свои деньги, это было очень крупной манипуляцией. Немного похоже на известную всем МММ, не правда ли? Или больше на пузырь дот-комов? Это ведь тоже было модно. Вложение денег было не только в виде покупок самих токенов, а ещё и в виде майнинга.

( Читать дальше )

Лавирование между рисков

- 22 января 2018, 12:12

- |

Новые санкции Вашингтона против России будут объявлены 29 января. А поэтому пришло время подумать как защитить свои средства от наступающих рисков.

Существует несколько вариантов контроля и избежания таких рисков:

Первый вариант — самый простой — оставаться вне рынка.

Второй вариант — хеджировать риски покупкой золота, золотобывающих компаний или ETF, ориентированных на золото. Так как именно золото считается активом для защиты от риска.

Третий вариант — самый сложный, назовём его лавирование между рисками. Думаю, все допускают возможность введения ограничений на покупку госдолга. Предположительно «атака» будет направлена именно на длинные выпуски, поэтому в данном случае защитой может послужить инвестирование в ОФЗ с переменным купоном и скорой датой погашения. Однако я предполагаю, что санкции будут довольно мягкие, так как это приведёт к убыткам и со стороны США. Кроме того, введение санкций на покупку госдолга может «обвалить» рубль до зоны 65-66 рублей за доллар, что будет выигрышно для компаний экспортеров, так как они получают прибыль в валюте.

( Читать дальше )

Прогноз на текущий год

- 11 января 2018, 10:23

- |

Дорогие друзья!

Прошлый год принёс нам немало возможностей, частью которых нам удалось воспользоваться. В этом году нас ждёт 261 торговый день и 365 дней для аналитики.

Ранее я обещал, что напишу своё видение на этот год, поэтому давайте начнём с внешнего фона:

Первое, на что я хочу обратить внимание, это риски, среди которых усиление антироссийских санкций. Нас интересуют не все санкции, а только те, которые напрямую влияют на эмитенты, например Газпром, а также ограничение со стороны США на инвестиции в российский госдолг. Вторым риском служат цены на нефть, так как корреляция между российскими индексами и показателем «баррель нефти в рублях» по прежнему сохраняется. А так как в конце года соглашение ОПЕК+ заканчивается инвесторы будут шугаться каждого шороха до тех пор, пока не появится официального заявления о продлении или окончании соглашения.

ЧТО БУДЕТ С НЕФТЬЮ

На рынке нефти есть два противодействующих фактора. Первый я описал выше — это соглашение ОПЕК+, второе это возможный рост добычи нефти со стороны сланцевиков. В результате образуются своеобразные весы, определяющие канал, границами которого станут, на мой взгляд уровни 60-70$ за баррель нефти марки Brent. Конечно, нельзя исключать и форс-мажоров, в связи с тяжелой ситуацией в Венесуэле и ряде восточных стран.

( Читать дальше )

Поможет ли Газпром заработать состояние?

- 21 ноября 2017, 13:12

- |

Всем наверное уже надоели статьи про газового гиганта, но в этом весь Газпром. Его анализ можно проводить бесконечно. Поэтому представляю вашему вниманию новую стать по Газпрому:

Газпром – одна из самых ликвидных бумаг на российском фондовом рынке. Бумага имеет огромный потенциал, благодаря обширной инвестиционной программе, которая позволит компания поставлять природный газ в Китай, а также увеличить поставку на территорию Европы. Но значит ли это, что инвесторы могут рассчитывать на устойчивый рост котировок компании и честные выплаты дивидендов?

Основные перспективы Газпрома связаны с вводом в эксплуатацию строящихся объектов, среди которых газопроводы и терминалы. На данный момент их осталось 7, один из которых (терминал СПГ в Калининградской области) планируется ввести в эксплуатацию уже в этом месяце.

( Читать дальше )

Не стоит бояться всего нового

- 20 ноября 2017, 16:30

- |

Оригинал статьи вы можете найти по ссылке: https://ru.investing.com/analysis/article-200220636

«Пузырь дот-комов», — кого то эти слова повергают в ужас, несмотря на то, что прошло уже 17 лет. Этот экономический пузырь образовался в результате взлёта акций американских интернет-компаний, а также появления большого количества новых подобных компаний. Таким образом был спровоцирован взлёт индекса Nasdaq до уровня 5132 пункта, после чего пузырь лопнул. Взрыв за два года спустил котировки до 1100 пунктов, обанкротив многочисленное количество инвесторов.

Резкий взлёт Bitcoin и Etherium, появление более 1000 новых криптовалют, одержимость крипторынком наводят на мысль о явном сходстве с пузырём дот-комов. Однако инвестор должен быть гибким и подстраиваться под настроения и новшества рынка чтобы заработать, поэтому я решил разобраться какая из криптовалют достойна внимания начинающих криптоинвесторов.

( Читать дальше )

Новичок в моем портфеле

- 05 ноября 2017, 17:41

- |

Всем привет!

Решил поделиться промежуточными результатами, а точнее даже не результатами, а новым эмитентом, добавленным в наш портфель.

так как сегодня у меня нет желания расписывать информацию про всех, распишу только новичка.

Итак новичком стал Сургутнефтегаз преф., который мы купили по 29,445.

Не буду описывать чем занимается компания, так как это можно прочитать в интернете.

Цель я вижу в области 47-48.

Риски при инвестировании в компанию:

На самом дела компания очень интересная и одним из двух рисков инвестирования в неё является тот факт, что состав и структура акционеров не известен, поэтому не понятно, кто принимает стратегические решения в компании.

Вторым риском служит то, что любое значительное колебание курса валют, приведёт к финансовой катастрофе. Это обусловленно тем, что капитализация компании прости в два раза ниже свободных денежных средств, которыми компания владеет.

( Читать дальше )

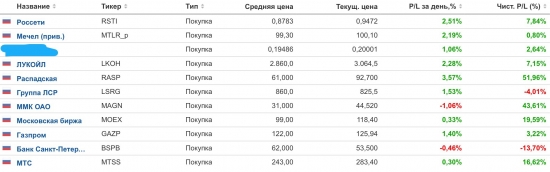

Итоги 5 месяцев инвестирования.

- 30 октября 2017, 16:53

- |

Всем привет!

Продолжаю публиковать информацию по своему портфелю. предыдущие публикации вы можете посмотреть здесь: https://vk.com/topic-138495250_35198445

Но сегодня хочу поговорить о рисках текущих вложений и также раскрыть несколько перспективных, на мой взгляд, бумаг.

1. Начать я хочу с лидера своего портфеля — Распадской, которая наконец-то пробила отметку 90 рублей и приносит уже более 50% доходности. У Распадской я очень ждал сильных производственных результатов, и они оправдали ожидания:

Добыча угля за 9 месяцев выросла на 17%. Средневзвешенные цены реалиации угольного концентрата на внутреннем рынке были выше прошлогодних на 98%, а экспортные на 78%, что обусловлено текущей стабилизацией после роста мировых котировок в 4 квартале 2016 года и 1 квартале 2017 года. Реализация рядового угля выросла на 125%. Реализация концентрата в России снизилась на 2%, но это было компенсировано ростом реализации на экспорт, который вырос на 21%.

( Читать дальше )

Итоги 4 месяцев + 2 новинки.

- 05 октября 2017, 16:39

- |

Всем привет!

Продолжаю публиковать свой инвестиционный портфель. В этом месяце мой портфель пополнился двумя новинками (одна из них криптовалюта). Но для начала давайте разберём старые позиции.

Россети продолжают корректироваться, однако взгляд на них остаётся позитивный, по крайней мере до середины ноября (так как в ноябре ожидается отчетность дочек, а так как я ожидаю сильные результаты, поэтому жду роста актива). После закрытия рынка вчера доходность составляла 20,63%, что на мой взгляд не так уж и плохо.

Лукойл наконец то перестал болтаться около нуля и пошёл в гору, на что и был расчёт. Текущая доходность 6,24%.

Распадская залезла в боковик, но думаю, что сильные результаты должны вывести её из фазы консолидации. Текущая доходность составляет 34,18%.

Группа ЛСР по прежнему топчется в красной зоне, что меня ни капли не смущает. К концу года ожидаю рост котировок до 900+. Текущий убыток по позиции равен -8,89%.

( Читать дальше )

У кого из телекомов все в порядке с головой

- 27 сентября 2017, 12:05

- |

добрый день, друзья!

в последнее время время понял, что статьи бывают двух типов:

— журнальный

— нормальный.

журнальный тип опубликован в журнале Forbes (ссылка: www.forbes.ru/finansy-i-investicii/350511-opasnaya-svyaz-stoit-li-seychas-investirovat-v-telekom-operatorov)

первичную статью, то есть до приведения к журнальному виду решил опубликовать здесь, так как она более полная и едкая:

«Закон Яровой», национальный роуминг, нападки ФАС и многое другое все чаще освещается в СМИ. Временами начинает казаться, что кто-то специально душит рынок телекоммуникационных компаний России, или так называемую, «Большую четверку».

Конечно каждое такое посягательство отрывает кусок от пирога доходов сектора.

Сколько недополучат операторы?

По итогам прошлого года доходы только одного МТС от роуминга составили 24,39 млрд рублей, что равняется 5,6% от выручки компании за год. Доходы других операторов также составили 4-6% от общегодовой выручки. В итоге при доходах от роуминга в размере 5% компании «большой четвёрки» недополучат 56,53 млрд. рублей.

( Читать дальше )

теги блога Евгений Буторин

- ripple

- VIX дно

- акции

- АФК Система

- Банк Санкт-Петербург

- башнефть

- БСП

- выборы 2018

- Газпром

- Дерипаска

- дивиденды

- доллар

- информация

- кризис

- криптовалюта

- ЛСР

- лср дивиденты

- Лукойл

- МегаФон

- Мечел

- Мечел ап

- ММК

- МосБиржа

- мосэнерго

- мтс

- нефтегазовый сектор

- Нефть

- опек+

- опрос

- портфель

- потребительский сектор

- Распадская

- Риски

- Роснефть

- Россети

- Ростелеком

- рубль

- сайты для трейдеров

- санкции

- сбербанк

- система

- Сургунефтегаз пр

- Сургут пр

- Сургутнефтегаз

- ФСК Россети