Евгений Буторин

Выборы 2018

- 12 сентября 2017, 13:16

- |

Начало активности аппозиционных партий, а также правящей партии напоминает гражданам России о приближающихся выборах. В чаще политологи, эксперты, да и простой народ гадает пойдёт ли Путин на 4 срок. Однозначного ответа на этот вопрос, сейчас просто нет, но учитывая нарастающую активность президента (посещение Таврид, различных форумов, рыбалку) я думаю, что, все таки, это начало новой предвыборной компании.

Выборы это всегда значимое событие, и значимое не только для народа, но и для инвесторов, так как рынок очень ярко реагирует на подобные новости. Предлагаю разобрать что происходило с рынком перед выборами и после них.

Неопределённость. Куда страх двигает рынок?

Начать анализ я решил с досрочных выборов президента РФ, которые состоялись 26 марта 2000 года.

27 декабря 1999 года котировки индекса ММВБ достигли исторических (на тот момент) значений, сформировав на графике разворотную модель. Но уже 3 января 2000 года котировки устремились вверх, открывшись на 23 пункта выше уровня закрытия. Что же произошло за эту неделю?

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 7 )

Итоги 3 месяцев

- 03 сентября 2017, 09:20

- |

Всем привет! Вот и закончился первый квартал, как и лето. Поэтому предлагаю обсудить текущие итоги.

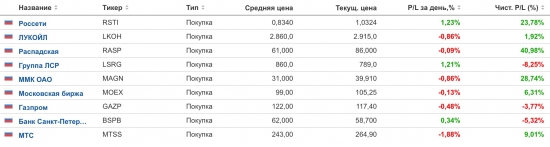

Начну в этот раз по порядку. Как говорится: «нет ничего более постоянного, чем временное». Это про Россети, которые я покупал спекулятивно. Россети спокойно дошли до цели и пошли дальше, показывая на данный момент доходность 23,78%. Поэтому я решил пересмотреть их как более длительную инвестицию. Есть ряд факторов которые меня смущают:

1. Назначение Павла Ленинского на должность главы Россетей.

2. Мне не очень понравился отчет из-за достаточно слабой динамики.

Однако причиной держать дальше послужила хорошая отчетность всех МРСК.

Лукойл продолжает давать незначительную прибыль в 2%. Однако учитывая продажу компанией зарубежных активов, вижу потенциал роста.

Распадская показала отличные результаты, что позволило пересмотреть цели по компании. На данный момент доходность составляет 41%, хотя доходила до 45. Ближайшую цель перенёс на 120 рублей за бумагу, в зависимости от показателей цель может быть перенесена вплоть до 170-180.

( Читать дальше )

Итоги портфеля за 2 месяца

- 05 августа 2017, 17:42

- |

Для начала разберу саму реструктуризацию портфеля:

За два месяца доли активов в портфелях не изменились, однако мне пришли дивиденды, что позволило реинвестировать их в Россети. Сразу оговорюсь, что покупал на откате, покупка была технической, фундаментального долгосрочного потенциала в бумаге не вижу.

Теперь давайте разберём итоги портфеля и пересмотрим таргеты. Рассматривать начну в порядке доходности:

1. Распадская. За два месяца Распадская подросла почти на 24%. Таким образом была достигнута цель для среднесрочных инвесторов, которую я описывал ранее: m.vk.com/wall-138495250_286

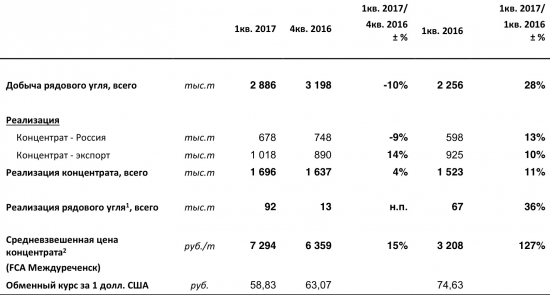

Для меня цель 95 рублей остаётся пока актуальной. Триггером послужили хорошие операционные результаты компании за 1 полугодие:

В 1 полугодии 2017 года добыча на всех предприятиях Компании составила 6,0 млн тонн рядового угля (+22% г/г). Рост добычи произошел за счет стабильной работы трех лав на шахте Распадская (+970тыс. тонн г/г), и шахты Распадская-Коксовая (+64тыс тонн г/г).

( Читать дальше )

СТРАХ И ЖАДНОСТЬ В РОССИИ

- 28 июля 2017, 08:37

- |

Добрый день, дорогие друзья!

Сегодня я хочу рассказать вам о инструменте, про который мало кто знает. Если честно, то весьма сложно определить к какому типу анализа он относиться, но я отношу его к фундаменталу.

Всем известен VIX — это индекс волатильности, или как ещё его называют, индекс «страха и жадности» американского рынка. Но знали ли вы, что и в России по образу и подобию в 2014 году был создан Российский Индекс Волатильности (RVI).

Почему он называется «индекс страха и жадности»?

Да потому что каждому из нас присущи эти эмоции, тем более при торговле на бирже.

СТРАХ

Все мы биомся, это базовая эмоция любого человека. Это инстинкт самосохранения. Рынок — он как океан, за спокойствием таится буря, которая поднимает корабли и кидает их на скалы. Все финансовые пузыри, кризисы, обвал котировок — это и есть страх трейдера. А вспомните, что делают инвесторы, во время обвала рынка? Правильно, ищут активы более защищённые, будь то золото или гособлигации, или что то другое.

( Читать дальше )

Лукойл фаворит нефтегазового сектора

- 11 июля 2017, 14:51

- |

Добрый день, дорогие друзья! Как я и обещал в предыдущем посте (https://m.vk.com/wall-138495250_257), публикую мой взгляд по Лукйолу.

Лукойл — крупнейшая в нефтегазовом секторе международная вертикально-интегрированная компания. Именно такое определение компании позволяет ей оставаться одной из самых привлекательных в секторе.

Что же делает компанию такой привлекательной?

Для меня самое главное это заинтересованность менеджмента, так как все члены правления имеют долю в компании, а соответственно заинтересованы в росте дивидендных выплат, что в свою очередь выгодно для миноритариев. А тому же Лукойл не контролируется государством.

Приоритетом распределения денежного потока служат именно дивиденды, на втором месте инвестиции, но об этом позже. В итоге мы можем наблюдать следующую картину по дивидендам:

( Читать дальше )

У Сбербанка есть ещё порох в пороховницах

- 09 июля 2017, 09:13

- |

Добрый день, дорогие друзья!

Наконец-то Сбербанк опубликовал отчетность по РСБУ. Отчетность конечно была предсказуема, о чем я писал в своём посте: m.vk.com/wall-138495250_295

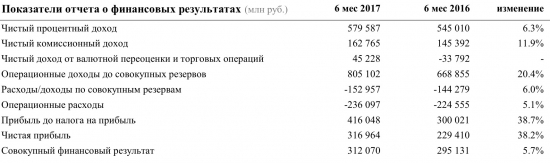

Итак, давайте более подробно разберём этот отчет.

За первую половину года банк заработал почти 317 млрд рублей, что на 38,2% больше аналогичного периода прошлого года.

Чистый процентный доход вырос на 6,3% за счёт роста розничного кредитного портфеля. С начала года банк выдал частным клиентам 850 млрд рублей, что на 20% больше, чем в первом полугодии прошлого года.

Операционный доход до резервов увеличился относительно 6 месяцев прошлого года на 20,4%, что существенно превышает темп роста операционных расходов за тот же период (5,1%).

Итак, что мы видим из этих данных? Мы видим, что банк активно продолжает наращивать доходы, однако при этом растут ещё и расходы.

( Читать дальше )

Почему я планирую брать Распадскую?

- 03 июля 2017, 10:10

- |

Добрый день, дорогие друзья!

Недавно я публиковал пост о ребалансировке и состоянии моего портфеля, вот ссылка на него: https://m.vk.com/wall-138495250_257

В заключении поста я сообщил, что присматриваюсь к Распадской и пообещал аргументировать свой выбор.

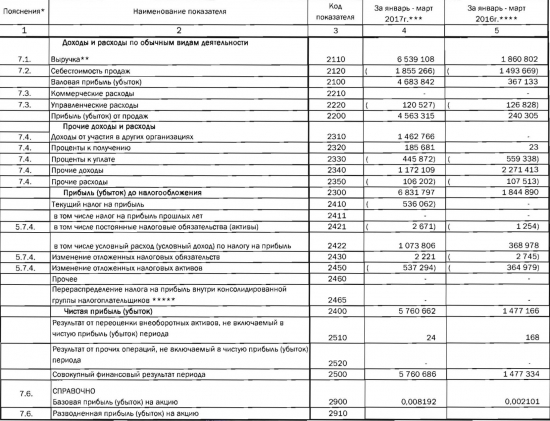

31 марта Распадская опубликовала отчетность за 1 квартал по РСБУ, именно эта отчетность и послужила «красным флагом», который притягивает взгляд.

Давайте во всем разберёмся. Первое что бросается в глаза это существенный рост чистой прибыли компании, год к году прибыль выросла почти в 4 раза, с 1,44 млрд до 5,76 млрд рублей.

Если взглянуть на производственные результаты, то становятся видны причины столь мощного роста.

( Читать дальше )

Идём на север

- 26 июня 2017, 18:33

- |

Добрый день, дорогие друзья! Решил подвести промежуточные итоги моего поста «7 акций, которые могут принести 7 миллионов». Подводить итоги решил каждый месяц, так как портфель будет периодически меняться в зависимости от появления более привлекательных бумаг. 15.06.2017, когда были массовые распродажи не прошла мимо и моего портфеля.

1. Итак, первой бумагой, которая меня заинтересовала была АФК Система. Она по прежнему интересна мне, но цены по котороя я хочу ее приобрести она ещё не достигла. Привлекательная для меня цена — 10 рублей. В ближайшем будущем инвесторов Системы ожидают два события, которые как раз и помогут дойти до 10 рублей.

Во-первых, это завтрашнее заседание по иску к Системе, предполагаю, что истцы не пойдут на мировую, что сдвинет котировки на юг. Не пойдут, потому что им не выгодно. Если бы было выгодно, то они пошли на мировую бы ещё неделю назад, когда это предложила компания.

Во-вторых, это очищение от дивидендов, которые равны 0,81 рубль на акцию. Дата закрытия реестра 13 июля.

( Читать дальше )

Кому нужны дивиденды???

- 19 июня 2017, 18:19

- |

Большинство российских компаний уже утвердили размер дивидендов и дату закрытия реестра, за ближайшие полтора месяца индекс ММВБ должен оканчительно очиститься от дивидендов, что составит примерно 2-3% в пересчете на движение цены.

До конца июня ещё 19 эмитентов откроются дивидендным гэпом, а в июле — ещё 34. На этом дивидендный сезон закончится. Однако дивидендные истории на этом не заканчиваются, ряд компаний выплачивает дивиденды более раза в год. Поэтому давайте посмотрим кто это и на кого стоит обратить внимание:

Эмитент |

Период |

Выплата на акцию (расчёт или утвердили) |

Доходность при тек. котировках |

DSI |

Акрон |

1 полугодие |

150,72 |

|

( Читать дальше )

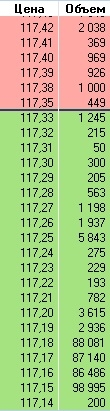

Объёмы по Газпрому

- 19 июня 2017, 18:18

- |

Обратите внимание на объёмы. Газпром явно кто то тари, причём не по детски!

теги блога Евгений Буторин

- ripple

- VIX дно

- акции

- АФК Система

- Банк Санкт-Петербург

- башнефть

- БСП

- выборы 2018

- Газпром

- Дерипаска

- дивиденды

- доллар

- информация

- кризис

- криптовалюта

- ЛСР

- лср дивиденты

- Лукойл

- МегаФон

- Мечел

- Мечел ап

- ММК

- МосБиржа

- мосэнерго

- мтс

- нефтегазовый сектор

- Нефть

- опек+

- опрос

- портфель

- потребительский сектор

- Распадская

- Риски

- Роснефть

- Россети

- Ростелеком

- рубль

- сайты для трейдеров

- санкции

- сбербанк

- система

- Сургунефтегаз пр

- Сургут пр

- Сургутнефтегаз

- ФСК Россети