Дивы пришли кому уже? Че-то долго в ВТБ идут.

Евгений N, если речь о ноябрьских, то их заплатят только 1 декабря.

«Русская аквакультура», дилетантский разбор

Активных действий по портфелю не предполагаю, и, чтобы руки зря не чесались, решил попробовать разобраться в какой-нибудь компании.

Меня заинтересовала «Русская аквакультура». Рекомендации по ней есть, но не всё же на чужие слова полагаться).

Разбор производил в следующей последовательности:

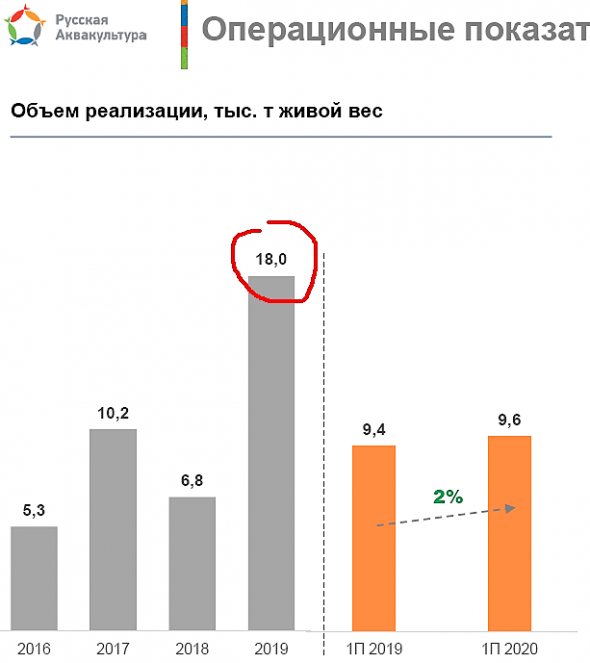

1. Итак, первая картинка. Динамика основных показателей.

- Динамика основных показателей в течение последних 3 лет и за последний год (06.2019-06.2020).

- Сравнительный анализ по мультипликаторам с конкурентами.

- Поиск драйверов роста.

- Вывод.

Основные показатели растут очень динамично. Местами — с провалами, но на дистанции — выглядит очень хорошо, аж подозрительно.

Особенно радуют выручка, EBITDA и низкая долговая нагрузка.

Вызывает вопрос FCF 2016-2019 годов. Возможно, я посчитал неправильно. Было интересно самому покопаться в отчётности.

2. Сравнение с конкурентами по Мультипликаторам.

Фирмы-конкуренты взял из презентации компании за 1 полугодие 2020 года. Цифры приведены в млн. EUR, тк фирмы Европейские.

В общем, даже с учётом страновых рисков апсайд очень неплох. И это при том, что конкурентов на основном рынке — в РФ — у фирмы практически нет.

3. Потенциальные драйверы роста:

Дивидендная политика.

В этом году компания впервые выплатила дивиденды. Если выплата дивидендов станет постоянной практикой, это станет толчком к росту акций.

Обратный выкуп акций:

Компания утвердила программу выкупа на 600 млн. в течение 1 года (до 06.2021г.), при среднем дневном обороте это составляет 5% оборота.

Быстрый рост производства:

Компания непрерывно вкладывает почти всю прибыль в развитие производства, заявленная цель — 27% доля рынка в 2025году (с нынешних 14%).

Вывод:

Если мои оценки верны, то «Русская Аквакультура» — компания роста с большим потенциалом. Вертикальная интеграция, собственные мощности позволяют уйти от рисков девальвации рубля.

Авто-репост. Читать в блоге >>>

Рустам Давлетшин, конкурентов у неё, судя по всему, не мало, только что на бирже не торгуются

www.orgpage.ru/rossiya/rybovodcheskie-fermy/

с десяток, наверное, наберётся

ZaPutinNet, это разве конкуренты?

Евгений N, написано, что выращиванием рыбы занимаются, в том числе осётра. На том сайте только поиск кривоват

ZaPutinNet, ну это не форель и лосось все-таки.

«Русская аквакультура», дилетантский разбор

Активных действий по портфелю не предполагаю, и, чтобы руки зря не чесались, решил попробовать разобраться в какой-нибудь компании.

Меня заинтересовала «Русская аквакультура». Рекомендации по ней есть, но не всё же на чужие слова полагаться).

Разбор производил в следующей последовательности:

1. Итак, первая картинка. Динамика основных показателей.

- Динамика основных показателей в течение последних 3 лет и за последний год (06.2019-06.2020).

- Сравнительный анализ по мультипликаторам с конкурентами.

- Поиск драйверов роста.

- Вывод.

Основные показатели растут очень динамично. Местами — с провалами, но на дистанции — выглядит очень хорошо, аж подозрительно.

Особенно радуют выручка, EBITDA и низкая долговая нагрузка.

Вызывает вопрос FCF 2016-2019 годов. Возможно, я посчитал неправильно. Было интересно самому покопаться в отчётности.

2. Сравнение с конкурентами по Мультипликаторам.

Фирмы-конкуренты взял из презентации компании за 1 полугодие 2020 года. Цифры приведены в млн. EUR, тк фирмы Европейские.

В общем, даже с учётом страновых рисков апсайд очень неплох. И это при том, что конкурентов на основном рынке — в РФ — у фирмы практически нет.

3. Потенциальные драйверы роста:

Дивидендная политика.

В этом году компания впервые выплатила дивиденды. Если выплата дивидендов станет постоянной практикой, это станет толчком к росту акций.

Обратный выкуп акций:

Компания утвердила программу выкупа на 600 млн. в течение 1 года (до 06.2021г.), при среднем дневном обороте это составляет 5% оборота.

Быстрый рост производства:

Компания непрерывно вкладывает почти всю прибыль в развитие производства, заявленная цель — 27% доля рынка в 2025году (с нынешних 14%).

Вывод:

Если мои оценки верны, то «Русская Аквакультура» — компания роста с большим потенциалом. Вертикальная интеграция, собственные мощности позволяют уйти от рисков девальвации рубля.

Авто-репост. Читать в блоге >>>

Рустам Давлетшин, конкурентов у неё, судя по всему, не мало, только что на бирже не торгуются

www.orgpage.ru/rossiya/rybovodcheskie-fermy/

с десяток, наверное, наберётся

ZaPutinNet, это разве конкуренты?

Странно что у Севы и НЛМК курсовые разницы за квартал в разном направлении сработали. У Севы:

-$262 млн в 3 квартале

+$168 млн в 2 квартале

У НЛМК наоборот

Блин, как такое может быть?:)

Тимофей Мартынов,

Такое может быть. Нужно видеть валютные дз, кз, и кредитный портфель. В зависимости от того какая из этих статей больше, эффект от переоценки может быть как в одну так и в другую сторону.

Андрей О., Что такое дз и КЗ?

Тимофей Мартынов, дебиторская и кредиторская задолженности, надо полагать.

ВТБ не уведомил о снижении ставки, в итоге пролет с покупкой, это нормально?

JuL, меня уведомлял.

ВТБ Капитал:

Обувь России, как и большинство других ритейлеров в сегменте одежды и обуви, понесла большие потери от режима самоизоляции. По данным компании, выручка упала на 56% г/г во 2к20 и на 27% г/г по итогам 1п20.

Как мы полагаем, компании требуется дополнительный капитал для поддержания бизнеса в ситуации ухудшения внешней конъюнктуры: падения продаж и денежных потоков, медленного восстановления трафика, недостатка оборотного капитала и снижения платежеспособности.

Если допэмиссия состоится, доля мажоритарного акционера Антона Титова, по нашим расчетам, снизится с 50% до чуть менее 40%, при этом основными покупателями могут быть российские инвесторы – физические лица. Заявленная цена в 100 руб. представляется нам весьма высокой, принимая во внимание текущие котировки на уровне 37,8 руб. (+9,5% внутри дня), которые выросли при обороте 326 млн руб. за день против среднедневного значения за последние три месяца в 17,6 млн руб. Как мы полагаем, компании понадобится некоторое время, чтобы выйти на заявленный уровень, что будет зависеть от общей рыночной конъюнктуры и, конечно, от финансовых результатов за 1п20 при условии устойчивого улучшения операционных показателей. Компания решила не выплачивать дивиденды за 2019 г.

Тимофей Мартынов, Среди физиков, по-моему, нереально разместить бумаги по 100 руб. при цене в рынке 40 руб.

khornickjaadle, объявят дивы 10р на акцию.)

Господа, «Правительство закрепило на дивы 10% от ЧП» НЕ РАВНО «Совет директоров утвердил 10% от ЧП на дивы». Т.е. 10% от ЧП гарантированны, а дальше СД будут решать что-почем с дивами. Манипуляция?

Владислав Ефремов, у вас какое-то оптимистическое толкование.)

ну все аква можешь расти мне на зло, я продал свою долю…

Дмитрий C,

Warren Buffett hikes Bank of America stake by more than $800 million

Чего он себе вообще удумал?

Это огромный + в сторону Сбера.

Для втб ориентир евробанки

А их баффет не купает. Для него все евробанки — это оффшор

ШоLo, $800 миллионов при свободных $135 миллиардах — это не Баффет. Кто-то из его учеников развлекается.

Value, Непонятно, почему не покупает Баффетт, скоро перехай уже СиПи будет(возможно).

khornickjaadle, так потому и не покупает — дорого. Это нужно было делать после падения — в марте. Думаю, что стормозил — хотел оценить последствия, осмотреться, а рынок взял и отжался.

Value, щас нет времени думать у большинства, надо быстрее инвестировать.

Понятно, что кто покупал по 20-23т, ждут возврата и 25. Но есть реалии и они не приглядные. Я работал в нефтянке. Допустить разлива 20т тонн, это так нужно убить инфраструктуру, что слов нет. Там даже заграждений специальных не было.

Если у ГМК все такое, то это страшно… Там нужно будет такие деньги закачать, что штраф в 145млн покажется маленьким.

По хорошему нужно дивы отменить и все это потратить на восстановление… но это же Россия

Paulmarko, ну если ты работал в нефтянке, то наверное знаешь как нефтянка убивает природу. А еще куча других отраслей. Здесь конкретный косяк ГМК и они за него заплатят, только штраф пройдет, а металлы нет.

Maxone, только с чего вы взяли, что это было последнее ЧП?

Куда бежать

Дмитрий Вебсмит, к медузе наверное…

drmfd, можно к Ведомостям припасть.

www.vedomosti.ru/business/news/2020/07/23/835207-morgan-stanley-rossiiskie

www.kommersant.ru/doc/4424812

думаю это не позитив для мосбиржи....

Konstantin, и как это соотносится с рисками для биржи? Вы не могли бы развернуть мысль для особо тормознутых

JustSlow, по сути мосбиржа сейчас имеет джентльменское соглашение о неконкуренции с спиржой и хотят его нарушить. Питерская бижа ориентировалась на американские акции за доллары, а Московская хочет сделать тоже самое за рубли.следующий шаг я вижу валютные контракты и срочный рынок и самое убийственное для моэк это рынок облигаций. Все это бьёт как по оборотам так и по процентному доходу Московской биржи. А если учесть, что Московская биржа гос структура, то эффективность принятия решений в конкурентной борьбе у спбиржи будет выше

Konstantin, что же вы тогда про админ.ресурс не договариваете, который в конкурентной борьбе в РФ имеет решающее значение.

Михаил Забураев,

А почему вы решили, что вас не поймут? Я на графике вижу только ваши предположения, потому и спрашиваю ваши аргументы. Или вы думаете, что вы тут один на весь сайт ТА знаете? Что вам мешает тут свои аргументы привести?

А я знаю что: ученику то вы можете навешать лапши с три кучи, а тут ваши аргументы могут и опровергнуть.

И я не проверяю чужих прогнозов тем более безосновательных на своём депозите. Мне своих компетенций для торговли хватает.

Nikki, очевидно же, что понимание приходит после оплаты за обучение.)

Добрый вечер.

Вопрос про выход на МБ иностранных акций.

При выходу Nvidia на мосбиржу за рубли, подскажите плщ — при получении дд в $ какой налог будет удерживатся без подписания формы 8вбн 13% или 30%?

Заранее благодарен

Гадаю на ромашке, 30%, так как акция иностранная и дивы в $

Яна, а разве w8-ben не будет работать?

Я был прав, Норникель будет обжаловать ущерб. Панику подняли:" Душат бизнес, отбирают компанию" ))).

Олег Каширин, как бы в процессе обжалования не вырос штраф.

Такое прочитал: «Думаю, не ошибусь, если предположу, что акционеры «Норникеля» затянут Потанина в суды с регрессными исками и потребуют, что бы 148 миллиардов рублей были выплечены не со счетов ПАО «ГМК Норильский никель», а из личных сбережений президента и председателя правления «Норникеля» Владимира Потанина.»

Это возможно?

Такое прочитал: «Думаю, не ошибусь, если предположу, что акционеры «Норникеля» затянут Потанина в суды с регрессными исками и потребуют, что бы 148 миллиардов рублей были выплечены не со счетов ПАО «ГМК Норильский никель», а из личных сбережений президента и председателя правления «Норникеля» Владимира Потанина.»

Это возможно?

Такое прочитал: «Думаю, не ошибусь, если предположу, что акционеры «Норникеля» затянут Потанина в суды с регрессными исками и потребуют, что бы 148 миллиардов рублей были выплечены не со счетов ПАО «ГМК Норильский никель», а из личных сбережений президента и председателя правления «Норникеля» Владимира Потанина.»

Это возможно?