Блог им. Evgeny_Jenkov |Вышла Бежевая Книга ФРС

- 07 сентября 2022, 21:39

- |

▪️ Экономическая активность в США остаётся на стабильном уровне, хотя и наблюдалось некоторое снижение в пяти округах. Правда, замечено, что потребитель всё больше потребляет товаров первой необходимости (продуктов питания) — экономику США всё ещё можно назвать сильной, но тут есть другой негатив. Потребитель страдает и покупает товары первой необходимости и чем дольше инфляция, тем сложнее потребителю, а бедные слои населения будут страдать ещё сильнее. ФРС учитывают этот фактор и это может побудить их двигаться жёстче и быстрее в повышение ставки.

▪️ Идём дальше. Аренда остаётся всё ещё высокой — это негатив, так как аренда занимает 32% веса в индексе потребительских цен. Более того, парадокс в том, что продажи домов упали во всех двенадцати округах, но строительство жилья по-прежнему сдерживалось нехваткой ресурсов. Таким образом, снижению цен на жильё всё ещё препятствует нехватка предложения — это негативно, так как высокая стоимость жилья делает его недоступным и оставляет давление на инфляцию через аренду.

▪️ Спрос на кредит был неоднозначным; в то время как финансовые учреждения сообщили в целом о высоком спросе на кредитные карты и коммерческие и промышленные кредиты, спрос на жилищные кредиты был слабым на фоне повышенных процентных ставок по ипотечным кредитам — и через кредиты у ФРС всё ещё есть пространство для более сильного повышения процентной ставки. Негатив. Кредитование должно снижаться, чтобы снизить спрос.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Блог им. Evgeny_Jenkov |Розничные продажи говорят о падение рынков из-за жёсткости ФРС

- 17 августа 2022, 19:20

- |

Обратите внимание на розничные продажи в США, которые не изменились относительно прошлого месяца

Важно тут то, что розничные продажи остались неизменными на уровне 0% из-за падения цен на топливо, а значит, у потребителя появилась передышка из-за чего потребление перенесётся на остальные товары и услуги. Падение розничных продаж в топливе выводит экономику США из технической рецессии, так как передышка увеличит спрос на остальную продукцию, а значит, ВВП в третьем квартале может подрасти. Хотяяяяя… к тому выросло ли потребление мы ещё вернёмся.

👉🏻 Показатель розничных продаж рос сильнее всего в онлайн-покупках, в магазинах стройматериалов, в магазинах мебели и электроники/бытовой техники и магазинах товаров для здоровья и личной гигиены. Вот вам примерные секторы, которые остаются сильными в США.

Отчёт сильный и хороший, который показывает то, что потребитель в США всё ещё жив и снижение инфляции через продукты и энергетику подстёгивает жизнь экономике. Но если мы посмотрим в годовом масштабе на рост розничных продаж, то тут рост аж на 10,3% и это придаёт ещё большей уверенности о силе потребителя в США.

( Читать дальше )

Блог им. Evgeny_Jenkov |Рецессия или нет?

- 15 августа 2022, 17:54

- |

Показатель производственной активности штата Нью-Йорк упал на второе место в данных с 2001 года.

Такое падение уже более жёстко сигнализирует о том, что экономика США входит в рецессию. Получается так, что рынок труда всё-таки должен начать ухудшаться с августа в показателях, так как ранее я уже объяснял, что в прошлом высокий спрос на рабочую силу и её низкое предложение отражают рецессию с лагом. Правда, у рынка труда США большой запас прочности.

Согласно исследованиям бизнес циклов от SSGA, то у нас есть четыре фазы на рынках, которые идут по кругу:

▪️Рецессия

▪️Восстановление

▪️Рост

▪️Замедление

👉🏻 Фаза (или цикл) рецессии определяется:

• Падением спроса со стороны потребителей и предприятий — ✅

• Ростом безработицы — ❌

• Низким доверием потребителей — ✅

( Читать дальше )

Блог им. Evgeny_Jenkov |Инфляция выше всех ожиданий. Задушит ли ФРС рынки?

- 13 июля 2022, 18:13

- |

Инфляция 9,1% — это то, что потрясло рынки и, вероятно, ведёт нас к более жёсткой политике ФРС США, так как первые промежуточные выборы в США состоятся через 16 недель.

На президенте США загорелась шапка, так как он высказался об инфляции, что мол данные устарели и инфляция уже снижается из-за последнего падения цен на газ и нефть. Байден удобно использует данные: когда они хорошие 👉🏻 он хвастается, а когда плохие 👉🏻 говорит, что данные устарели.

💁🏼♂️ Давайте разберёмся, а правда ли они устарели и впереди снижение инфляции? Так как если снижение цен в США будет, то это может отразиться сильным позитивом.

💨 Газ — цены действительно снижаются, после пожара на экспортом терминале, что оставило больше газа в стране. Фьючерсы на природный газ снизились с примерно $9,5 до $6,5. Только вот цены на газ в Европе взлетели с $1000 до $1900 и, как только Фрипорт заработает то цены на газ в США поползут опять вверх. В теории, если цены в индексе доходят с лагом, то снижение в данных за июль возможно, но не сильное, так как июньские цены не учли это падение, а в будущем рост цен опять может вернуться.

( Читать дальше )

Блог им. Evgeny_Jenkov |ЕЦБ станет ястребом в июле! Не ждите роста рынков!

- 09 июня 2022, 15:19

- |

ЕЦБ, как и обещал, что после окончания программы скупки активов начнёт повышать процентную ставку. Так вот! ЕЦБ объявил, что программа скупки активов закончится 1 июля.

Правда, ЕЦБ не стал скрывать и чётко заявил: на следующем решение Европейского Банка ставку повысят на 0,25%. Но важно отметить, что ЕЦБ сообщил, что ставка будет повышаться в сентябре и, вероятно, дальше.

Конечно же ЕЦБ будет реинвестировать свою программу скупки активов, а также Европейский Центральный Банк отметил, что проблема с инфляцией большие и риски огромные.

Правда, вряд ли резкая ястребиная политика поможет ЕЦБ справится с инфляцией, так как ЕЦБ в данный момент имеет инфляцию предложения, а не инфляцию спроса. На инфляцию предложения слабо действуют монетарные меры и, вероятно, в этом и причина продолжать реинвестировать погашающиеся облигации на балансе. Топить с абсолютным ужесточением сейчас вряд ли нужно.

( Читать дальше )

Блог им. Evgeny_Jenkov |Инфляция, нефть — индикатор роста и слива.

- 02 февраля 2022, 16:46

- |

Инфляция в еврозоне летит в космос, а ОПЕК+ договорилась об увеличении добычи нефти на 400 тыс. баррелей в сутки в марте

Инфляция в еврозоне 5,1% в январе, когда аналитики ожидали 4,4%. Самое интересное, что цены на энергоресурсы выросли более чем на 28%, а восстанавливающийся цепочки поставок показывают снижение по остальным пунктам. Правда, спрос всё ещё остаётся высоким, что может изменить тенденцию.

Например, базовая инфляция за вычетом продуктов и энергоресурсов показала снижение до 2,3% в январе по сравнению с 2,6% в прошлом месяце.

Таким образом, инфляция в еврозоне резко подскочила, что ставит ЕЦБ в крайне неловкое положение, так как глава ЕЦБ Лагард, хотела тянуть с ужесточением монетарной политики до тех пор, пока инфляция не начнёт снижаться, предполагая временный характер роста цен.

Теперь, кажется, ЕЦБ будет готов в марте увеличить ставку, где-то в районе до 0,1%, так как проблема с ценами на энергоресурсы не исчезнет.

( Читать дальше )

Блог им. Evgeny_Jenkov |Огромный позитив для рынков в расходах.

- 28 января 2022, 17:16

- |

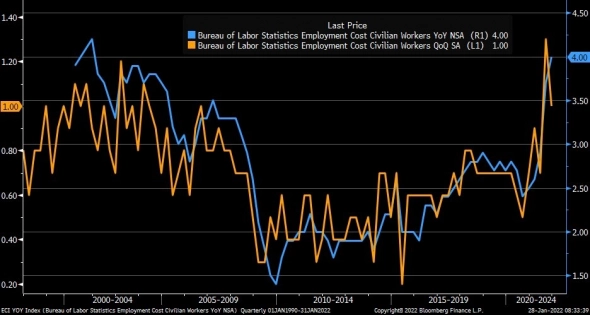

Расходы на оплату труда выросли ниже ожиданий 1% в четвёртом квартале, против прогнозов в 1,2% и показателя третьего квартала в 1,3%

☝🏻 Почему это важные цифры?

👉🏻 На декабрьском заседании глава американского Центробанка назвал рост затрат на занятость главной причиной разворота политики ФРС США.

Рост затрат предприятия компенсируют через повышение цен на конечную продукцию, в итоге страдает конечный потребитель, а инфляция продолжает раскручиваться по спирали. Ранее рост затрат подскочил до рекордного уровня и сегодня предполагалось, что рост продолжится. Учитывая данные ниже прогнозов, то у нас появился повод думать о том, что инфляция в США находится возле пика, но 1% — всё ещё высоко.

Также вышли данные по доходам и расходам в декабре и здесь тоже позитив, так как доходы выросли всего на 0,3% при прогнозе в 0,5% и прошлом показателе в 0,5%. Снижение доходов, также поможет истощить излишние сбережения американцев, так как они всё ещё находятся на высоком уровне.

( Читать дальше )

Блог им. Evgeny_Jenkov |Чем напугала рынки ФРС США? И что теперь?

- 27 января 2022, 00:45

- |

☝🏻 ФРС США подтвердила, что будет повышать процентную ставку начиная с марта, а также ФРС США сообщила о том, что ставка будет расти на каждом заседании. 🤷🏼♂️ Представляете, что если цены на нефть продолжат расти к $100, то повышение ставки будет работать негативно только на финансовых рынках, но не будет работать против роста цен.

🔥 Главное, что я ждал и прозвучало — сокращение баланса. Евген боялся, что американский Центробанк с сокращением баланса будет мусолить нас до лета, но неожиданно выкатил план сокращения баланса. Теперь вам придётся частенько слышать термин — Количественное ужесточение, так как ФРС США перестанет реинвестировать облигации после погашения и тем самым сокращать баланс в $8,9 триллиона. Такое сокращение баланса быстро истощит избыточную ликвидность, через рост доходности по казначейским облигациям, а избыточной ликвидности судя по аукциону обратного РЕПО достаточно $1,6 триллиона.

( Читать дальше )

Блог им. Evgeny_Jenkov |МВФ жестит в прогнозах. Евген разбирает

- 25 января 2022, 19:03

- |

Мировая экономика, по мнению МВФ, будет страдать в самом начале 2022 года из-за омикрона, кризиса в энергоресурсах, а также от инфляции. МВФ даёт очередной намёк на то, что сейчас основные силы должны быть направлены для противодействия вышеперечисленным проблемам. С оимкроном понятно, что бороться будут теми же неэффективными методами, а с ростом цен на энергоресурсы, Евген не понимает, как будут бороться.

Если рассматривать конкретно развитые страны, то США могут оставаться и дальше смелыми в геополитике. Энергозависимость США относительно диверсифицирована, чего не скажешь о Европе. Учитывая всё геополитическую возню, то Европа будет страдать сильнее всех. Энергетика вносит 1/3 в мировую инфляцию, а нарушение цепочек поставок ещё 1/3 и ситуация с поставками будет осложняться тем, что китайские порты испытывали трудности из-за омикрона + сейчас у них Лунный Новый год и все сотрудники разъедутся, Т О ситуация будет ухудшаться. А значит, инфляция будет расти! А значит, Центробанки будут ужесточать свою монетарную политику, что будет играть против риска!

( Читать дальше )

Блог им. Evgeny_Jenkov |Инфляция уронит рынки в среду.

- 10 января 2022, 15:59

- |

В эту среду мы узнаем о росте цен в США, так как выйдут данные по инфляции. В ноябре инфляция в США была на уровне 6,8%, но в декабре ожидается на уровне 7%. Давайте я расскажу, как будет:

Учитывая, что цены на энергоресурсы 1/3 от возросшей инфляции в США, а в праздничные дни был повышенный спрос на продукты, товары и т.д. в момент нарушений цепочек поставок из-за COVID, то инфляция будет 7%, правда, вряд ли сильно выше, так как цены на нефть колебались в декабре.

Фьючерсы на бензин в США падали в самом начале декабря до минимумов с февраля 2021 года, правда, в конце декабря вернулись в диапазон 2,20 – 2,28. Средние розничные цены на бензин, всё ещё остаются выше $3, что для американцев считается высокими ценами, а с ноября снижение произошло только на $0,1, что не является значительным. С розничными ценами на дистилляты, такая же история, они слегка упали, но находятся на максимумах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс