Блог им. Geolog72 |Обзор результатов Лукойла за I пол. 2023 г. по МСФО. Выкуп акций + дивиденды

- 12 сентября 2023, 13:32

- |

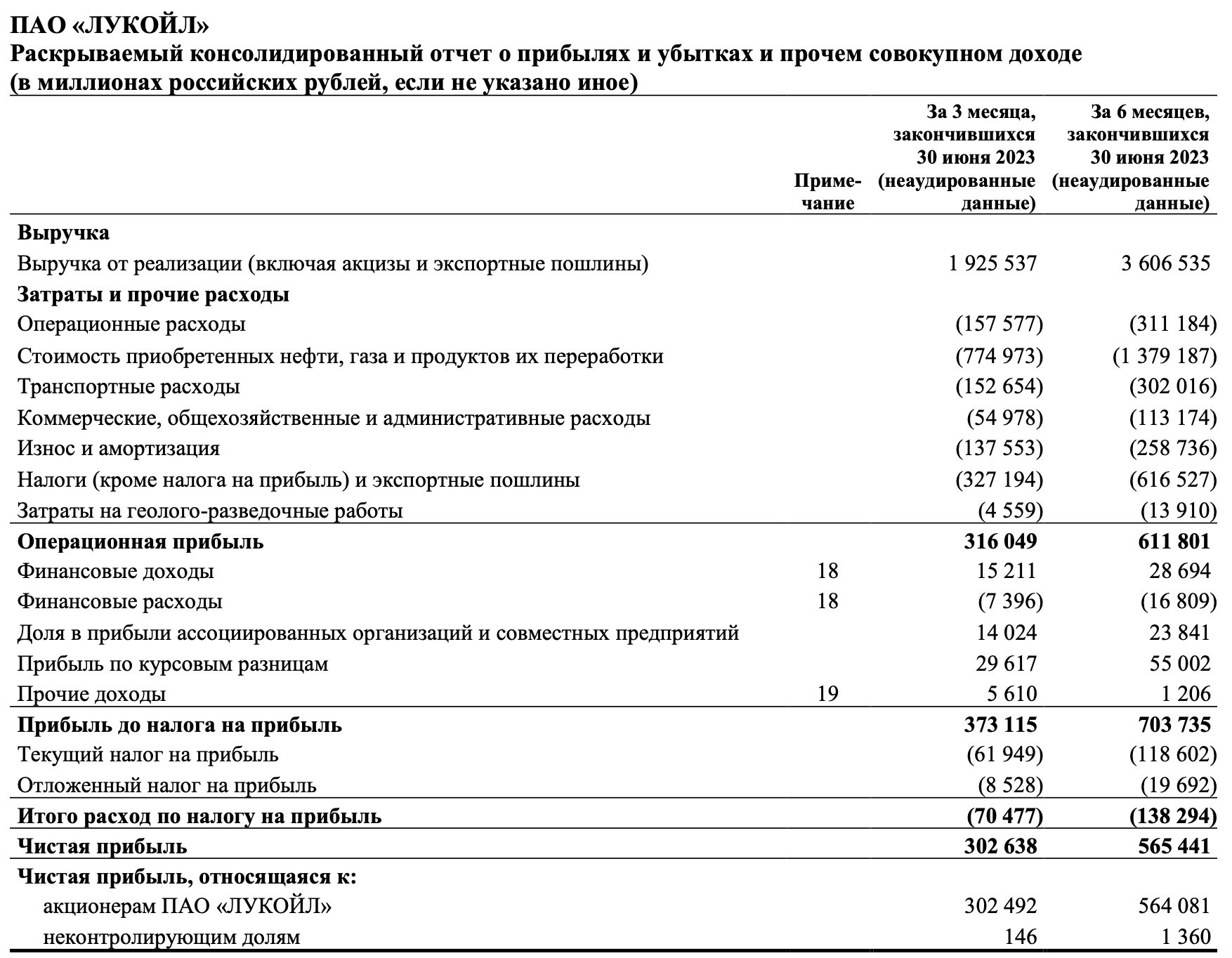

— Выручка: 3,6 трлн руб.

— EBITDA: 871 млрд руб.

— Чистая прибыль: 565,4 млрд руб.

— Свободный денежный поток: 394 млрд руб.

Данные для сравнения за I пол. 2022 г. Лукойл не предоставил. Тем не менее, если сравнивать показатель EBITDA, то он значительно превышает средние исторические значения. Если сравнивать чистую прибыль с I пол. 2021 г., рост составил более чем на 60%.

Из интересного и одновременного важного, на балансе компании появились рекордные 1 трлн руб. Таким образом, инвесторы могут рассчитывать на выкуп собственных акций у нерезидентов и выплату дивидендов.

Напомним, Лукойл на выкуп потратит где-то 550 млрд руб. и около 10% от итоговой суммы, потраченной на выкуп, должен направить в бюджет страны. В результате, у компании остаётся денежных средств в размере 415 млрд руб. или около 600 руб. на акцию до погашения.

Кроме этого, нужно понимать, что цены на нефть в рублях во II пол. 2023 г. выше, а дисконт на российскую нефть продолжает снижаться. Таким образом, следующее полугодие будет ещё сильнее.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. Geolog72 |Обзор результатов Газпрома за I пол. 2023 г. по МСФО. Будут ли дивиденды?

- 10 сентября 2023, 18:44

- |

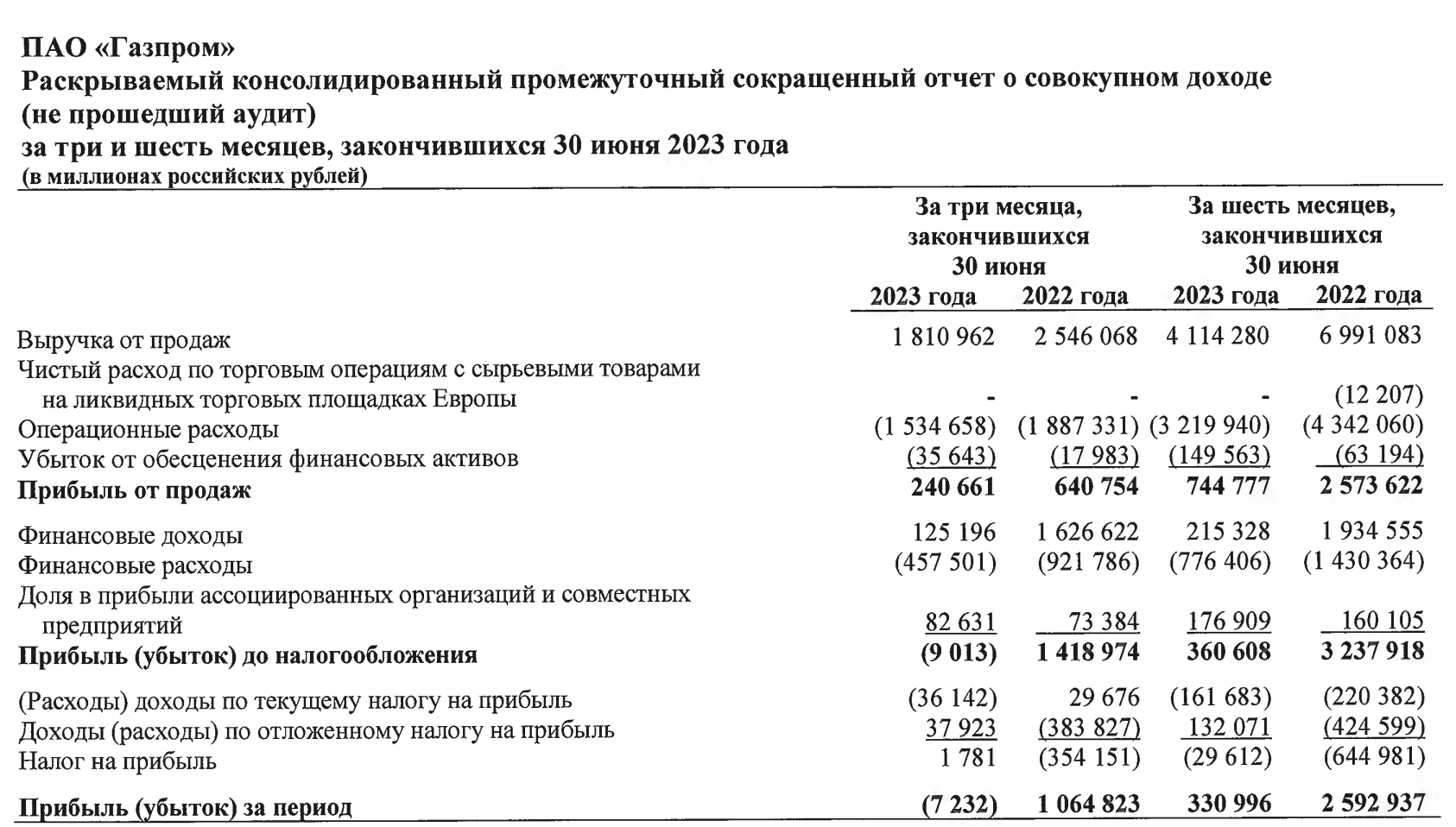

— Выручка: 4 110 млрд руб. (-41,15% г/г)

— Чистая прибыль: 296 млрд руб. (-88% г/г)

— Дивидендная база: 618 млрд руб.

Компания неожиданно отчиталась о финансовых результатах за I пол. 2023 г. Более того, результаты оказались лучше ожиданий. Выручка ожидаемо упала на фоне потери доли на европейском рынке и снижении цен на газ по сравнению с прошлым годом. Кроме этого, средний курс доллара в I пол. 2022 г. был выше.

В результате на падение чистой прибыли оказали изменение курсовых разниц по финансовым активам и обязательствам Группы, а также рост налоговой нагрузки.

Тем не менее Газпрому удалось получить чистую прибыль. Дивидендная база компании за I пол. 2023 г. составила 618 млрд руб. Таким образом, инвесторы могут получить промежуточные дивиденды в размере 13 руб. Потенциальная доходность составляет более 7%.

При этом, нет гарантий по выплате дивидендов. С одной стороны, государству нужны деньги, с другой стороны свободный денежный поток Газпрома ушёл в отрицательную зону.

( Читать дальше )

Блог им. Geolog72 |Инсайты трейдера №1: Закрытие пятницы

- 08 августа 2023, 12:42

- |

Приветствую трейдеры и инвесторы!

Если вы торгуете внутри дня или среднесрок, обращайте на закрытие пятницы.

Цена закрытия в пятницу – это критическая цена всей̆ недели, потому что это та цена, по которой люди соглашаются принять риск сохранения позиции в выходные. Тем более, когда покупают акции на фоне геополитической напряжённости.

Здесь, конечно, нужно обращать внимание на рынок, на котором вы торгуете. Потому что в России может произойти инцидент и открытие рынка в понедельник уже будет в противоположную сторону.

Если в пятницу рынок закрывается на новом максимуме или минимуме, то это движение, вероятно, продолжится в понедельник и рано утром во вторник. Также, можно обращать внимание на силу закрытия, как рынка в целом, так и акции в частности.

🗣Поэтому, если вы торгуете внутри дня или среднесрок, обращайте на закрытие пятницы. #Инсайты_трейдера #Знания

Если интересно, дайте знать) Поставьте реакции 👍🔥😄🤔

С уважением, Дмитрий Finrange! Основатель сервиса по анализу акций Finrange.

( Читать дальше )

Блог им. Geolog72 |Акции Совкомфлота +10% за 2 дня. Прогноз дивидендов

- 07 марта 2023, 19:10

- |

Сегодня котировки Совкомфлота вновь в лидерах роста. Акции компании выросли более чем на 2,5% после сообщения о заседании совета директоров.

Стало известно, что 16 марта 2023 г. пройдёт заседание совета директоров Совкомфлота, где должны рекомендовать дивиденды по итогам 2022 г.

Напомним, в конце января 2023 г. мы купили акции Совкомлфота с подписчиками Finrange Premium после неожиданной публикации финансовых результатов за 9 мес. 2022 г. по МСФО. Выручка компании за отчётный период составила $1385 млн по сравнению с аналогичным периодом прошлого года $1160 млн, а чистая прибыль увеличилась почти в 16 раз — до $321 млн. В связи с этим, есть высокая вероятность в выплате дивидендов за 2022 г. Компания полностью принадлежит государству, будут выкачивать деньги через дивиденды.

Дивидендная политика компании предполагает направление на выплату 25% чистой прибыли по МСФО, но, учитывая, что это госкомпания, Совкомфлот может направить и 50% чистой прибыли. Более того, менеджмент компании уже не раз говорил о выплате дивидендов в размере 50% от чистой прибыли.

( Читать дальше )

Блог им. Geolog72 |Итоги недели на рынке акций РФ: +29 793,8 руб.

- 05 марта 2023, 18:16

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами:

11 июля 2022 г. - 800 000 руб.

5 марта 2023 г. - 1 163 468,25 руб.

Доходность портфеля: +45,43%

Индекс Московской биржи: +2,23%

Российский фондовый рынок продолжает положительную динамику. Поддержку по-прежнему оказывает слабый рубль и относительно стабильные цены на сырьевые товары.

Индекс МосБиржи пробил уровень сопротивления в районе 2255 пунктов и уверенно закрепился над ним. Напомним, мы писали, что тогда индекс пойдёт на 2400. Соответственно, российские акции могут сделать ещё +5-10%. Более того, сейчас на рынке хватает акций, которые могут вырасти, как с технической точки зрения, так и с фундаментальной.

На неделе мы наблюдали незначительные распродажи на фоне новостей об атаке террористов. В связи с этим, мы решили перестраховаться и перетащили стопы в безубыток по всем нашим позициям.

В результате, наш портфель Finrange NEW за неделю вырос на ещё 2,62%, против роста индекса МосБиржи 2,91%.

( Читать дальше )

Блог им. Geolog72 |Почему растут акции Распадской? Драйверы и риски

- 01 марта 2023, 20:24

- |

Котировки угольщика с начала недели выросли более чем на 7%. Во многом, котировки Распадской растут вместе с рынком, но есть и фундаментальные причины.

Акции угольщиков растут на фоне новостей об увеличения поставок российского угля в Китай. Мечел и Распадская практически не производят энергетический уголь. Компании зарабатывают на продаже металлургического угля, экспортируя большую его часть в Азию по довольно высоким ценам.

За первые 40 дней текущего года в Китай через железнодорожный пункт пропуска Забайкальск-Маньчжурия экспортировали свыше 438 тыс. тонн угля, что на 214% больше, чем за тот же период в начале 2022 г. Кроме этого, Мечелу и Распадской оказывает поддержку слабый рубль.

Тем не менее, есть риски. Угольщики могут попасть под дополнительные изъятия со стороны государства. Власти и бизнес обсуждают взнос в бюджет в размере 5% от суммы превышения прибыли 2021-22 гг. над 2018-19 гг. На фоне высоких цен на уголь, российские компании получили сверхприбыль. У Распадской только за 2021 г. чистая прибыль превышает суммарную за 2018-19 гг.

( Читать дальше )

Блог им. Geolog72 |Итоги недели на рынке акций РФ: +3200 руб.

- 26 февраля 2023, 18:03

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами:

11 июля 2022 г. - 800 000 руб.

24 февраля 2023 г. - 1 133 674,45 руб.

Доходность портфеля: +41,7%

Индекс Московской биржи: -0,65%

Российский фондовый рынок по итогам недели показал положительную динамику. Рост котировок, который начался за день до выступления президента, после его речи, ускорился. Всем стало понятно, что новой волны мобилизации не будет, шагов по интеграции еще каких-либо территорий не объявлено.

Таким образом, отсутствие новых негативных новостей, рынком воспринимается, как позитив. В очередной раз, инсайдеры, которые были знакомы с приблизительной речью Путина, покупали акции перед выступлением.

Мы вовремя закрыли шорты, заработав на снижении российского фондового рынка в ожидании выступления президента РФ. Позже, дождавшись окончания выступления, перевернулись, откупив акции. В результате, наш

( Читать дальше )

Блог им. Geolog72 |Итоги недели на рынке акций РФ: +9532 руб.

- 22 января 2023, 10:22

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами:

11 июля 2022 г. - 800 000 руб.

22 января 2023 г. - 1 110 343,55 руб.

Доходность портфеля: +38,8%

Индекс Московской биржи: -2,51%

Российский фондовый рынок подошёл к локальным максимумам. От текущих значений может начаться коррекция в связи с отсутствием дальнейших драйверов роста. Сбер отчитался, а большая часть промежуточных дивидендов поступила на брокерские счета. Кто хотел, уже реинвестировали обратно в рынок.

Дальше рост скорее всего будет на публикации годовых отчётов по МСФО лучше ожиданий, особенно по тем компаниям, которые так и не раскрыли цифры. А также, на рекомендациях дивидендов за 2022 г. и I кв. 2023 г. Это будет через 2-4 месяца. Соответственно, акции, как и рынок в целом могут находиться в боковике следующий месяц.

Индекс МосБиржи не смог преодолеть уровень сопротивления, а затем пробил локальный восходящий тренд. Есть вероятность, что индекс снизиться в среднем на 5% – до 2050-2100 пунктов. Соответственно, акции могут упасть на 5-10%. Поэтому мы на неделе ликвидировали все длинные позиции по российским бумагам и открыли короткие.

( Читать дальше )

Блог им. Geolog72 |Итоги недели на рынке акций РФ: +13 265 руб.

- 03 декабря 2022, 18:13

- |

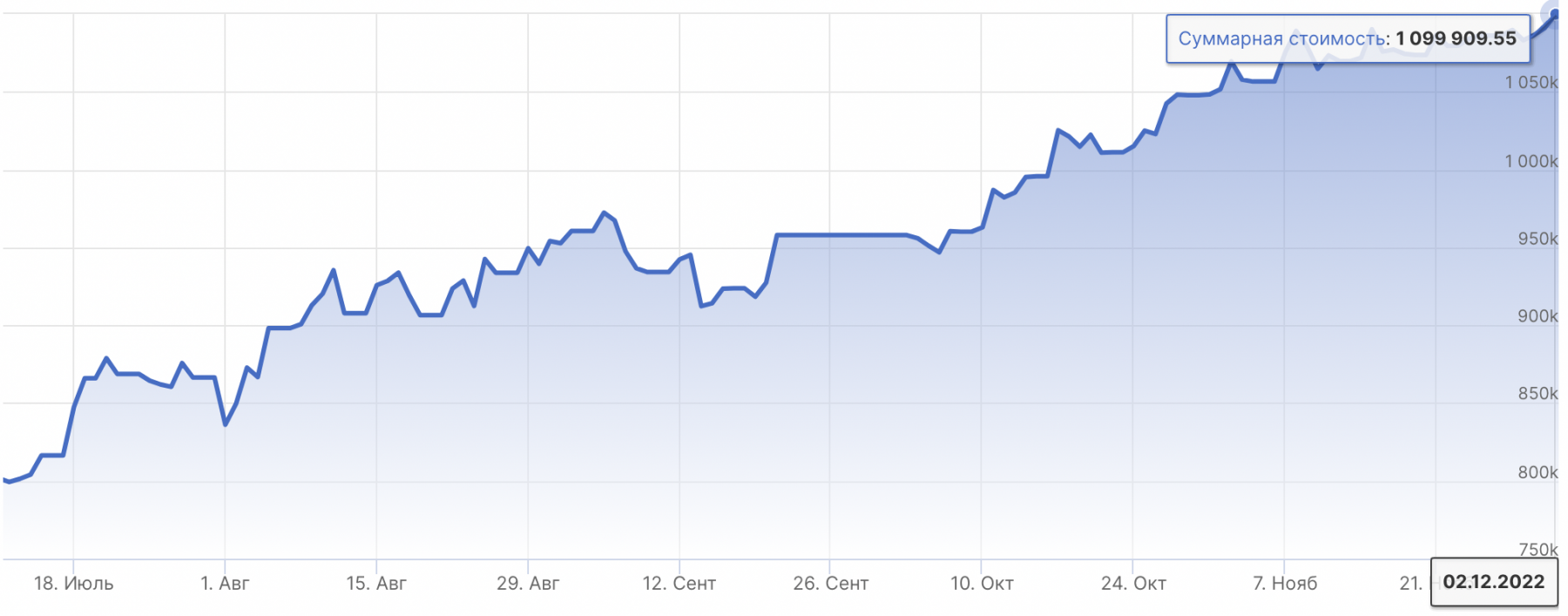

В конце каждой недели мы подводим промежуточные итоги и делимся результатами:

11 июля 2022 г. - 800 000 руб.

2 декабря 2022 г. - 1 099 539,55 руб.

Доходность портфеля: +37,5%

Индекс Московской биржи: -1,89%

Глобально российский фондовый рынок находится в нисходящем тренде, локально – сейчас мы наблюдаем попытки выхода из боковика вниз. По многим акциям на этой неделе цены оттолкнулись от уровней сопротивления и вышли из зоны консолидации.

После сильных данных по рынку труда в США доллар начал укрепляться в ожидании дальнейшего повышения процентных ставок. В итоге сырьевые товары, номинированные в долларах, пошли вниз, что в свою очередь оказало дополнительное давление на российский рынок.

В результате, индекс Московской биржи за неделю снизился на -0,67%. Тем временем, наш портфель Finrange NEW за неделю прибавил

( Читать дальше )

Блог им. Geolog72 |📈Новая биржевая стратегия в Finrange. Почему мы поменяли стиль торговли?

- 25 июля 2022, 18:06

- |

В связи с невозможностью просчитывать и оценивать российские компании на горизонте более одного квартала из-за геополитических факторов и отсутствия корпоративной этики, мы приняли сменить прежнюю стратегию, которая позволяла нам зарабатывать деньги долгие годы.

Проанализировав события на российском фондовом рынке за последние несколько месяцев, мы пришли к следующим выводам:

1. Из-за постоянных новых санкций и ограничений невозможно прогнозировать дальше, чем один квартал;

2. Государство может изъять в любой момент денежные средства из компаний и целых отраслей для пополнения бюджета, что в свою очередь приведёт к резкой переоценке акций, отмене дивидендов, падению чистой прибыли и другим рискам, которые оказывают влияние на динамику акций;

3. Инсайдеры и манипуляторы в отсутствие нерезидентов имеют всё больший вес на российском рынке. Более информированные люди покупают и продают раньше розничных инвесторов. Используя технический анализ, можно выявлять их. Проанализировав акции Газпрома и ТГК-1 – видно, когда люди набирали и когда кто-то сбрасывал акции перед корпоративным событием! Из новых примеров, посмотрите, как перед объявлением дивидендов против рынка росли акции Банка Санкт-Петербург или котировки Детского мира перед операционными результатами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс