Блог им. Geolog72 |Технический взгляд на акции Лукойла. Пойдём выше?

- 09 января 2024, 17:04

- |

Акции Лукойла пробили уровень сопротивления на повышенном объёме в районе 6832 пунктов. Котировки растут против рынка. Такое движение скорее всего связано с ребалансировкой фондов после праздничных дней. К тому же, поддержку акциям оказывает отскок нефтяных котировок после вчерашнего падения.

Если рассматривать сделку, как спекулятивную, наблюдаю пробой, затем ретест уровня. Есть вероятность роста акций Лукойла до 7000 руб. Соотношение риск к прибыли 1 к 6,5. Тем не менее, повторюсь, я бы не торопился с открытием длинных позиций, пока мы не пройдём по индексу МосБиржи ключевой уровень – 3160 пунктов.

С подписчиками Finrange Premium, мы покупали акции Лукойла уже давно в среднесрочный портфель. Текущая доходность позиции почти 20% с учётом дивидендов. Также, мы в декабре открывали спекулятивную сделку в другом портфеле.

С уважением, Дмитрий Баженов! Основатель сервиса по анализу акций Finrange.

Больше об инвестициях и трейдинге вы найдете в моём телеграм-канале.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Блог им. Geolog72 |Стратегии российских инвестдомов на 2024 г. Что ждут аналитики?

- 08 января 2024, 19:07

- |

Прочитал бегло на праздниках стратегии от наших инвесткомпаний. Решил немного поделиться мыслями.

Большинство аналитиков, в том числе и я, ожидают роста российского фондового рынка в 2024 г. на фоне снижения ключевой ставки ЦБ РФ. Цели по индексу 3500-4000 пунктов.

Оценка российского рынка по коэффициенту P/E на следующие 12 месяцев повысилась. Тем не менее, текущее значение P/E=4,5х при среднем значении за 10 лет 6,2х. Поэтому, фундаментально, потенциал роста имеется.

Ожидают, что приток частных инвесторов на фондовый рынок продолжится. На долю частных инвесторов, по данным МосБиржи, приходится более 80% объема торгов в акциях, 32% в облигациях, 70% объемов на срочном рынке. Если будут снижать ставку агрессивно, что мало вероятно, то приток денег ускорится. С депозитов понесут обратно на фондовый рынок. Это будет способствовать поддержке фондового рынка.

Ждут навес со стороны продавцов после редомициляции, которые покупали российские бумаги вне России. Они начнут фиксировать прибыль здесь. В моменте, это окажет давление на рынок. В частности на те бумаги, которые будут переезжать. Но, полученная прибыль будет идти в другие акции.

( Читать дальше )

Блог им. Geolog72 |Что посмотреть на праздниках?

- 04 января 2024, 13:49

- |

Приветствую трейдеры и инвесторы! На улице мороз, на рынке нет ликвидности. Поэтому предлагаю посмотреть ТОП-3 фильма, после которых я решил стать финансистом.

1. Игра на понижение

Фильм основанный на реальных событиях, представляет собой последовательное изложение событий конца мая — начала октября 2008 года, происходящих в финансовом секторе США и послуживших началом мирового финансового кризиса. Сюжет сосредоточен вокруг действий министра финансов США Генри Полсона, который пытается сдержать разворачивающуюся катастрофу. Подробнее смотрите в обзоре.

2. Уолл Стрит: Деньги не спят

Фильм «Уолл Стрит: Деньги не спят» рассказывает о начале финансового кризиса и крахе, к которому привела излишняя самонадеянность. Это продолжение «Уолл Стрит» (1987) — истории трейдеров Гордона Гекко и Бада Фокс. Идея снять продолжение кино пришло в 2007, однако случившийся позднее финансовый кризис заставил пересмотреть сценарий и само отношение ко всему происходящему на Wall Street. Подробнее смотрите в обзоре.

( Читать дальше )

Блог им. Geolog72 |Итоги на рынке РФ 2023 года в цифрах

- 04 января 2024, 11:19

- |

1️⃣Спекулятивный портфель

Доходность: 89,39%

Суммарная доходность сделок: 263%

Максимальная доходность сделки: +28,18%

Самая убыточная закрытая сделка: -4,38%

Средняя доходность сделки: +2,6%

Количество сделок: 88

Прибыльных: 54 (61%)

Убыточных: 34 (39%)

2️⃣Среднесрочный портфель

— Доходность: +60,42%

— Суммарная доходность сделок: +617%

— Максимальная доходность сделки: +35,48%

— Самая убыточная закрытая сделка: -4,53%

— Средняя доходность сделки: +11%

— Количество сделок: 41

— Прибыльных: 39 (95%)

— Убыточных: 3 (5%)

Если бы не коррекция в последние дни по «префам» Сургутнефтегаза, то результаты были бы ещё лучше.

Мы продолжаем откровенно делиться результатами и рассказывать честно о наших успехах и неудачах в Finrange Premium.

Больше об инвестициях и трейдинге вы найдете в нашем телеграм-канале.

Блог им. Geolog72 |Финансовые результаты Сургутнефтегаза за 9 мес. 2023 г. Прогноз дивидендов

- 26 декабря 2023, 11:30

- |

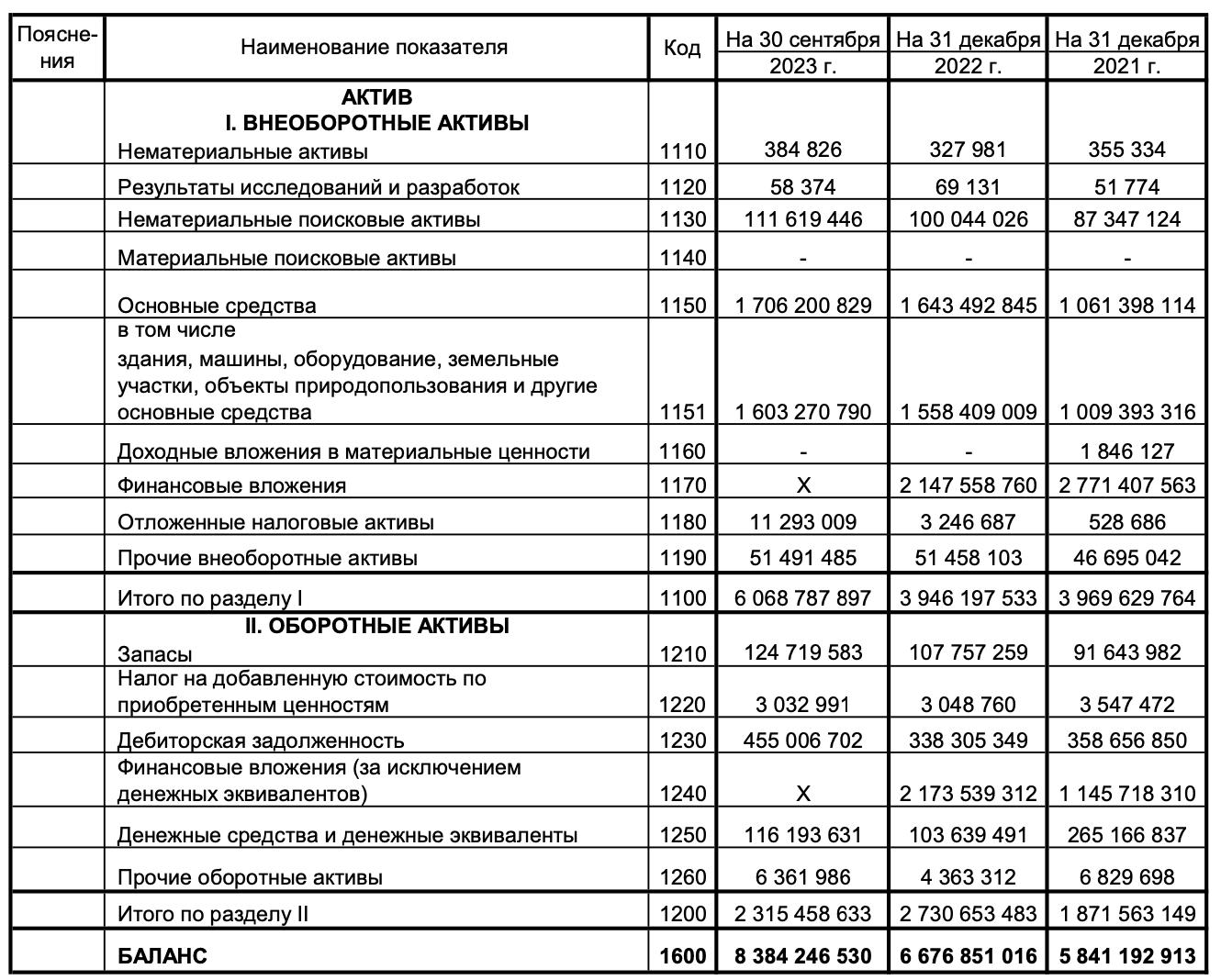

Сургутнефтегаз наконец-то опубликовал финансовые результаты за 9 мес. 2023 г. по РСБУ. Выручка компании составила 1582 млрд руб., чистая прибыль за январь-сентябрь достигла 1,435 трлн руб.

Размер «многомиллиардной кубышки» скрыт, но не хитрым способом можно посчитать на основе внеоборотных и оборотных активов. Мы это уже делали в прошлом обзоре. В результате, кубышка выросла примерно за III кв. 2023 г. на 500 млрд руб. – до 5,8 трлн руб.

( Читать дальше )

Блог им. Geolog72 |Результаты наших портфелей на рынке РФ за 18-22 декабря 2023 г.

- 24 декабря 2023, 19:53

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 2 082 096,19 руб.

- Результат за неделю +72 166,34 руб.

- Доходность портфеля: +160,26%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сантимента с минимальным соотношением риск к прибыли 1 к 3. Одновременно может быть открыто до 4-х позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

Среднесрочный портфель с 17 августа 2016 г.:

- Текущая сумма: 10 104 782,67 руб.

- Результат за неделю +231 327,63 руб.

- Доходность портфеля: +910,47%

( Читать дальше )

Блог им. Geolog72 |Как долго будет расти российский рынок? Будет ли новогоднее ралли?

- 19 декабря 2023, 22:38

- |

В пятницу, я писал, почему рынок развернулся. Сейчас хочу сказать пару слов, как долго мы можем расти. Все крупные IPO закончились, после размещения Мосгорломбарда, которое запланировано на этой неделе, новых IPO в ближайшее время – нет! Это значит, денежные средства, которые направлялись ранее на IPO (блокировались под размещения), пойдут в рынок.

В конце декабря 2023 г. – января 2024 г. ожидаю приток промежуточных дивидендов. По моим оценкам, с учётом заблокированных акций у нерезидентов на free-float придёт где-то 250 млрд руб. Часть денег будет обратно реинвестирована в рынок. Допустим 100 млрд руб.

По данным Банка России, в мае-октябре этого года физики купили акций на 100 млрд руб. – это столько же, сколько может прийти за январь 2024 г. Таким образом, мы увидим приток новой ликвидности в рынок, которая окажет поддержку акциям. Также, понимая это, некоторые участники могут покупать акции на опережение, тем самым оказывая положительное влияние на рынок.

( Читать дальше )

Блог им. Geolog72 |Цитаты Мартина Шварца, который сделал публично 781% годовых на теханализе

- 17 декабря 2023, 14:45

- |

1. «В трейдинге ключевым моментом является не столько ваш вход в рынок, сколько ваш выход. Умение определить, когда закрыть позицию, может быть решающим фактором»;

2. «Успешные трейдеры не обязательно всегда правы. Они умеют быстро и гибко реагировать на изменения рынка и извлекать уроки из своих ошибок»;

3. «Риск — необходимая часть трейдинга. Но ключевым моментом является эффективное управление рисками, чтобы сохранить свой капитал в долгосрочной перспективе»;

4. «Для успешного трейдинга важна не только аналитика, но и психология. Контроль над эмоциями и умение оставаться спокойным в сложных ситуациях — залог долгосрочного успеха»;

5. «В мире быстрых денег требуются быстрые решения. Будьте на шаг впереди»;

6. «Трейдинг — это искусство находить баланс между анализом рисков и интуицией».

👉Подробнее о биографии Мартина Шварца написали в нашем Finrange журнале.

Больше об инвестициях и трейдинге вы найдете в нашем телеграм-канале.

( Читать дальше )

Блог им. Geolog72 |Финансовые результаты Сбербанка за 11 мес. 2023 г. по РСБУ. Когда откупать акции?

- 12 декабря 2023, 20:34

- |

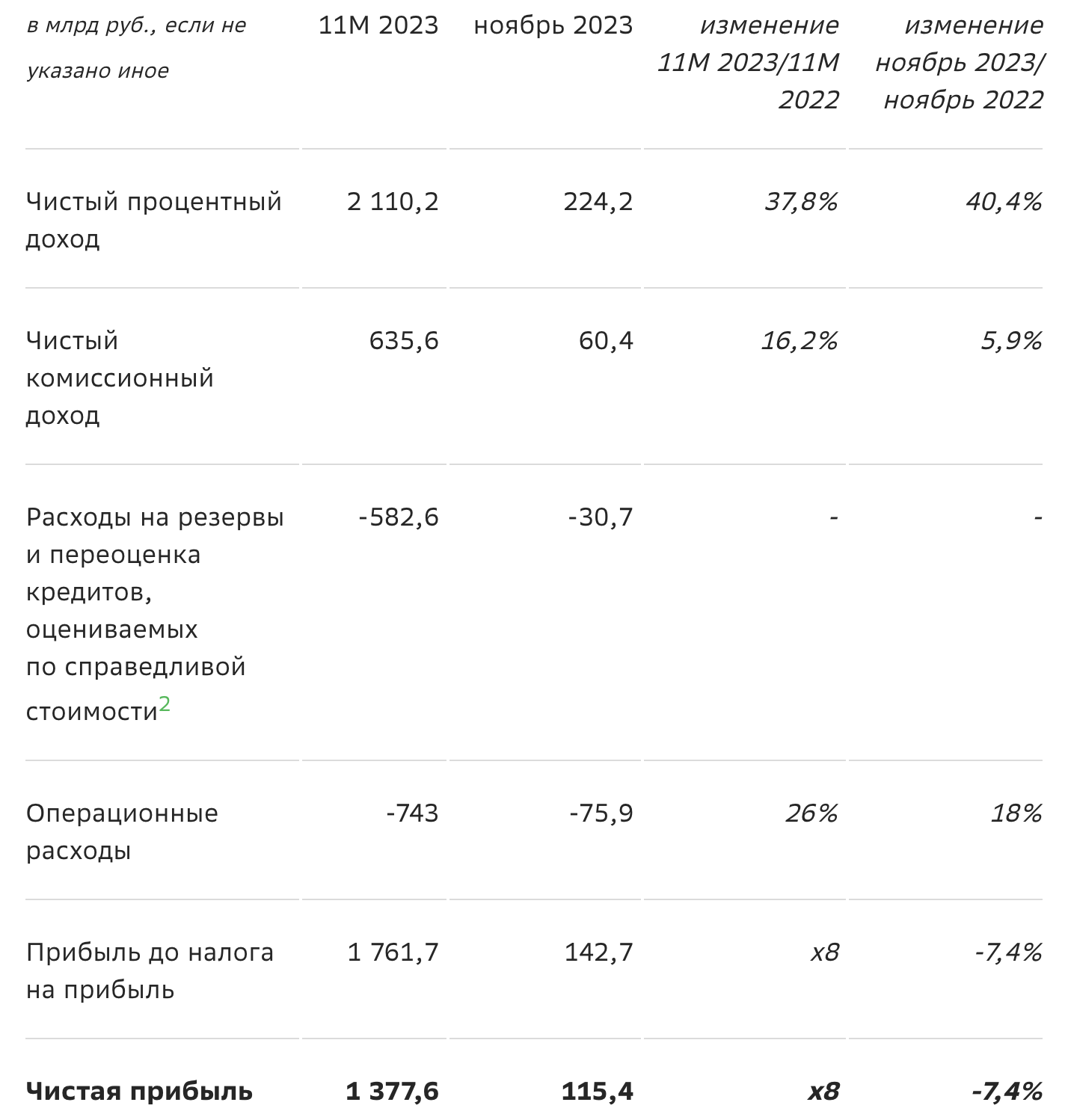

Сбер отчитался о финансовых результатах за 11 мес. 2023 г. по РСБУ. Банк продолжает демонстрировать рост финансовых показателей.

— Чистый процентный доход: 2 110,2 млрд руб. (+40,4% г/г)

— Чистый комиссионный доход: 635,6 млрд руб. (+16,2% г/г)

— Чистая прибыль: 1 377,6 млрд руб. (+ х8 г/г)

Увеличение доходов Сбера год к году обусловлено ростом бизнеса в текущем году, а также эффектом низкой базы прошлого года. При этом, в ноябре чистый процентный доход вырос почти на 40,4% по сравнению с ноябрём 2022 г. и составил 224,2 млрд руб.

Расходы на резервы и переоценка кредитов, оцениваемых по справедливой стоимости, за январь-ноябрь составили 582,6 млрд руб. В ноябре в связи с прогнозируемым замедлением выдач ипотечных кредитов на фоне роста процентных ставок Сбер создал резервов по кредитам на финансирование жилищного строительства в размере 43 млрд руб.

В результате, чистая прибыль за ноябрь 2023 г. снизилась на 7,4% – до 115,4 млрд руб. Чистая прибыль Сбера за 11 мес. 2023 г. составила 1 378 млрд руб. при ROE в 25%. Таким образом, банк уже заработал на дивиденды 32 руб. на акцию.

( Читать дальше )

Блог им. Geolog72 |Финансовые результаты Роснефти за III кв. 2023 г. Прогноз дивидендов

- 30 ноября 2023, 17:33

- |

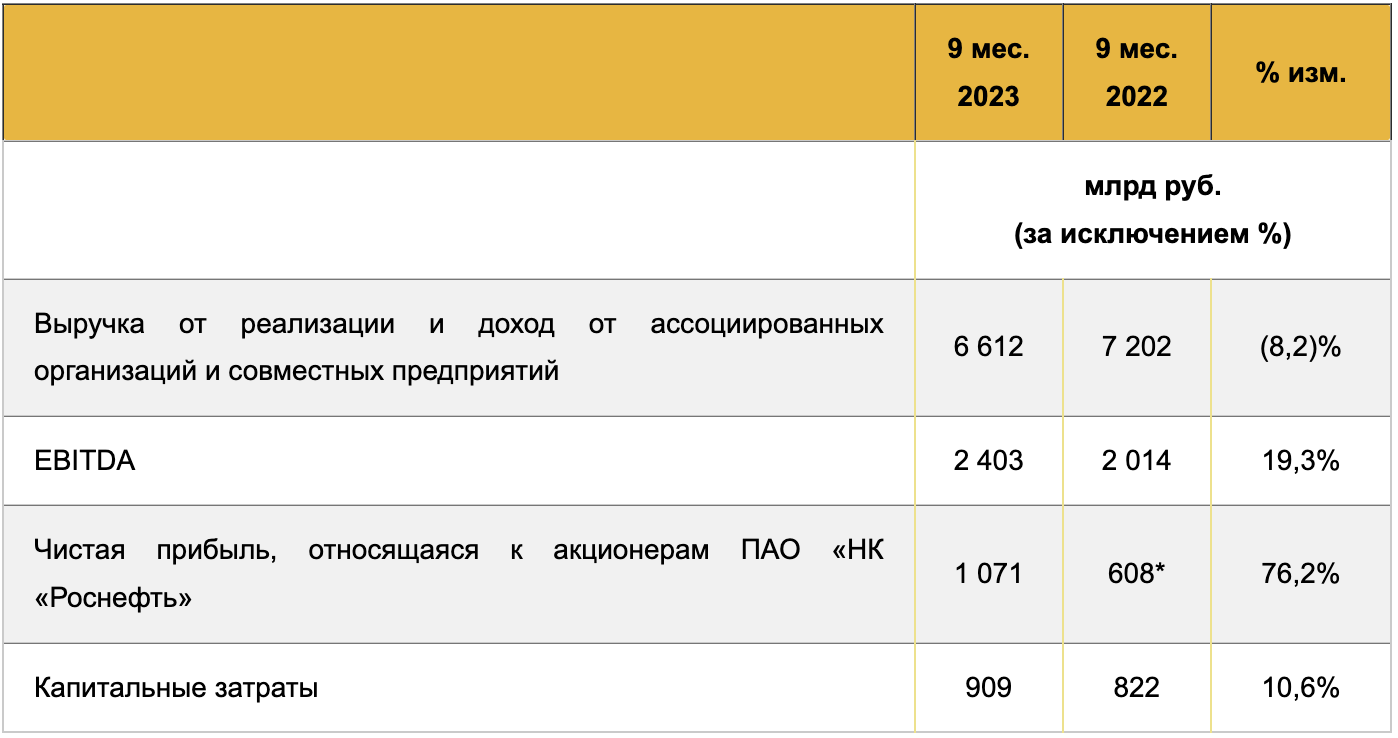

— Выручка: 2732 млрд руб. (+34% г/г)

— EBITDA: 1002 млрд руб. (+86% г/г)

— Чистая прибыль: 467 млрд руб. (рост в 2,6 раз г/г)

Компания опубликовала ожидаемо сильные финансовые результаты на фоне на фоне высоких цен на нефть и девальвации рубля в июле-сентябре 2023 г. Повышение эффективности и контроль над расходами, включая снижение общехозяйственных и административных затрат и сохранение лидирующих позиций по удельным расходам на добычу, привели к росту EBITDA.

Рекордные показатели были бы куда выше, если бы не высокая ключевая ставка ЦБ РФ. Она оказала влияние на финансовые показатели за 9 мес. 2023 г., процентные расходы выросли на 15%, а отложенный эффект решений ЦБ РФ по ключевой ставке увеличит его в предстоящие периоды.

Поэтому IV кв. 2023 г. будет не такими высокими, как в отчётном периоде. От части, эффект от роста ставки нивелирует топливный демпфер, который восстановили в полном размере. Напомним, с 1 сентября было снижение коэффициента демпфера в 2 раза.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс