Блог им. Geolog72 |Какой риск в себе несёт торговля акциями предстоящих корпсобытий в России?

- 15 апреля 2025, 11:14

- |

Главная проблема в том, что вы можете так и не дождаться самого события или его результатов.

Пока вы держите позицию, например, как я, в ожидании решения совета директоров по дивидендам АЛРОСА. Высокая волатильность и зависимость от внешних факторов, может заставить вас выйти с рынка до того, как вы узнаете результат. Может сработать стоп или психологически вы не сможете терпеть бумажный убыток, когда цена пойдёт против вас.

Согласно Федеральному закону № 208-ФЗ «Об акционерных обществах», компания обязана раскрывать информацию о решениях совета директоров, в том числе о рекомендации по дивидендам, в строгие сроки.

Решение о рекомендациях по дивидендам подлежит раскрытию, как существенный факт. Согласно Положению Банка России № 714-П от 27.12.2019 (ранее № 454-П), информация о решениях совета директоров должна быть раскрыта не позднее чем через 1 рабочий день после даты принятия решения.

Таким образом, АЛРОСА обязана раскрыть информацию о дивидендах сегодня – не позднее 15 апреля. Более того, есть риск, что результат вы так и не узнаете.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Geolog72 |Шорт АЛРОСА, стоп и снова шорт. Волатильность – это неизбежная часть трейдинга

- 14 апреля 2025, 15:53

- |

В трейдинге нет 100% рабочих сценариев. Вы можете проработать сделку с фундаментальной и технической точки зрения, выставить стоп-лосс за предыдущий максимум/минимум или на основе волатильности, рассчитанный по ATR. Но всегда остаётся риск, что ваш стоп будет сбит, особенно на таком «ликвидном» рынке, как наш.

Именно это и произошло сегодня со мной. С утра открыл в спекулятивном портфеле короткую позицию в акциях АЛРОСА в ожидании объявлении результатов по дивидендам после заседания совета директоров. Днём меня вынесли по стопу на фоне импульса в акциях Сбера, когда дёрнули весь рынок. Пришлось переоткрывать шорт, но уже с другими параметрами.

Я не жду дивиденды, так как у компании по итогам 2024 г. отрицательный свободный денежный поток. Более того, ранее генеральный директор АЛРОСА Павел Маринычев заявил, что «львиная доля» дивидендов за 2024 г. уже выплачена, но окончательное решение будет зависеть как от результатов продаж алмазов в этом году, так и от потребности бюджетов РФ и Якутии (здесь вижу риск, но готов на него пойти).

( Читать дальше )

Блог им. Geolog72 |Путь трейдера. День 33: МосБиржа тормозит торги, заседание ЦБ

- 14 февраля 2025, 10:24

- |

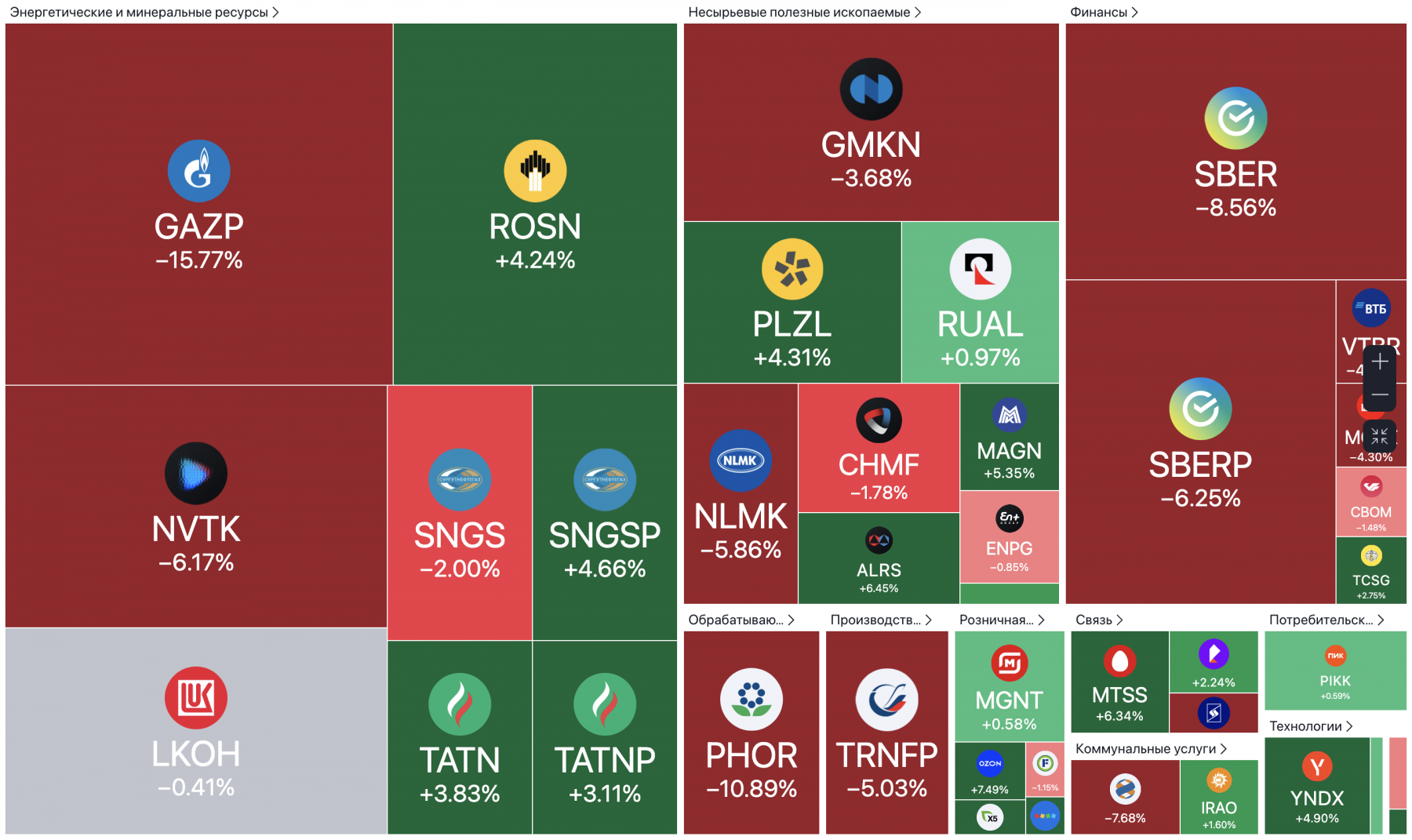

После бурной среды рынок замедлился, но волатильность остается высокой. Попытки продолжения роста не увенчались успехом, и индекс показал разнонаправленные движения. В таких условиях важно управлять рисками, поэтому я закрыл позиции по АЛРОСА, зафиксировав +85 473 руб., и подготовился к заседанию ЦБ без открытых сделок.

Рынок в моменте

На российском рынке акций после пампинга Трампом сохраняется высокая волатильность. Вчера уже не было таких больших объёмов, как в среду вечером. Были попытки продолжения роста, но не смогли развить. В итоге акции показали разнонаправленные движения.

Вчера на этих движениях зафиксировал 1/2 позиции в акциях АЛРОСА по 62,92 руб. Риск/прибыль = 1/6,84, в деньгах заработал +54 302,33 руб. Сегодня утром решил закрыть остальную часть по 61,96 руб. Буду готовиться к заседанию ЦБ без позиций с чистым разумом. Суммарно на сделке сделал +85 473,5 руб.

После сумасшедшей среды, МосБиржа решила приостановить вечерние торги с 20:40 мск после обнаружения проблем с трансляцией данных. На утренней сессии сразу же были прострелы вниз на несколько процентов, как говорят трейдеры: «Сняли ликвидность». Биржа, а вы уверены, что стоит запускать торги в выходные дни?

( Читать дальше )

Блог им. Geolog72 |Путь трейдера. День 32: сумасшедший день

- 13 февраля 2025, 14:40

- |

Рынок ведет себя неадекватно — утром рост, днем падение, вечером отскок. Инсайдеры, инфляция, заявления политиков — все смешалось в один день.

Сделки

– Новатэк: вчера с утра зафиксировал прибыль, закрыв остальные 2/4 позиции по 1994,4 руб. Риск/прибыль = 1/6,84, в деньгах заработал +136 764,71 руб. Суммарно на сделке сделал +179 338,24 руб.

– Лукойл: ранее акции пробили уровень сопротивления около 7210 руб. на повышенном объёме. Держал длинную позицию с целью 7400 руб., но после того, как начали лить акции в обед, решил закрыть по 7250,50 руб. Заработал +13 333,33 руб.

( Читать дальше )

Блог им. Geolog72 |Обзор финансовых результатов АЛРОСА за 2023 г. Будут ли дивиденды?

- 29 февраля 2024, 22:03

- |

Компания вчера опубликовала финансовые результаты за 2023 г. по МСФО. Разбираемся в отчёте и перспективах дивидендах.

Что с финансовыми результатами?

Выручка компании за год увеличилась почти на 9% и составила 326,5 млрд руб. на фоне снижения цен на алмазы и приостановки продаж в Индию на 2 месяца. В результате чего, у АЛРОСы образовались избыточные запасы алмазов.

Чистая прибыль сократилась на 15,2% по сравнению с 2022 г. – до 85,2 млрд руб. Падение прибыли обусловлено уменьшением прочих доходов на 32,5 млрд руб., а также снижением доходов от курсовых разниц и обязательной продажи валюты на 26,6 млрд руб.

На фоне роста капитальных затрат на 56%, свободный денежный поток составил 2 млрд руб. против 47,5 млрд руб. годом ранее. За II пол. 2023 г. и вовсе ушел в отрицательную зону.

Сколько дивидендов получит инвестор?

Исходя из дивполитики компании, АЛРОСА может направить дивиденды за II пол. 2023 г. в размере 2,1 руб. на акцию. Тем не мене, компания уже выплатила 3,77 руб. за I пол. 2023 г. – это 27,2 млрд руб.

( Читать дальше )

Блог им. Geolog72 |Как отразится война в Израиле на российском рынке?

- 08 октября 2023, 20:36

- |

В Израиле официально объявлена война. Такое решение принял кабинет безопасности Израиля путем голосования. О решении было объявлено 8 октября канцелярией премьер-министра страны Биньямина Нетаньяху.

Чтобы понять, как война в Израиле отразиться на нашем рынке, нужно смотреть на экспортируемые и импортируемые товары в стране.

Мы бы выделили следующие экспортируемые товары по данным за 2022 г., которые могут оказать прямо или косвенно влияние на российские компании:

— 14,7% (10,8 млрд долл.): Алмазы обработанные или необработанные, но неоправленные или незакрепленные;

— 4,38% (3,22 млрд долл.): Готовые связующие вещества для производства литейных форм или литейных стержней; продукты и препараты химические, химической или смежных отраслей промышленности (включая препараты, состоящие из смесей природных продуктов), в другом месте не поименованные;

— 3,46% (2,55 млрд долл.): Удобрения минеральные или химические, содержащие два или три питательных элемента азот, фосфор и калий; удобрения прочие; товары данной группы в таблетках или аналогичных формах или в упаковках.

( Читать дальше )

Блог им. Geolog72 |Обзор финаносвых результатов АЛРОСА за I пол. 2023 г. Покупать ли акции?

- 14 августа 2023, 16:01

- |

АЛРОСА опубликовала финансовые результаты за I пол. 2023 г. Компания наконец-то раскрыла финотчётность. Выручка за отчётный период осталась без изменений по сравнению с I пол. 2022 г. – 188,2 млрд руб. С учетом субсидий выручка составила 190,1 млрд руб., прибавив 0,1% год к году.

Чистая прибыль за январь-июнь за 2023 г. упала почти на 35% – до 55,57 млрд руб. за счёт роста себестоимости продаж. Также, влияние на прибыль оказало снижение финансовых доходов по сравнению с аналогичным периодом прошлого года и временное повышение НДПИ в I кв. 2023-г.

Свободный денежный поток остался положительным, на уровне 19,6 млрд руб. Тем не менее, он ниже на 35,3%. По нашим оценкам, дивиденд на акцию АЛРОСА за I пол. 2023 г. может составить около 2,66 руб. Дивидоходность оценивается около 3%, что в свою очередь мало на фоне предстоящего роста процентных ставок.

Результаты оказались лучше ожиданий несмотря на снижение показателей год к году. Более того, сам факт раскрытия отчётности – уже позитив, но акции упали на фиксации прибыли по факту выхода отчёта, а также более низких дивидендов, чем некоторые ожидали.

( Читать дальше )

Блог им. Geolog72 |Самое важное за неделю? - Лукойл, Роснефть, Сбер, АЛРОСА и другие

- 11 декабря 2022, 18:21

- |

Каждую неделю мы публикуем комментарии по важным новостям, которые оказывают влияние на динамику акций.

Дивиденды Лукойла. Акционеры компании утвердили суммарные дивиденды за 2021 г. и 9 мес. 2022 г. в размере 793 руб. Дивидендная доходность составляет 17,3%. Дата закрытия реестра для получения дивидендов назначена на 21 декабря 2022 г.

Котировки Лукойла на утверждение дивидендов не отреагировали. Акции остаются под давлением из-за ситуации с итальянской НПЗ, а также из-за снижения цен нефть. Считаем целесообразным фиксировать прибыль в акциях перед дивидендной отсечкой. Дивидендный гэп будет закрыт не скоро. Подробную информацию по дивидендам смотрите здесь. #LKOH

Финансовые результаты Роснефти за 9 мес. 2022 г. Выручка увеличилась на 15,7% по сравнению с 9 мес. 2022 г. – до 7,2 трлн руб. Увеличение доходов связано с положительной динамикой цен на нефть и сильными операционными результатами Роснефти. Чистая прибыль по МСФО снизилась на 15,1% и составила 591 млрд руб.

( Читать дальше )

Блог им. Geolog72 |АЛРОСА - больше налогов меньше дивидендов

- 10 декабря 2022, 18:15

- |

Вчера стало известно, что Минфин РФ планирует в I кв. 2023 г. получить с АЛРОСА дополнительные 19 млрд руб. в виде НДПИ. На фоне этого котировки алмазодобывающей компании упали на 5%, тем самым акции дошли до наших целевых ориентиров.

Рост налоговой нагрузки АЛРОСА может привести к снижению или отмены дивидендов, по аналогии с Газпромом. В последний раз компания выплачивала дивиденды по итогам I пол. 2021 г. Теперь появился высокий риск, что компания не выплатит дивиденды за 2022 г.

Напомню, Минфин РФ включил в проект бюджета на 2023-2025 гг. предложение по увеличению налоговой нагрузки на производителей газа, нефти, энергетического угля и минеральных удобрений — всех тех, кто смог заработать в этом году.

Я как раз на этой неделе для пользователей Finrange Premium писал о предстоящей налоговой нагрузке на российские компании: «Президент РФ дал понять, что СВО на долго. «СВО может стать длительным процессом» — сказал Путин. Чем дольше СВО, тем больше ресурсов будет требоваться. Таким образом, есть риск, что продолжат увеличивать налоговую нагрузку компаний с целью пополнения бюджета».

( Читать дальше )

Блог им. Geolog72 |Самое важное за неделю? - Полюс, АЛРОСА, МосБиржа, Белуга

- 09 октября 2022, 18:17

- |

Возвращаемся к еженедельной публикации промежуточных итогов и комментариям по важным новостям, которые оказывают влияние на динамику акций.

На этой неделе портфель «Finrange NEW» прибавил +0,26% до 960 388,65 руб. по сравнению со снижением индекса МосБиржи на -0,64% до 1944,75 пунктов. Такая динамика портфеля обусловлена за счёт открытия короткой позиции по привилегированным акциям Мечела в начале недели и удачного переворота в шорт по акциям Полюса в пятницу. #MTLRP #PLZL

Физлицам разрешили покупать золотые слитки без НДС. Правительство РФ приняло в первом чтении законопроекта о покупке физлицами слитков драгметаллов у заводов без НДС. Таким образом, может увеличиться ликвидность драгоценных металлов и спрос на них — это отчасти может привести к росту дополнительной выручки у золотодобытчиков. #PLZL

Московская биржа опубликовала торговые обороты за сентябрь 2022 г. Общий объем торгов на рынках МосБиржи за сентябрь сократился на 16,7% по сравнению с аналогичным периодом прошлого года – до 74,3 трлн руб. Основное падение торгов произошло на денежном, валютном и срочном рынках. Тем временем, объем торгов на российском фондовом рынке вырос на 33,9%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс