Анализ Сбербанка после презентации на дне инвестора.Доброго времени суток.

14.12.2017г. прошел день инвестора в Сбербанке, и мы получили много новой, интересной информации. Наиболее важная это дивиденды и прибыль. Приступим.

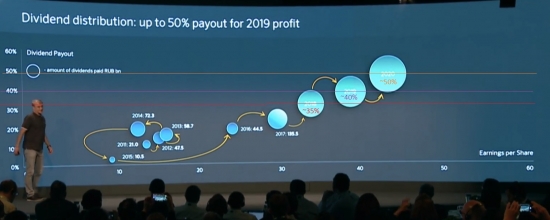

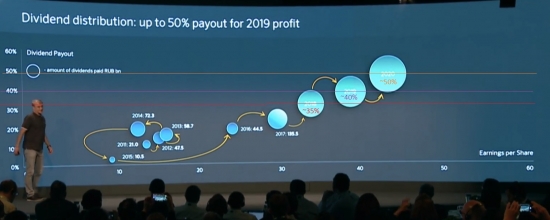

Ранее я уже писал, что жду прибыль за четвертый квартал +30% по сравнению с аналогичным, прошлым периодом и итоговую ЧП ~758 млрд. руб. Исходя из презентации нас ждет постепенное повышение процентных выплат по дивидендам как и дальнейший рост ЧП. На текущий момент мы имеем информацию о 35% по МСФО от ЧП за 2017г., 40% по МСФО от ЧП за 2018г. и 50% по МСФО от ЧП за 2019г.

http://www.picshare.ru/view/8389456/.

Пока остановимся на анализе след. года. 35% от 758 млрд. руб. это 265,3 млрд. руб. или

12р. (округлил с 12,04р.) дивидендов на одну акцию (кстати, объем блина на картинке в 2018г. как раз в два раза больше чем в 2017г.). Берем 4% див. доходности (почему 4% см. в моей первой статье) и получаем цену акции на дату отсечки 300р., тут нужно понимать, если отчет за первый квартал покажет дальнейшую положительную динамику, то цена на дату отсечки будет еще выше, стремясь к 3% див. доходности, если отрицательную, то в другую сторону (но врятли сильно).

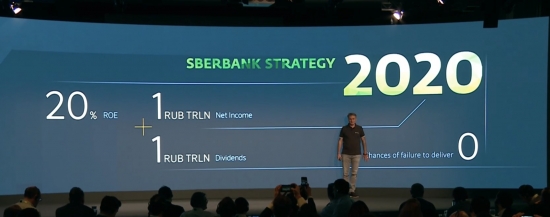

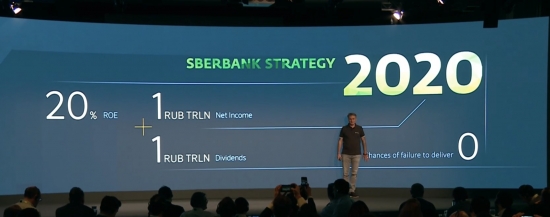

Дивиденды и цену на дату отсечки в 2019-2020гг., можно подсчитать только основываясь на обещаниях Грефа и его команды, т.к. нет отчетов. Но нужно признать, Греф банковский гений, на дне инвестора в 2013г. его обещания были еще более амбициозны, он доказал, что ему можно верить. Однако, верить со 100% вероятностью можно только цифрам в отчетах, поэтому каждый закладывает риски в такое «доверие». За 2018г. нам пообещали 40% от ЧП по МСФО, если прибыль будет и дальше расти, допустим до ~870 млрд. руб. (рост ЧП по году на 6.8%), то тогда на дивы будет направлено 348 млрд. руб. и это 14.5р. дивидендов на одну акцию, с 4% див. доходностью цена акции будет 363р. на дату отсечки. За 2019г. нам пообещали 50% от ЧП по МСФО, при достаточности капитала банка 12,5%, это довольно мало и легко достижимо (Греф так и говорит), но я буду консервативен в этом обещании и так же заложу 45% по МСФО от ЧП. Почему я верю Грефу, но не верю в 50% в 2020г.? Очень просто, Греф и не давал коммитмент (с анг. обязательство) о выплате 50% от ЧП по МСФО. Он взял обязательство выплатить за три года 1 трлн. руб. дивидендами и прибыль по итогу 2019г. 1 трлн. руб., но и при 45% по МСФО от ЧП за 2019г. он выполнит это обязательство и не ударит в грязь лицом

http://www.picshare.ru/view/8389600/.

И так, 45% от 1 трлн. руб. это 450 млрд. руб. на дивиденды, 16,8р. на одну акцию и цена на дату отсечки, при 4% див. доходности, 420р… При 50% по МСФО от ЧП за 2019г., это 500 млрд. руб. на дивиденды, 19,1р. на одну акцию и цена на дату отсечки, при 4% див. доходности, 477,5р.

---------------------------------------------------------------------------------------

Подводя итоги, все это кажется нереальным, ведь Сбербанк уже так вырос, это пузырь. Но вдумайтесь в само понятие пузырь, таков ли Сбербанк? Биткоин это пузырь. За Сбербанком стоит ЦБ, умница Греф и отчетность компании с ее активами. Все поставленные ценники могут быть достигнуты только при росте ЧП, это мы будем видеть по динамике квартальной отчетности, поэтому в простаках не останемся. Коррекции однозначно будут, пока ближайшую можно ждать в конце января-февраль-март, дальше по ситуации. Какие-то глобальные кризисы в данном обзоре не учтены. Кстати про них, Греф уже обмолвился не раз, что хочет уйти со своего поста после 2019г., когда у него кончается контракт, не с проста, в силу более глубоких знаний в экономике, стратегическом мышлении, такие люди находятся на другом уровне, я считаю, что нас ждет очередной глобальный, финансовый кризис во второй половине 2019г. или 2020г., это как раз бьется с глобальной теорией цикличности рынков и кризисов — каждые 6 лет, но пока это из серии «шапочка из фольги».

---------------------------------------------------------------------------------------

Что касается магедонов, которые в каждом падении видят разворот на 110р., то ваше дело слушать их или взять калькулятор в руки и подсчитать всё, есть цифры из отчетов, есть историческая див. доходность, никто этой информации от вас не скрывает. Потратьте на это вечер или выходной, ведь это ваши деньги, спрос только с вас самих в конце концов.

---------------------------------------------------------------------------------------

Ссылка на презентацию дня инвестора в Сбербанке

http://www.sberbanktv.ru/?video=2314

---------------------------------------------------------------------------------------

Моя рекомендация по Сбербанку — STRONG BUY.