Блог им. IgorKokarev |Вложения в фондовый рынок Турции против инфляции

- 21 мая 2023, 10:46

- |

Фондовый рынок вырос в 5 раз за 10 лет. Главный индекс BIST-100:

Здорово?

А что с лирой:

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 32 )

Блог им. IgorKokarev |Мысли об акциях и ситуации

- 20 мая 2023, 10:51

- |

Да, есть высокая вероятность, рынок акций РФ еще может расти полгода-год, если не будет сильных неожиданных негативных новостей и мероприятий связанных с СВО.

Но долгосрочно я пока не вижу положительных факторов для стабильного роста рынка выше инфляции.

Все негативные факторы вы и так знаете: СВО, санкции, снижение экспорта и падение валютной выручки. Риски национализации крупных компаний. Выпуск нерезидентов о которых многие уже забывать начали.

Что это за инвестирование в долгосрок, когда идет навес такого количества негативных факторов?

Долгосрочный рост акций предполагает долгосрочный рост экономики, иностранные инвестиции, инвестиции умных денег крупных инвесторов живущих в России. А юрлица почему-то не покупают акции судя по отчету ЦБ.

Какой рост вы ожидаете пока идет СВО? Вначале СВО должна закончится. Причем полноценно.

( Читать дальше )

Блог им. IgorKokarev |Премия за риск. Мысли о рынке с 1998 года

- 04 мая 2023, 10:50

- |

Инвесторы купившие акции Сбербанк в начале 1998 года по 1 рублю уже к 2007 сделали 100 иксов (прибыль 10 тысяч процентов). С учетом инфляции и девальвации это прибыль в 16 раз. Терпеливые, купившие после дефолта по 20 копеек, сделали 500 иксов, прибыль в 83 раза с учетом инфляции!

Жизнь вознаграждает только первопроходцев. Несмотря на рушившуюся экономику, бешеную инфляцию, отсутствие хорошей информации по фондовому рынку. Интернета не было, YouTube не было, финансовых блогеров не было, сложности с доступом к бирже. Печальный опыт с ваучерами и МММ. И все же те, кто рискнул купить акции лучших компаний РФ (Сбер, Газпром и некоторые другие) были очень щедро вознаграждены.

Ситуация отчасти повторилась на кризисе 2008 года.

А потом на фондовый рынок хлынули толпы народа, и сейчас там можно собрать разве что крошки.

В 1998 году фондовый рынок давал колоссальную премию за риск инвестиций в акции. Инвесторы получили 8300% прибыли СВЕРХ инфляции за 9 лет.

Сейчас на мой взгляд ситуация в экономике не менее тревожная, чем в 1998 году. И перспектив на улучшение вообще нет.

( Читать дальше )

Блог им. IgorKokarev |Покупатели Сбера. Сколько это безумие будет продолжаться?

- 28 апреля 2023, 10:46

- |

Сразу скажу, что Сбер мне нравится как компания и акция. Я держал его ранее в прибыль, и планирую купить в будущем.

У меня нет вопросов к тем, кто покупал Сбер ранее по 80-120 рублей. Или кто застрял после обвала февраля 2022.

Но у меня есть сомнения в адекватности инвесторов (не трейдеров), которые покупают Сбер сейчас по нынешним ценам.

Сейчас акция стоит дороже, чем средняя цена в 2019 и 2020 годах, когда не было ни санкций, ни СВО.

Происходящее похоже на безумную эйфорию доверчивых инвесторов, которые забыли про:

— Риск обострения на фронте СВО, риск новой мобилизации. Акции сразу пойдут на дно.

— Запертые нерезиденты недружественных стран, которые выйдут при первой возможности.

— Новый «Windfall налог», который в том числе заплатит и Сбер. Если не ошибаюсь 10 или 20 миллиардов рублей только в этом году.

— Санкции на банк, которые ограничивают его доход от валютных операций и внешней торговли

— Небольшой, но реальный риск допэмиссии, по примеру ВТБ. Почему бы и нет?

— Риск дальнейших проблем в экономике, обнищание людей, а значит и риск падения доходов клиентов банка. Следовательно риск падения курса акции.

( Читать дальше )

Блог им. IgorKokarev |ОФЗ-ИН дает доходность как портфель акций 30% и облигаций 70%

- 17 апреля 2023, 11:46

- |

Увидел таблицу доходности разных активов за 19,5 лет с 2003 года от УК ДОХОДЪ.

Получается, что портфель из одной облигации ОФЗ-ИН (значение инфляции + 2,5% в год) теоретически дает почти такую же доходность (+11,2% в год) как портфель акций 30% и облигаций 70% (+11,3% в год) на длинной дистанции.

Я перепроверил на дистанции в 10 лет с 1 марта 2013 года. Взял индекс полной доходности акций MCFTR и индекс полной доходности корзины ОФЗ постоянного купона RGBITR.

Не учитывая налоги и ребалансировку, по моим подсчетам получилось, что ОФЗ-ИН чуть-чуть опережает в доходности портфель из 30% акций и 70% ОФЗ с постоянным купоном (я учитываю и дивиденды и полученные купоны).

Неожиданный результат, правда? Без нервного стресса из-за проседаний портфеля акций, облигации ОФЗ-ИН стабильно растут год от года, опережая инфляцию.

Повторю, что это теоретический расчет, поскольку ОФЗ-ИН появились только с 2015 года.

Блог им. IgorKokarev |Многоголосные акции. Последствия для фондового рынка РФ

- 05 апреля 2023, 09:46

- |

В США есть пример таких акций. Например наследники Форда держат 2% акций компании, но имеют 40% голосов по ним.

Вы не думаете, что правительство имея контроль над акционерными госкомпаниями может захотеть преобразовать часть существующих акций в многоголосные. Грубо говоря, 1 млн одноголосных акций преобразуются в 1 многолосную акцию (на 999 тыс голосов), а оставшиеся 999 тыс акций становятся не голосующими префами, и продаются на фондовом рынке (государство получит деньги чтобы закрыть дефицит бюджета).

Какие возможные последствия для частных инвесторов:

— Падение цен на акции госкомпаний из-за чудовищно большого предложения не голосующих префов.

— Государство не будет заинтересовано в получении дивидендов (т.к. доля акций у государства может стать условно 1%, при сохранении 51% контроля в голосовании). Значит дивиденды снизятся, а государство будет забирать свое через НДПИ и другие налоги.

Блог им. IgorKokarev |Безопасная стратегия инвестирования для неопытных инвесторов

- 27 марта 2023, 09:30

- |

Стратегия инвестирования на фондовом рынке исключительно для неопытных и пассивных инвесторов.

Основана на рекомендации Бенджамина Грэма, автора разумного инвестора. Адаптировал ее на фонды, вместо отдельных активов.

1. Покупаем:

На 50% капитала фонд на индекс Мосбиржи. Например SBMX (от Сбера) или EQMX (от ВТБ).

На 25% фонд на государственные облигации ОФЗ, например SBGB (от Сбера).

На 25% государственные облигации ОФЗ-ИН 52003 или 52004 (линкеры на инфляцию)

2. Раз в полгода перебалансируем портфель. Если вырос фонд на акции, то продаем, чтобы доля осталась 50%, на денежные средства в равных долях докупаем фонд на облигации и ОФЗ-ИН.

Если выросли облигации, то наоборот продаем их, и докупаем фонд на акции.

На мой взгляд, одна из самых безопасных стратегий на российском фондовом рынке для неопытных инвесторов. Не ИИР.

Указанные фонды повторяют индекс акций и облигаций и комиссия в год около 0.8%

О некотором отставании фондов от индекса я знаю, но пассивным и неопытным инвесторам проще с фондами, чем с отдельными акциями.

( Читать дальше )

Блог им. IgorKokarev |Перевод активов между своими брокерскими счетами внутри ВТБ

- 14 марта 2023, 12:37

- |

В карточке каждого актива есть кнопка Перевод которая позволяет перенести акцию или облигацию или др. актив на свой другой субсчет (и не только).

Оказалось, что эта функция очень удобная. Например у меня есть основной портфель (счет) с долгосрочными активами. И есть спекулятивный портфель (субсчет). Допустим я не уверен, что буду долго держать условный SBERP. Покупаю на спекулятивный счет. Но видя хорошую динамику роста актива, решаю перевести актив в постоянный портфель. Ничего продавать/покупать не надо, звонить или идти к брокеру тоже не нужно.

Нажимаю кнопку Перевести актив, количество и указываю счет долгосрочного портфеля. В течении рабочего дня акции перенесены в основной портфель. Очень удобно и бесплатно. По сути можно все время перетасовывать активы между счетами-портфелями, как Вам удобнее согласно вашей стратегии.

Может кому пригодится.

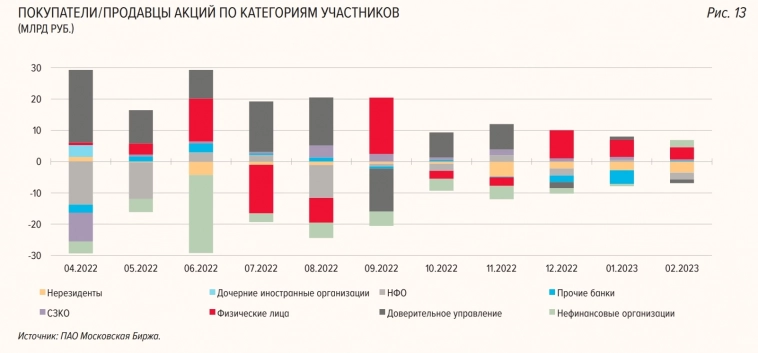

Блог им. IgorKokarev |Кто покупает/продает акции РФ. Информация от ЦБ

- 13 марта 2023, 00:03

- |

Коротко. Покупают физики и немного системные банки. Продают нерезиденты + НФО + доверительное управление.

Почитайте, много полезной информации:

www.cbr.ru/Collection/Collection/File/43828/ORFR_2023-02.pdf

Ответы на вопросы |Можно ли в TradingView посмотреть график с учетом инфляции в РФ?

- 07 января 2023, 10:52

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс