Завьялов Илья Николаевич

Завьялов Илья Николаевич про рынок.

- 07 января 2025, 13:09

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

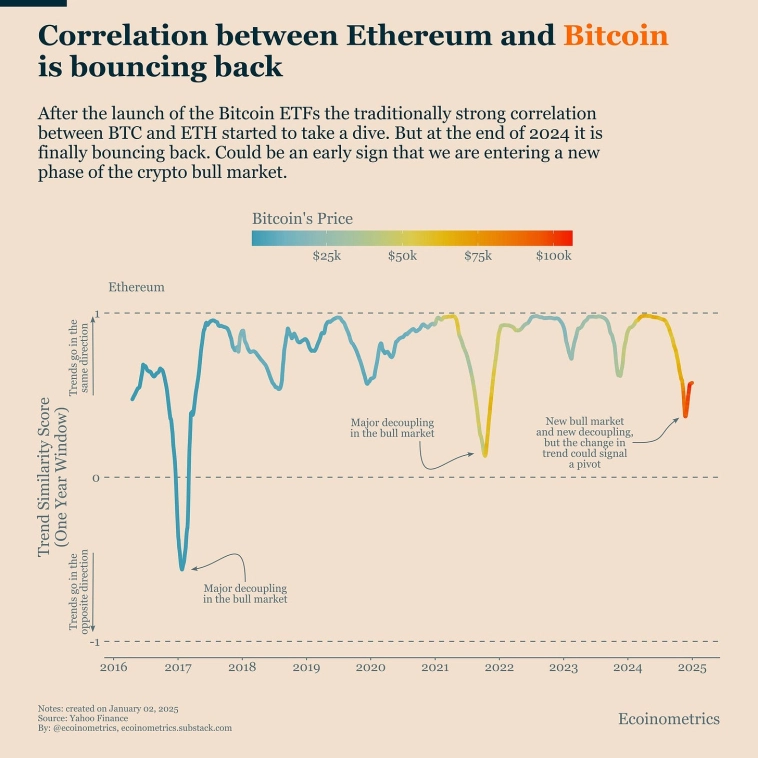

Ecoinometrics: меняющаяся корреляция ETH и BTC

Запуск биткоин-ETF в 2024 году повлиял на динамику рынка. Можно сказать это был единственный фактор роста освоения Биктоина в мире. Сейчас корреляция эфира (ETH) с биткоином снизилась, но в декабре начала вновь расти. Это типичный признак «сезона альткоинов», по мнению Ecoinometrics, когда другие криптовалюты начинают активный рост вслед за биткоином.

Однако на этот раз у альткоинов пока нет нарратива для роста, помимо AI хайпа, в отличие от биткоина, который привлекает внимание институциональных инвесторов через ETF.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Завьялов Илья Николаевич про Usual.

- 06 января 2025, 17:05

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

USD0 от Usual Money, несомненно, является самым популярным стейблкоином в декабре. С момента запуска в июле этого года он собрал $1,4 млрд, став седьмым по величине стейблкоином в TVL, и продолжает расти. Высокая доходность в USD0 является центром споров: это следующая Luna или новая инновация DeFi? В этой статье рассматриваются наши выводы о Usual Money и ее USD0.

Базовая концепция Usual и USD0

Суть работы Usual и USD0 довольно проста. Usual получает USDC и инвестирует их в портфель процентных токенов-стаблкоинов, таких как USYC от Hashnote. Таким образом, Usual, как протокол, приносит доход. Взамен Usual выпускает для вкладчиков стейблкоины USD0, каждый из которых соответствует 1 полученному доллару. USD0 можно заложить в USD0++, чтобы получить базовую доходность от базовых активов, а также протокольные инцентивы в виде токенов USUAL. В настоящее время доходность составляет 77 %.

( Читать дальше )

Завьялов Илья Николаевич про DeFAI.

- 06 января 2025, 13:53

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

DeFAI — это новое DeFi

DeFi всегда было основой Web3. Оно делает блокчейн практичным, предоставляя инструменты для мгновенной отправки денег по всему миру, инвестиций в активы на блокчейне, получения и предоставления займов без посредников, а также построения сложных стратегий на основе протоколов DeFi. Это финансовая свобода под рукой.

Что ещё важнее, DeFi решает реальные проблемы. Оно дает людям без доступа к банковским услугам возможность пользоваться финансовыми инструментами, устраняет посредников и работает 24/7, создавая действительно глобальную и инклюзивную финансовую систему.

Но давайте поговорим об очевидной проблеме: DeFi — это сложно.

Настройка кошелька, управление комиссиями за газ, ориентация среди мошенничеств и скамов — это явно не «дружественный интерфейс для бабушек». Постоянно растущий список L1, L2 и кросс-чейн экосистем только усложняет задачу. Для большинства людей входной порог просто слишком высок.

( Читать дальше )

Завьялов Илья Николаевич про ETH.

- 05 января 2025, 13:40

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

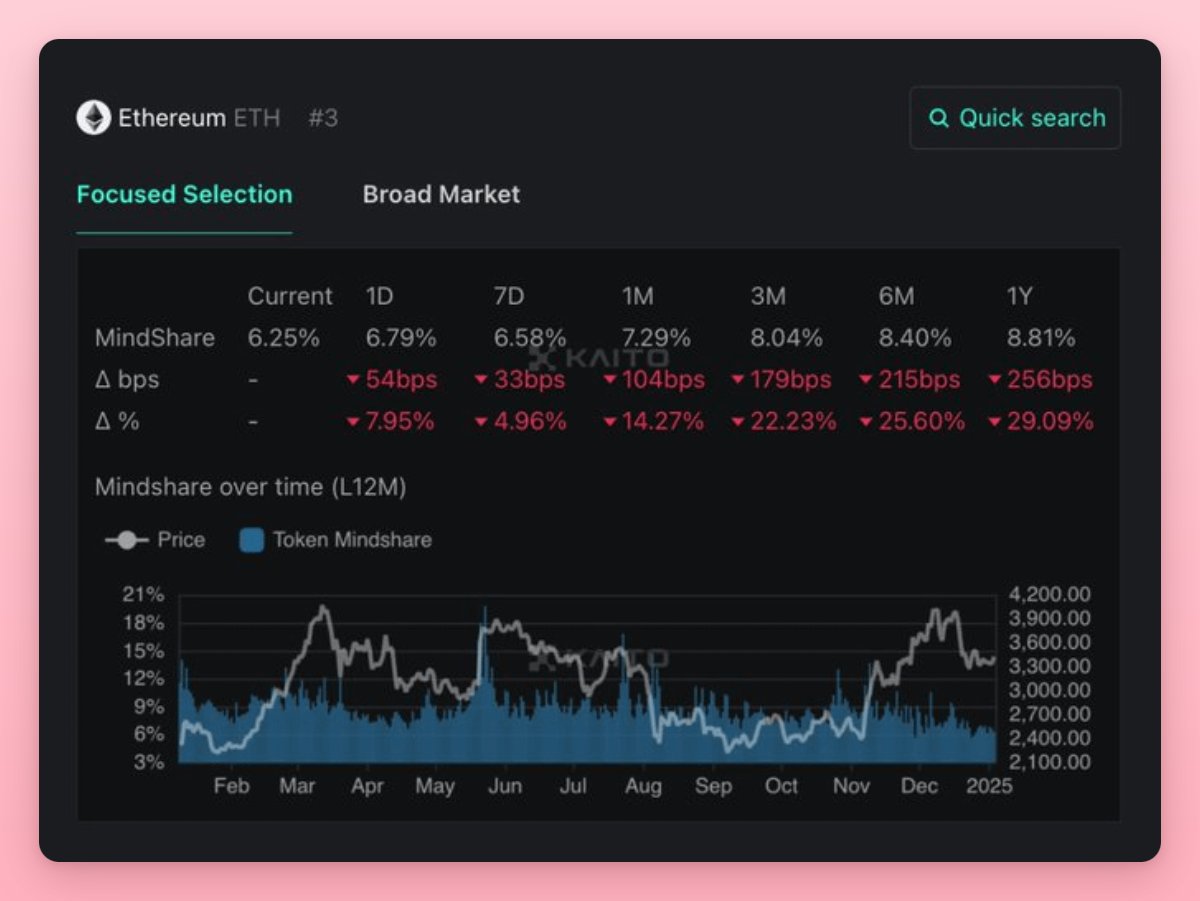

ETH достиг своего дна по вниманию за 12 месяцев. Внимание CT привлекли «агенты ИИ», на долю которых приходится более 50%. ETH не преодолевал ATH в течение 3 лет. Это нижний сигнал?

Станет ли 2025 год поворотным для ETH?

Прежде всего, давайте разберемся, почему ETH так плохо показал себя в прошлом году:

1. Конкуренция со стороны других блокчейнов, таких как Solana и Base

2. Взрыв L2 и увеличение пространства блобов благодаря обновлению Dencun, что сделало ETH менее дефляционным.

3. Сокращение доли участия в стейкинге с появлением мета-пойнтов.

4. Запуск Ethereum ETFs в США изначально должен был повысить цену ETH, но в итоге разочаровал.

5. Настроения на рынке быстро изменились: Ethereum переживает «кризис идентичности», сомневаясь в своем потенциале в качестве хранилища стоимости или интернет-денег.

( Читать дальше )

Завьялов Илья Николаевич про MiCA.

- 04 января 2025, 13:12

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Американская налоговая служба попыталась внедрить с 2027 года новые правила. По ним, провайдеры DeFi-сервисов (фронт-энд) должны будут быть обязаны сообщать данные о торговых операциях пользователей через особую форму ранее использующуюся только биржевыми брокерами. Инициатива привела к мгновенному ответу со стороны нескольких лоббистских групп и исход в свете прихода к власти новой администрации Трампа не является предсказуемым. Крупнейший и наиболее известный стартап Web3 США — Uniswap — может оказаться под угрозой, хотя компания не раз заявляла о намерении покинуть США. В этой статье мы собираемся обсудить Markets in Crypto-Assets Regulation (MiCA), вступающие в силу в Европе, наряду с обязательными для всех USB-C кабелями, и казалось бы, циркуляры IRS не имеют к этому отношения. Однако, слишком много инициатив приводятся в жизнь координированно и налоговые ведомства развитых стран прекрасно взаимодействуют друг с другом, а над всеми странами существует над национальные FATF, WEF и прочие организации, в которые никто не избирается.

( Читать дальше )

Завьялов Илья Николаевич про управление инвестициями.

- 03 января 2025, 16:40

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Мы часто слышим жалобы на то, что инвесторы страдают от «краткосрочности» — склонности принимать решения, которые кажутся выгодными в краткосрочной перспективе, в ущерб решениям, которые приносят большую выгоду в долгосрочной перспективе. Одним из способов, которым это якобы проявляется в отношении взаимных фондов, является сокращение сроков владения, что является результатом более высокой оборачиваемости портфеля.

Паевые фонды индексных инвестиций имеют более низкую оборачиваемость, чем активные паевые фонды в среднем. Активы под управлением взаимных фондов, владеющих акциями с большой капитализацией и управляемых активно или индексно, составляют около 20 процентов от общей капитализации американского рынка акций. С учетом биржевых фондов (ETF) этот показатель приближается к 30 процентам.

( Читать дальше )

Завьялов Илья Николаевич про DeSci next $1B Sector.

- 03 января 2025, 13:20

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Decentralized Science (DeSci) переворачивает сценарий исследований, разрушая устоявшиеся барьеры с помощью блокчейна.

Она фокусируется на таких высокоопасных областях, как долголетие и открытие лекарств, где открываются огромные возможности.

К 2030 году рынок редактирования генома может достичь 10,4B$, терапии долголетия — 44,2B$, а открытия лекарств — 58,04B$.

DeSci находится на начальном этапе своего развития, ее MC составляет 860M$. В ней представлены такие смелые игроки, как VITA и TRAC, продвигающие децентрализованные исследования в области долголетия.

TLDR:

• Миссия DeSci: децентрализованное финансирование способствует быстрому и прозрачному проведению исследований в таких рискованных областях, как открытие лекарств.

• Обзор рынка: DeSci оценивается в 860M$, но является спекулятивной, а такие токены, как VITA, демонстрируют многообещающие перспективы, но при этом имеют высокий риск.

( Читать дальше )

Завьялов Илья Николаевич про отбор альткоинов.

- 02 января 2025, 16:53

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Vana (VANA) — Under The Radar:

A. Vana — Driving The Data Economy:

По мере совершенствования моделей ИИ растет спрос на высококачественные обучающие данные.

VANA объединяет потребителей и вкладчиков данных, создавая экономику данных в своей децентрализованной сети.

B. VANA's DataDAOs: High Rewards, жесткая конкуренция

DataDAO VANA позволяют пользователям объединять данные за токены DLP, предоставляя право собственности через Proof Of Contribution.

16 лучших DataDAO получают rewards, ранжируясь по количеству staked VANA, что создает жесткую конкуренцию за премиальные наборы данных.

Stakers получают 271,86% APY, хотя в обращении находится всего 1,4M токенов VANA из 30,8M, что позволяет поддерживать высокую доходность.

C. Категории DataDAO:

( Читать дальше )

Завьялов Илья Николаевич про DePIN против реальности.

- 02 января 2025, 12:20

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Общий доступ к ресурсам:

Helium (HNT) демонстрирует как потенциал, так и ограничения в использовании недозагруженных ресурсов в децентрализованных сетях.

Проект позволяет пользователям зарабатывать токены, предоставляя неиспользуемую пропускную способность интернета в общую сеть.

Однако участники должны сначала приобрести специализированное устройство-хотспот стоимостью около $179.

Эта первоначальная стоимость создаёт барьер, ограничивая доступ для пользователей с меньшими ресурсами и препятствуя реализации видения Helium о демократизации доступа в интернет.

Риски централизации и давление на прибыльность:

Filecoin (FIL) использует провайдеров хранения для хранения пользовательских данных в децентрализованной торговой площадке, вознаграждая их FIL-токенами.

( Читать дальше )

Завьялов Илья Николаевич про AI Agents.

- 31 декабря 2024, 15:06

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Если 2023 год был годом, когда ИИ сломал Интернет, то 2024 год был годом, когда ИИ сломал финансовые рынки. От Nvidia, ставшей самой дорогой компанией на Земле, до OpenAI, превзошедшей оценку в 157 миллиардов долларов, до Илона Маска, собравшего 6 миллиардов долларов на xAI.

За последние два месяца мы стали свидетелями ряда моментов смены парадигмы:

- Избрание президента Трампа, которое привело к возвращению иррациональных настроений в криптовалютный мир

- Несколько крупных стран открыто рассматривают возможность создания стратегического резерва BTC

- Начало «войн за листинг на биржах», которые привели к беспрецедентному спросу на активы в блокчейне на биржах высшего уровня

- Капитуляция Гэри Генслера наряду с многочисленными другими политическими победами в США, включая Дэвида Сакса в качестве «криптоцаря»

( Читать дальше )

теги блога Завьялов Илья Николаевич

- ai

- bicion

- Binance

- Binance Coin

- bitcoin

- bitcoin exchange

- BitCoins

- Bitcon

- blockchain

- btc

- BTC-USD

- BTCUSD падение

- BTCUSDT

- CommEX

- crypto

- cryptocurrency

- cryptotrading

- crysis

- DeFi

- derivatives

- ETF

- eth

- ethereum

- finance

- futures

- market making

- S&P500

- SEC

- Solana

- Tether

- usd rub

- USDT

- WEB3

- акции

- анализ

- аналитик

- аналитика

- биткоин

- биткоин bitcoin ммм

- блокчейн

- блокчейн для чайников

- выборы президента США 2024

- деривативы

- децентрализация

- децентрализованные финансы

- доллар

- займы

- заёмные средства

- инвест

- инфляция в США

- искусственный интеллект

- конец для доллара

- Крах

- кредиты

- крипто

- криптобиржа

- криптовалюта

- криптовалюта как заработать

- Криптовалюты

- криптовалюты новости

- криптография

- криптомонета

- криптономика

- криптонубы

- крипторынок

- крпитовалюты

- курс

- ликвидация

- ликвидность

- мнение по рынку

- мнения

- мнения и аналитика

- Мнения и прогнозы аналитиков

- мобильный пост

- МостЫ

- обзор рынка

- опционы

- отчёт

- оффтоп

- пргноз

- прогноз

- рынки

- рынок - взгляд

- сигнал

- ставка фрс сша

- стейблкоин

- стратегия спекуляции

- сша

- технический анализ

- торговые сигналы

- трейдинг

- форекс

- ФРС США

- фьч РТС

- фьчерс

- экономика

- экономика США

- эфириум

- эфириум биткоин

- ЮГК Южуралзолото