InveStory

Углеродный налог для российских компаний: пока не стоит переживать

- 16 июля 2021, 21:28

- |

Пока Запад занимается энергопереходом, на повестке дня российских экспортёров становится всё более актуальной тема “углеродного налога”. ЕС планирует ввести данный налог для особо загрязняющих производств как на территории Евросоюза, так и за её пределами — в виде импортной пошлины. Смысл углеродного налога в том, чтобы стимулировать инвестиции в снижение выбросов. Однако сегодня мы поговорим о финансовой составляющей — как налог скажется на российских экспортёрах.

Первые оценки углеродного налога для российских компаний оптимизма не внушали: от $6 от $50 млрд ежегодно. Однако опубликованная пару дней назад редакция законопроекта об углеродном налоге получилась даже более мягкой, чем мы ожидали.

В данной редакции законопроекта облагаться налогом будут чёрные металлы, алюминий, азотные удобрения, цемент и электроэнергия. Облагать налогом нефтегазовые компании предложено лишь в качестве “рекомендательной” меры, и то — не сразу. Если отталкиваться от данной редакции законопроекта, то компаниям придётся потратить примерно$2 млрд, что ниже большинства предварительных оценок.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

TSMC: сохраняем позитивный взгляд на компанию

- 15 июля 2021, 19:29

- |

TSMC сегодня отчитался за второй квартал: прибыль на акцию (EPS) составила $0.93, на $0.02 лучше ожиданий. По выручке компания недотянула до консенсус-прогноза всего $20 млн и заработала $13.29 млрд (+28% год-к-году). Валовая маржа (Gross Margin) за квартал составила 50%.

В третьем квартале менеджмент ожидает: 1) выручки между 14.6 до 14.9 млрд долларов; 2) валовую маржу в диапазоне 49.5% до 51.5%; В долгосрочной перспективе менеджмент будет пытаться держать валовую маржу стабильно выше 50% даже несмотря на инвестиции в расширение 5 нм производства, рост амортизации и колебания курса тайваньского доллара. В ходе конференц-звонка с аналитиками менеджмент еще раз подтвердил, что ожидает дефицита чипов на протяжении всего 2021 года и как минимум частично — в 2022 году.

Долгосрочно компания продолжит расширением производства 5 нм чипов и налаживанием производства на 3 нм-техпроцессе. Несмотря на то, что техпроцесс, используемый TSMC и, например, Intel, нельзя сравнивать напрямую из-за плотности размещения транзисторов, нас впечатляет факт того, что компания уже осваивает 3 нм техпроцесс, пока Intel только-только перейдёт на 10 нм в десктопных процессорах (который примерно эквивалентен 7 нм-техпроцессу от TSMC).

( Читать дальше )

Золото: стоит ли бояться роста ставок?

- 14 июля 2021, 18:58

- |

Как мы уже говорили ранее, потребительская инфляция продолжает расти: индекс потребительских цен в США показал рекордный рост с 2008 года, превзойдя все прогнозы аналитиков. При этом резкого роста доходности казначейских облигаций США мы не увидели.

Вера большинства участников рынка в нарратив ФРС о временной инфляции, скорее всего, поддержит цену на золото. В условиях, когда инфляционные ожидания превышают доходность долговых бумаг — реальные ставки отрицательные. Как раз такую ситуацию мы наблюдаем сейчас. Отрицательные реальные ставки — главное необходимое условие, чтобы золото работало как защита от инфляции.

Даже если ФРС перейдёт к ужесточению денежно-кредитной политики, американской экономике нужны отрицательные реальные ставки надолго. США сейчас испытывают сильнейший дефицит бюджета при наиболее высокой долговой нагрузке за десятилетия — если реальные ставки будут положительными, Штатам придётся раскошелиться на обслуживание своего гигантского долга.

( Читать дальше )

Инфляция в США выше ожиданий: что будет дальше

- 14 июля 2021, 11:45

- |

«Нет ничего более постоянного, чем временное»

Вчера вышли данные по инфляции в США за июль (Core CPI), которые оказались выше ожиданий аналитиков: +0.9% против консенсус-прогноза 0.5% месяц-к-месяцу. Ключевыми категориями, которые способствовали росту инфляции, стали б/у автомобили (из-за недостатка чипов производство новых машин упало) и дорожающее топливо из-за стабильно высоких цен на нефть в последние месяцы.

По итогам июля нас снова может ожидать сюрприз: инфляция из-за роста логистических затрат пока находится на умеренном уровне, но мы не забываем, что глобально ситуация с логистикой по-прежнему тяжёлая. Пока непонятно, как долго будут восстанавливаться логистические цепочки, но мы ожидаем что в ближайшие месяцы этот инфляционный фактор заиграет в полную силу.

Консенсус аналитиков, инвесторов и Федрезерва остаётся неизменным: текущие инфляционные факторы — временные. Участники рынка считают, что со временем производство чипов сможет удовлетворить растущий спрос, нефть стабилизируется по окончанию сделки ОПЕК+, логистика восстановится.

( Читать дальше )

Сезон отчётностей в США: чего ожидать инвесторам?

- 12 июля 2021, 21:59

- |

На этой неделе стартует сезон отчётностей в США за второй квартал. Сегодня освежим результаты первого квартала, а также расскажем, чего ожидать от второго.

Первый квартал отметился тремя вещами: рекордным превышением ожиданий аналитиков, рекордной прибыльностью и исключительно позитивным настроем инвесторов. Прибыль на акцию индекса S&P500 (Earnings per share, EPS) в первом квартале оказалась выше ожиданий аналитиков на целых 23%. Такое бывает редко: обычно, если EPS и оказывается выше ожиданий, то всего на пару процентов.

Ожидания по второму кварталу высоки, но и тут результаты могут приятно удивить. В новостях мы видим заголовки типа “Рост прибылей компаний из S&P500 может оказаться рекордным за десять лет”, но инвесторам стоит помнить, что сильный рост обусловлен низкой базой второго квартала 2020 года. На первый-второй квартал пришлась основная доля локдаунов, из-за чего прибыли в первом и втором квартале снизились на 15% и 31% соответственно. Сейчас аналитики ждут роста прибылей на 63%, но на фоне бешеных темпов стимулирования экономики прибыли могут оказаться лучше ожиданий и в этом квартале.

( Читать дальше )

С небес на землю: почему мы не инвестируем в Virgin Galactic

- 12 июля 2021, 19:28

- |

Мы живём в интересные времена: уже вот-вот человечество освоит суборбитальный космический туризм, компании типа SpaceX завоюют рынок космических грузоперевозок, а там, гляди, люди начнут осваивать луну и отправят пилотируемый корабль на Марс. Эту классную картинку омрачает один неприятный факт: на текущем этапе развития космической отрасли (и многих других перспективных отраслей) инвесторы будут не бенефициарами развития новых технологий, а их добровольными “спонсорами”.

Virgin Galactic, популярная “ракета” среди трейдеров и инвесторов, в этот раз полетела немного в ином направлении. На пике хайпа вокруг суборбитального полёта Ричарда Брэнсона компания внезапно объявила о продаже акций на $500 млн. Это, закономерно, привело к обвалу цены акций. В более спокойные с монетарной точки зрения времена такой “выход об инвесторов” назвали бы классической схемой Понци, или попросту — финансовой пирамидой. Для нас перспектива выхода Virgin Galactic на полную рентабельность примерно настолько же далёкая, насколько далеко лететь от Земли до Марса.

( Читать дальше )

Акции “Лензолото” продолжают отрицать действительность

- 12 июля 2021, 15:54

- |

Поразительный оптимизм инвесторов Лензолота (LNZL) продолжает удивлять. По необъяснимым причинам многие из них всё равно продолжают выкупать акции компании.

Утро понедельника началось с обыкновенного дивидендного гэпа. Инвесторы уже начали потирать лапки в ожидании своих рекордных дивидендов. А акции, вполне ожидаемо, обвалились на 69%, или примерный объём дивидендов от рыночной стоимости акций на начало дня. Всё в пределах нормы.

Казалось бы акции должны были там и остаться, а то и сходить ниже. Но не тут то было. Логика и здравый смысл штука редкая, на всех не хватает. Внезапно некие упоротые спекулянты начали активно выкупать просевшие акции, выкупив половину дивгэпа до уровня в -38%. В итоге к середине дня цена упала всего до 12,600 рублей за обыкновенную акцию. Для сравнения это примерные уровни июля 2020 года.

( Читать дальше )

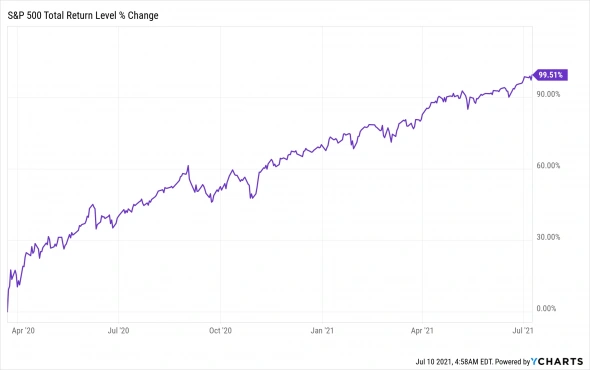

Рынок США удвоился со дна пандемии

- 10 июля 2021, 16:10

- |

На этой неделе произошло достаточно знаменательное событие — рынок США фактически удвоился со своего пандемического минимума, куда он опустился 23 марта 2020 года после падения на 34 %. В пятницу S&P 500 закрылся на уровне +99.5% (включая дивиденды). А если же смотреть на рынок США целиком, взяв за основу индекс Wilshire 5000, то тогда рынок удвоился ещё 25 июня. Таким образом для удвоения рынка во время одного из самых страшных кризисов понадобилось всего около 15 месяцев!

Рост со дна коронокризиса побил рекорды большинства других кризисов и занял второе место вслед за Великой Депрессией начала 20го века. Тогда в 1932 году на это ушло всего 3 месяца. Правда стоит отметить, что ситуация тогда сильно отличалась. Рынок падал с октября 1929 до 1 июня 1932, обвалившись на чудовищные 83%! Впрочем, удвоиться с такого глубокого дна была не столь сложно. В течение июня рынок находился в боковике, а потом взлетел на 92% (!) за июль и август 1932 года, закончив удвоение к концу первой недели сентября.

( Читать дальше )

Какие страны пострадают от третьей волны, а какие - нет

- 09 июля 2021, 19:29

- |

Мы продолжаем собирать наиболее объективную картину ситуации вокруг третьей волны ковида — и продолжаем поделиться своими наблюдениями с вами.

Страны, которые пострадают меньше всего от третьей волны: США, Китай, Великобритания, ЕС в целом, Канада, Израиль. В одном из наших прошлых постов мы опечатались: мы говорили, что при текущих темпах вакцинации США, ЕС и Китай вполне могут успеть провакцинировать 65-70% населения к середине весны. Мы имели в виду середину осени этого года. По прогнозам, Китай к этому времени вполне успеет провакцинировать 70% населения, США, ЕС и Великобритания — примерно 65%. Такой доли вполне достаточно чтобы эффект от третьей и возможной четвертой волны был минимальным даже при повышенной заразности штамма дельта. В США рост заражений в основном происходит в штатах, которые не являются особенно важными для американской экономики (Арканзас, Миссури, Невада) по сравнению такими штатами как, например, Калифорния или Техас.

( Читать дальше )

Почему рынки падают?

- 08 июля 2021, 18:58

- |

Причин две:

1. страх замедления экономического роста из-за третьей волны ковида;

2. резкое падение доходности гособлигаций США.

Пройдёмся подробнее по каждому пункту.

Что с ковидом? Число инфицированных в мире растёт, но смертность растёт только в странах с низкой долей вакцинированных. Россия по показателю смертности занимает почётное второе место, уступая только Индонезии. Но нас как инвесторов прежде всего интересуют развитые рынки, где ситуация с вакцинацией гораздо лучше. В США, например, число госпитализаций по-прежнему остаётся на минимумах. При текущих темпах вакцинации США, ЕС и Китай вполне могут успеть провакцинировать 65-70% населения к середине весны, чего будет достаточно чтобы обходиться точечными мерами в случае новых вспышек инфекции. В итоге: как мы уже говорили ранее, главным риском мы считаем не саму третью волну, а

( Читать дальше )

теги блога InveStory

- brent

- ipo

- IPO 2024

- Ozon

- s&p-500

- S&P500

- Акции

- акции роста

- Акции РФ

- акции США

- аналитика

- банки

- банковский сектор

- биржа

- валюта

- газ

- Газпром

- ГМК НорНикель

- дивиденды

- доллар

- доллар рубль

- Евротранс

- золото

- инвестидеи

- Инвестиции

- инвестиции в недвижимость

- инфляция

- инфляция в России

- инфляция в США

- исследование рынка

- китай

- китайские акции

- ключевая процентная ставка

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- криптовалюта

- Лукойл

- металлурги

- мнение по рынку

- мобильный пост

- МосБиржа

- мтс

- недвижимость

- нефтегазовый сектор

- нефть

- нефть Brent

- НЛМК

- Новатэк

- новости

- новости компаний

- новости недели

- норникель

- обзор компании

- обзор рынка

- Облигации

- ОГК-2

- опек

- отчетность

- Пауэлл

- Полиметалл

- полупроводники

- полюс

- Полюс Золото

- Прогноз

- прогноз по акциям

- прогнозы

- редомициляция

- Ритейл

- рубль

- рынок

- рынок акций РФ

- самолет

- санкции

- сбер

- Сбербанк

- Северсталь

- Сигналы

- сургут преф

- Сургутнефтегаз

- сша

- сырьё

- технологические компании

- Тинькофф

- трамп

- трейдинг

- финансы

- фондовый рынок

- фондовый рынок

- фондовый рынок России

- фондовый рынок РФ

- форекс

- фрс

- фьючерс mix

- цб рф

- экономика

- экономика России

- юань рубль

- ЮГК Южуралзолото

- Яндекс