Блог им. InveStory |Про коррекцию и смену тренда

- 19 июля 2021, 21:17

- |

Рефляционные настроения сменились стагфляционными

Июль складывается не очень позитивно для фондовых рынков: коррекционные движения, которые мы отмечали некоторое время назад, сегодня получили новый импульс. Сильнее всего сегодня страдают сырьевики (из-за опасений замедления роста мировой экономики), авиакомпании (риск новых ограничений из-за третьей волны) и прочие циклические сектора.

Тренд сменился. Напомним, что почти всю первую половину года рынок двигался исходя из того, что в мировой экономике наблюдается устойчивая рефляция. Рефляция — это сочетание высоких темпов роста экономики за счет стимулирования и временно высокой инфляции, которая в данном контексте считается “здоровой”, так как лишь возвращается к среднеисторическому тренду. Несмотря на то, что мы не совсем согласны с нарративом о «временной» инфляции, мы по-прежнему позитивно смотрим на перспективы мировой экономики во втором полугодии этого года.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. InveStory |Золото: стоит ли бояться роста ставок?

- 14 июля 2021, 18:58

- |

Как мы уже говорили ранее, потребительская инфляция продолжает расти: индекс потребительских цен в США показал рекордный рост с 2008 года, превзойдя все прогнозы аналитиков. При этом резкого роста доходности казначейских облигаций США мы не увидели.

Вера большинства участников рынка в нарратив ФРС о временной инфляции, скорее всего, поддержит цену на золото. В условиях, когда инфляционные ожидания превышают доходность долговых бумаг — реальные ставки отрицательные. Как раз такую ситуацию мы наблюдаем сейчас. Отрицательные реальные ставки — главное необходимое условие, чтобы золото работало как защита от инфляции.

Даже если ФРС перейдёт к ужесточению денежно-кредитной политики, американской экономике нужны отрицательные реальные ставки надолго. США сейчас испытывают сильнейший дефицит бюджета при наиболее высокой долговой нагрузке за десятилетия — если реальные ставки будут положительными, Штатам придётся раскошелиться на обслуживание своего гигантского долга.

( Читать дальше )

Блог им. InveStory |Инфляция в США выше ожиданий: что будет дальше

- 14 июля 2021, 11:45

- |

«Нет ничего более постоянного, чем временное»

Вчера вышли данные по инфляции в США за июль (Core CPI), которые оказались выше ожиданий аналитиков: +0.9% против консенсус-прогноза 0.5% месяц-к-месяцу. Ключевыми категориями, которые способствовали росту инфляции, стали б/у автомобили (из-за недостатка чипов производство новых машин упало) и дорожающее топливо из-за стабильно высоких цен на нефть в последние месяцы.

По итогам июля нас снова может ожидать сюрприз: инфляция из-за роста логистических затрат пока находится на умеренном уровне, но мы не забываем, что глобально ситуация с логистикой по-прежнему тяжёлая. Пока непонятно, как долго будут восстанавливаться логистические цепочки, но мы ожидаем что в ближайшие месяцы этот инфляционный фактор заиграет в полную силу.

Консенсус аналитиков, инвесторов и Федрезерва остаётся неизменным: текущие инфляционные факторы — временные. Участники рынка считают, что со временем производство чипов сможет удовлетворить растущий спрос, нефть стабилизируется по окончанию сделки ОПЕК+, логистика восстановится.

( Читать дальше )

Блог им. InveStory |Сезон отчётностей в США: чего ожидать инвесторам?

- 12 июля 2021, 21:59

- |

На этой неделе стартует сезон отчётностей в США за второй квартал. Сегодня освежим результаты первого квартала, а также расскажем, чего ожидать от второго.

Первый квартал отметился тремя вещами: рекордным превышением ожиданий аналитиков, рекордной прибыльностью и исключительно позитивным настроем инвесторов. Прибыль на акцию индекса S&P500 (Earnings per share, EPS) в первом квартале оказалась выше ожиданий аналитиков на целых 23%. Такое бывает редко: обычно, если EPS и оказывается выше ожиданий, то всего на пару процентов.

Ожидания по второму кварталу высоки, но и тут результаты могут приятно удивить. В новостях мы видим заголовки типа “Рост прибылей компаний из S&P500 может оказаться рекордным за десять лет”, но инвесторам стоит помнить, что сильный рост обусловлен низкой базой второго квартала 2020 года. На первый-второй квартал пришлась основная доля локдаунов, из-за чего прибыли в первом и втором квартале снизились на 15% и 31% соответственно. Сейчас аналитики ждут роста прибылей на 63%, но на фоне бешеных темпов стимулирования экономики прибыли могут оказаться лучше ожиданий и в этом квартале.

( Читать дальше )

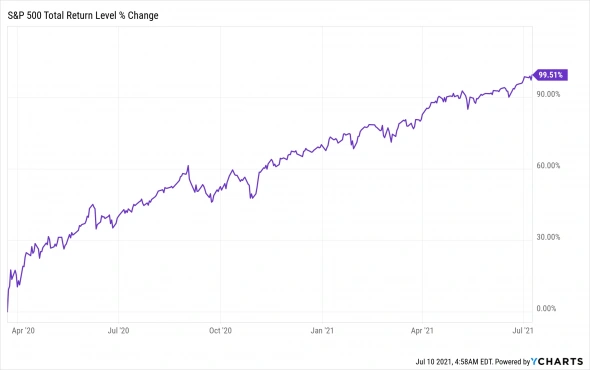

Блог им. InveStory |Рынок США удвоился со дна пандемии

- 10 июля 2021, 16:10

- |

На этой неделе произошло достаточно знаменательное событие — рынок США фактически удвоился со своего пандемического минимума, куда он опустился 23 марта 2020 года после падения на 34 %. В пятницу S&P 500 закрылся на уровне +99.5% (включая дивиденды). А если же смотреть на рынок США целиком, взяв за основу индекс Wilshire 5000, то тогда рынок удвоился ещё 25 июня. Таким образом для удвоения рынка во время одного из самых страшных кризисов понадобилось всего около 15 месяцев!

Рост со дна коронокризиса побил рекорды большинства других кризисов и занял второе место вслед за Великой Депрессией начала 20го века. Тогда в 1932 году на это ушло всего 3 месяца. Правда стоит отметить, что ситуация тогда сильно отличалась. Рынок падал с октября 1929 до 1 июня 1932, обвалившись на чудовищные 83%! Впрочем, удвоиться с такого глубокого дна была не столь сложно. В течение июня рынок находился в боковике, а потом взлетел на 92% (!) за июль и август 1932 года, закончив удвоение к концу первой недели сентября.

( Читать дальше )

Блог им. InveStory |Какие страны пострадают от третьей волны, а какие - нет

- 09 июля 2021, 19:29

- |

Мы продолжаем собирать наиболее объективную картину ситуации вокруг третьей волны ковида — и продолжаем поделиться своими наблюдениями с вами.

Страны, которые пострадают меньше всего от третьей волны: США, Китай, Великобритания, ЕС в целом, Канада, Израиль. В одном из наших прошлых постов мы опечатались: мы говорили, что при текущих темпах вакцинации США, ЕС и Китай вполне могут успеть провакцинировать 65-70% населения к середине весны. Мы имели в виду середину осени этого года. По прогнозам, Китай к этому времени вполне успеет провакцинировать 70% населения, США, ЕС и Великобритания — примерно 65%. Такой доли вполне достаточно чтобы эффект от третьей и возможной четвертой волны был минимальным даже при повышенной заразности штамма дельта. В США рост заражений в основном происходит в штатах, которые не являются особенно важными для американской экономики (Арканзас, Миссури, Невада) по сравнению такими штатами как, например, Калифорния или Техас.

( Читать дальше )

Блог им. InveStory |Почему рынки падают?

- 08 июля 2021, 18:58

- |

Причин две:

1. страх замедления экономического роста из-за третьей волны ковида;

2. резкое падение доходности гособлигаций США.

Пройдёмся подробнее по каждому пункту.

Что с ковидом? Число инфицированных в мире растёт, но смертность растёт только в странах с низкой долей вакцинированных. Россия по показателю смертности занимает почётное второе место, уступая только Индонезии. Но нас как инвесторов прежде всего интересуют развитые рынки, где ситуация с вакцинацией гораздо лучше. В США, например, число госпитализаций по-прежнему остаётся на минимумах. При текущих темпах вакцинации США, ЕС и Китай вполне могут успеть провакцинировать 65-70% населения к середине весны, чего будет достаточно чтобы обходиться точечными мерами в случае новых вспышек инфекции. В итоге: как мы уже говорили ранее, главным риском мы считаем не саму третью волну, а

( Читать дальше )

Блог им. InveStory |Нефти есть ещё куда расти

- 01 июля 2021, 17:25

- |

Нефть продолжает дорожать на фоне ожидания инвесторами ключевой встречи ОПЕК по добыче. В это же время, в иранских ядерных переговорах пока очень слабый прогресс.

На сегодняшнем заседании ОПЕК Россия скорее всего будет выступать за дальнейшее увеличение добычи. Саудовская Аравия выступает за более постепенный подход. Между тем, санкции с Ирана пока снимать не собираются: переговоры по ядерной программе, судя по всему, затягиваются. Мы учитываем и тот факт, что новый президент Ирана — хоть и прагматичный, но всё-таки консерватор. Поэтому быстрого наращивания добычи Ираном мы по-прежнему не ждём.

Напомним, что в марте 2020 года ОПЕК+ договорился сократить добычу нефти на 10 миллионов баррелей в день (мбд) начиная с мая того же года. Сделка по сокращению должна закончиться в апреле 2022 года. Текущее сокращение добычи составляет 5.8 мбд.

ОПЕК вряд ли будет активно наращивать добычу даже при такой высокой цене, потому что опасается перенасыщения рынка к 2022 году, если картель начнёт снимать ограничения сверх графика. Осторожность ОПЕК может привести к краткосрочному дефициту нефти и её росту выше $80, но на горизонте пары лет текущий подход картеля мы считаем оправданным. Когда ограничения полностью снимут, мы ожидаем стабилизации цены на нефть в районе

( Читать дальше )

Блог им. InveStory |Почему инфляция может оказаться ниже, чем мы думаем

- 30 июня 2021, 17:10

- |

На прошлой неделе мы подробно поговорили о факторах, которые будут способствовать инфляции (Предыдущие части здесь). Инфляция сейчас — один из важнейших параметров, который определяет и политику целых стран, и поведение инвесторов на рынке.

Несмотря на то, что мы ставим на проинфляционный сценарий и позиционируем свои портфели InveStory Private соответствующим образом, мы осведомлены о возможных рисках нашего сценария. Когда инвестор осведомлён о рисках — он может их контролировать, корректируя долю отдельных акций или секторов в своём портфеле.

Мы видим следующие риски для нашего проинфляционного сценария:

Риск №1: дефляция из-за технологического развития. В последние три десятилетия технологический прогресс шёл безумными темпами. Главным технологическим трендом 2020-х мы считаемавтоматизацию производства товаров и услуг. В ходе автоматизации миллионы людей могут лишиться работы и скорее всего будут рассчитывать на безусловный базовый доход — меру, которая сейчас в качестве эксперимента вводится в отдельных странах. Таким образом, порог потребления населения будет ограничен, из-за чего инфляция, связанная с потреблением, может оказаться ниже наших ожиданий.

( Читать дальше )

Блог им. InveStory |Ключевое событие недели - отчет по рынку труда в США за июнь 2021г

- 29 июня 2021, 08:00

- |

За последние 2 месяца мы наблюдали крайне слабые отчеты по рынку труда: количество новых рабочих мест хуже ожиданий при росте средних заработных плат. Причина — фискальными стимулы на федеральном уровне и на уровне штатов. В результате у среднего американца сейчас рекордный процент сбережений и отсутствие мотивации идти на работу — стимулирующие чеки как правило либо равны зарплате, либо даже превышают её. Некоторые работодатели сталкиваются с нехваткой работников и пытаются привлечь их повышенной зарплатой. Отметим, что инфляция заработной платы не является «переходящей» из-за открытия экономики. Повысить зарплату просто, а вот снизить — уже гораздо сложнее.

Что изменилось в июне? Часть штатов уже отменили дополнительные пособия по безработице. Это значит, что люди потихоньку начнут возвращаться на работу. Поэтому мы ожидаем, что отчет по рынку труда в пятницу будет чуть лучше ожиданий, отражая эффект от возвращения людей на работу. Новый дельта-штамм коронавируса пока почти не влияет на политику властей — вакцинация всё-таки работает. Однако на днях ВОЗ объявила глобальной угрозой самый последний штамм — «дельта плюс». По предварительным данным, этот штамм заразен настолько, что заразиться можно просто пройдя рядом с инфицированным без маски.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс