Инвестор Сергей

Как рос рынок при новых президентах США

- 21 января 2021, 13:09

- |

20 января принял присягу президент США Джозеф Байден. Вчера главные фондовые индексы США выросли до рекордов на фоне инаугурации нового главы государства.

- Индекс S&P 500 прибавил 1,39% и закрылся на уровне 3851 пункта;

- NASDAQ Composite вырос на 1,97%, до 13457 пункта;

- Dow Jones Industrial Average вырос на 0,83% до на отметке 31188 пункта.

Инвесторы переводят дух после окончания предвыборной гонки и противостояния кандидатов. Кроме того все ожидают дальнейшего стимулирования экономики.

Давайте посмотрим, как вели себя рынки при вступлении в должность предыдуших президентов США.

За время президентства Дональда Трампа (с 20 января 2017 года — 20 января 2021 г.):

- Индекс Dow Jones вырос на 57%

- Индекс S&P 500 вырос на 68%

За первый срок президента Барака Обамы (с 20 января 2009 года — 20 января 2013 г.):

- Индекс Dow Jones вырос на 65%

- Индекс S&P 500 вырос на 75%

Как думаете, что будет с рынками в дальнейшем? Есть куда расти?

—

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Налоговая, ты че такая дерзкая?

- 18 января 2021, 17:51

- |

Когда я хочу денег от налоговой

Каждый раз, когда я получаю налоговый вычет на индивидуальный инвестиционный счет (#ИИС), налоговая служба максимально долго тянет со сроками.

Сначала я три месяца жду, когда данные об уплаченных моим работодателем налогах подтянутся в систему. После того как подаю декларацию и заявление на получение вычета, жду еще три месяца, пока идет камеральная проверка. Ни днем меньше. Затем есть еще месяц, чтобы деньги поступили на мой счет. Конечно же, проходит ни днем меньше.

Итого — семь месяцев...

Когда налоговая хочет денег от меня

Появился небольшой дополнительный доход. Заношу в декларацию на сайте налоговой. Вжик — моментально получаю уведомление об уплате налога.

Итого — один день...

Где справедливость?

—Подсчитал расходы за 2020 год. Сравнил с 2019-м. Показываю, как на личном бюджете отразилась самоизоляция

- 16 января 2021, 13:30

- |

Давайте обсудим, каким вышел прошлый год в плане личного бюджета.

Много лет я веду подсчет личных финансов. Отлично бодрит и избавляет от иллюзий. Контроль и анализ — основа для благополучия 🧐.

В плане доходов год был очень удачным. Об этом писал в других постах.

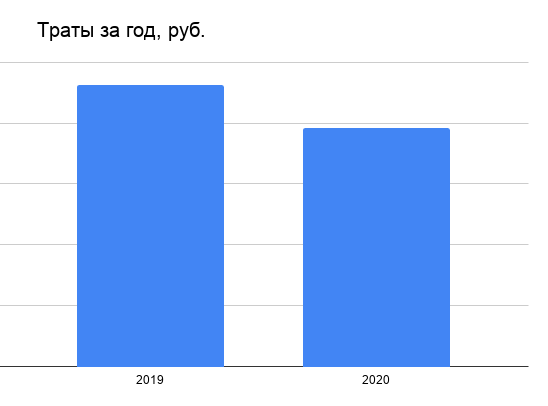

Что касается расходов, давайте посмотрим. Недавно подвел итоги 2020 года. Подсчитал траты и сравнил с прошлыми годами.

Каким был прошлый год, сами знаете. Весной накрыла пандемия. Ограничения, отмена отпусков, снижение активности — все это отразилось на личном бюджете.

Итак, в 2020 траты уменьшились на 15% по сравнению с 2019-м. Посмотрел данные за прошлые годы. Получается, в 2020 году траты снизились на уровнь 2016 года.

Летом я делал отдельный пост о сравнений трат за первое полугодие.

( Читать дальше )

В каких мобильных приложениях россияне потратили больше всего времени и денег в 2020 году

- 15 января 2021, 11:24

- |

Лидируют соцсети, аудио- и видеосервисы и приложения для знакомств.

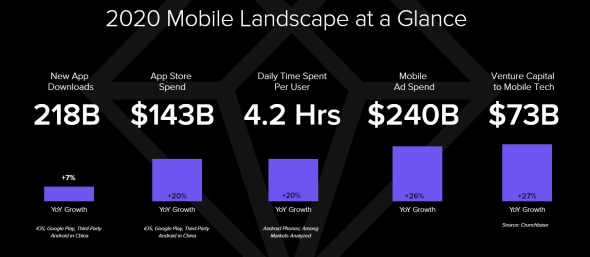

Рынок мобильных приложений продолжает оставаться одним из самых динамичных. Аналитическая компания App Annie выпустила отчет о сфере мобильных приложений. Я в нем поковырялся. Давайте посмотрим, как развивался рынок в прошлом году.

Ландшафт рынка мобильных приложений в 2020:

- $218 млрд (+7% за год) — загрузки приложений.

- $148 млрд (+20% за год) — заработали магазины мобильных приложений (App Store, Google Play, китайские посредники в Android).

- $240 млрд (+26% за год) — расходы на мобильную рекламу.

- $72 млрд (+27% за год) — венчурный капитал в мобильную разработку.

- 4,2 часа (+20% за год) — проводит в приложениях средний юзер.

( Читать дальше )

В личном кабинете налоговой нашел информацию о всех своих счетах. Обнаружил забытый счет с деньгами

- 12 января 2021, 12:10

- |

Каждый из нас пользуются различными банковскими продуктами. Берете кредит, открываете вклад или карточку — и каждый раз вам в банке открывается счет. За многие годы может накопиться множество различных счетов, часть из которых может быть активными.

👀 Я, например, недавно обнаружил давнишний счет до востребования, на котором более 10 лет «пылилось» больше тысячи рублей.

Некоторые люди находят какие-то левые счета. В общем, будет нелишним проверить все счета, открытые на ваше имя.

Информация обо всех ваших счетах в различных банках хранится в Налоговой службе. И вы можете самостоятельно проверить этот список. Рассказываю как:

📱 На мобильном устройстве:

Открываем на мобильном устройстве официальное мобильное приложение Налоговой службы «Налоги ФЛ». Если оно у вас не установлено, нужно пройти процедуру регистрации.

👉 Профиль

👉 Карта приложения

👉 Сведения о банковских счетах

( Читать дальше )

Отчет по портфелю активов за 2020 год: +46%

- 04 января 2021, 16:24

- |

Всем привет! С вами Инвестор Сергей.

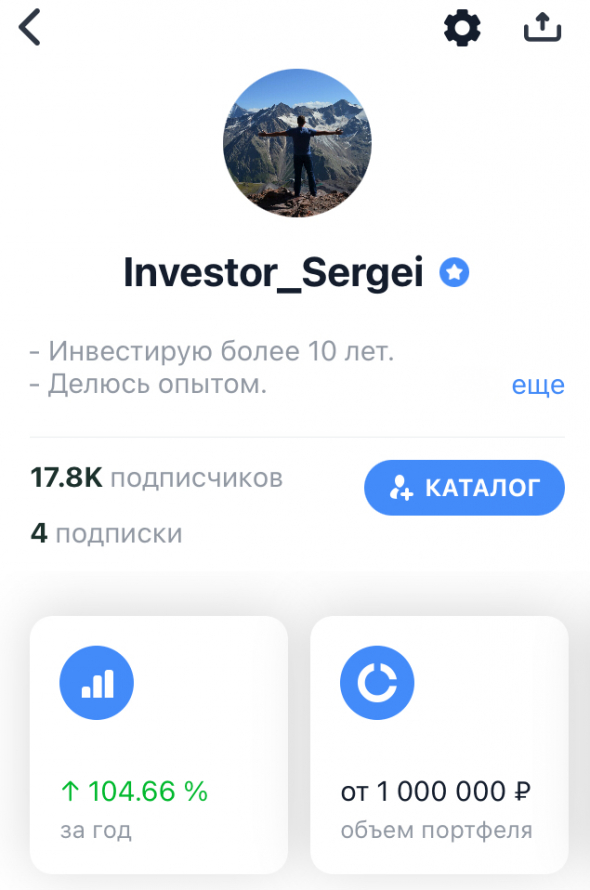

Друзья, на днях был отчет за 2020 год по публичному портфелю иностранных акций, в котором доходность составила более 100% за год.

Сегодня публикую отчет по портфелю всех активов, который составлен согласно моей долгосрочной стратегии. Напомню основные принципы:

✔️ Диверсификация активов.

✔️ Периодическая ребалансировка.

✔️ Активный выбор акций.

✔️ Минимум спекулятивных сделок.

✔️ Удержание издержек (налогов и комиссий) на минимальном уровне.

Структура портфеля сложная и сильно диверсифицированная для соблюдения баланса доходности и риска.

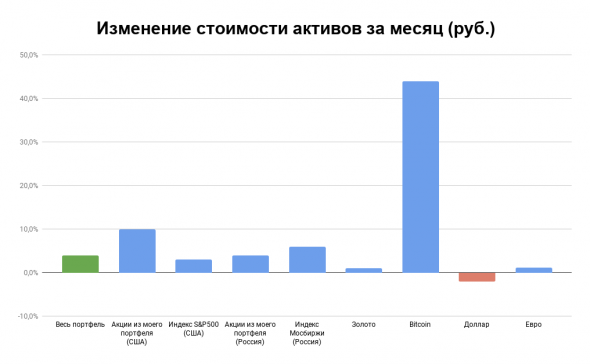

За декабрь портфель вырос на 4%

➕ Портфель акций США в долларах вырос на 12%, в пересчете на рубли вырос на 10%. Кстати, я веду публичный портфель иностранных акций. Можно проверить.

( Читать дальше )

Итоги года. Как 2020 год изменит будущее

- 03 января 2021, 17:17

- |

В связи с началом нового года давайте подведем итоги 2020-го. Что произошло в мире, и какие тренды ожидаются в будущем.

Коронавирус и вынужденная изоляция

Сломали многие сектора экономики и изменила сферы жизни. Возможно, навсегда.

Рекордными темпами в нескольких странах созданы вакцины против новой инфекции. На это ранее требовались годы. Это успех биотехнологий.

Удаленка. Благодаря онлайн-технологиям произошел колоссальный сдвиг во многих сферах. В плюсе оказались все компании, предоставляющие услуги онлайн-коммуникаций.

Расцвет дистанционного образования. Как следствие, переход на удаленное обучение традиционного образования и бум на онлайн-курсы.

Катастрофа для туристической сферы.

Удаленка показала, что для полноценной работы недостаточно смартфонов и планшетов, поэтому снова ожил рынок ноутбуков и компьютеров.

( Читать дальше )

Есть 100% в публичном портфеле за 2020 год

- 02 января 2021, 14:37

- |

Ребята, всех с наступившим Новым годом! Надеюсь, вы встречаете этот год в хорошем настроении, полными надежд и с приятными подарками.

Для меня таким подарочком стала доходность моего публичного портфеля акций, который я веду в сервисе для инвесторов Пульс.

2020 год закрыл с доходностью выше 100%! 🚀 То есть в эту сложную годину удалось удвоить капитал на счете.

Конечно, в красивых цифрах с точки зрения математики смысла нет. Но все мы человеки, для подпитки мотивации важны достижения. Это как в случае с резюме. По одной строчке сразу понятно, что кандидат годный.

Чуть ниже я еще напомню мои принципы инвестирования. Но если бы попросили двумя словами охарактеризовать всю суть моей стратегии, то вот они: СТАЛЬНЫЕ ЯЙЦА. Не дергаться, не паниковать, не обращать внимания на неразумные движухи на рынке и в особенности на комментарии доброжелателей — суть моей деятельности.

( Читать дальше )

7 важнейших уроков 2020 года, которые сделают нас сильнее

- 30 декабря 2020, 12:44

- |

Уходящий год был, мягко говоря, необычным. Жизнь жестко проверила нас на прочность. Надеюсь, вы провожаете 2020-й не только без потерь, но и более сильными и опытными 💪.

Давайте обсудим какие уроки мы усвоим из 2020 года:

Беда может прийти откуда не ждали

Кто мог предположить, что похлебка из летучей мыши с китайского рынка обернется страшной бедой для всего человечества. Последствия пандемии — на годы. Мы столкнулись с классическим черным лебедем. Держи план не только на случай известных проблем, но и неведомых тоже.

Иметь подушку безопасности

Ежу понятно, что в России каждый 5-10 лет случаются кризисы. Но чем большинство населения занимается в благополучные периоды? Скажем прямо — проматывают деньги. А когда в дом приходит беда, встречают ее с голой за… начкой. Иметь подушку безопасности — обязанность каждого ответственного человека.

Копить и инвестировать

( Читать дальше )

Вы помните летний прогноз укрепления курса рубля от Германа Грефа? Проверяем, насколько он ошибся

- 28 декабря 2020, 10:59

- |

Летом немало шума наделал прогноз цены доллара от Германа Грефа. Глава Сбера предрек рублю укрепление к концу года. Но после его слов «деревянный» стал стремительно дешеветь.

Я тогда написал пост об этом прогнозе. В комментариях разразились споры. Кто-то изначально не доверял топ-менеджеру: «Послушай Грефа и сделай наоборот». А кто-то говорил, что до конца года еще много времени, и не стоит заранее осуждать Германа Оскаровича, нужно подождать конца года.

Штош. Давайте проверим, сбылся ли прогноз.

Вернемся на полгода назад. В конце июня рубль стоил около 69 рублей, а Герман Греф дал большое интервью, в котором высказался о перспективах курса доллара:

— Наша национальная валюта тесно связана с ценой на нефть, а ее тяжело спрогнозировать. Я доверяю одному из старых и опытных аналитиков Генри Гроубу. Он называет на конец года 60–62 доллара за баррель. Значит, рубль будет в пределах плюс-минус 60 к доллару.

Смотрим, что имеем к Новому году? 75 рублей за доллар. Ошибочка на 20%.

Но проблема даже не в том, что неверно предсказана цена, а в том, что ошибочно предугадано направление движения. Рубль не укрепился, а еще больше ослаб, а в ноябре и вовсе сходил на отметку в 80 рублей.

Стоит ли повторять, что не нужно слушать ничьих прогнозов и советов.

теги блога Инвестор Сергей

- Apple

- ETF

- IPO

- Ozon

- Positive Technologies

- S&P500

- vk

- акции

- акции США

- альфа банк

- банк

- Банк России

- банки

- биткоин

- блокировка

- блокировка активов

- БПИФ

- Брокер

- брокеры

- валюта

- ВИМ Ликвидность

- вклад

- вклады

- ВТБ

- вычет по ИИС

- газпромбанк

- депозит

- Депозиты

- дивиденды

- доллар

- Доллар рубль

- евро

- заблокированные активы

- золото

- ИИ

- ИИС

- инвестиции

- иностранные акции

- итоги года

- итоги месяца

- Итоги недели

- кешбэк

- китай

- Ключевая ставка ЦБ РФ

- Книги

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- кредитная история

- кредитная карта

- кредитные карты

- криптовалюта

- кэшбэк

- ЛДВ

- мобильный пост

- МосБиржа

- накопительные счета

- налог

- налоги

- налоговая

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- НДФЛ

- НРД

- обзор рынка

- Облигации

- обмен заблокированными активами

- отчёт

- офз

- Пенсия

- ПИФ

- портфель

- путешествие

- Путешествия

- разблокировка активов

- рецензия на книгу

- Россия

- рубль

- Санкт-Петербургская биржа

- сбер

- сбербанк

- СБП

- скидки

- СПб Биржа

- Статус квалифицированный инвестор

- США

- Т-банк

- Тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Финам

- фонды

- фонды денежного рынка

- форекс

- ЦБ РФ

- экономия

- юань

- Яндекс