Инвестор Сергей

Есть 100% за год в портфеле акций США! Состав портфеля и моя стратегия

- 11 августа 2020, 10:01

- |

Ребята, тут такое дело. Мой публичный портфель на американские акции сделал 100% год к году. Пруфы прилагаю.

Проверить результат и посмотреть состав портфеля можно в сервисе Пульс брокера Тинькофф Инвестиции, где я веду портфель:

✅ В мобильном приложении. Ник — Investor_Sergei.

✅ Ссылка на веб-версию. Она урезана по сравнению с приложением.

Основные моменты:

- Это результат не всех моих активов, а только портфеля на американские акции, которые поддается проверке, потому что публичный.

- По всему спектру активов (включая высоконадежные, но низкодоходные) доходность около 33% за год. Я регулярно делаю в этом канале отчеты. Вот последний.

- Без учета дивидендов. Но на американском рынке они такие низкие, что существенно не влияют на доходность.

Моя стратегия держится на следующих принципах:

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 15 )

Обвалится ли рубль в августе?

- 04 августа 2020, 11:04

- |

Меня задергали вопросами о том, что будет с рублем. У многих нервяк по поводу того, что происходит на валютных рынках. Собрал самые популярные аргументы сторонников того, что рубль скоро накроется медным тазом.

🤥 Слухи о деноминации. Гуляют с начала июля. Деноминация — это изменение нарицательной стоимости денежных знаков, например, убирание лишних нулей в дензнаках. Волну поднял один из рядовых аналитиков. Его слова ловко подхватили СМИ. Поднялась такая волна, что гасить ее пришлось руководству Центробанка, который опроверг слухи.

🤥 Слухи о девальвации. Верный спутник слухов о деноминации, так как многие путают эти понятия. Девальвация — снижение курса национальной валюты по отношению к твердым валютам. Это уже реальнее. Девальвация в России происходит раз в 5-10 лет, так как на рынке порой складывается ситуация, когда правительству выгодно отпустить курс рубля, чтобы получать больше денег от продажи ресурсов за рубеж.

( Читать дальше )

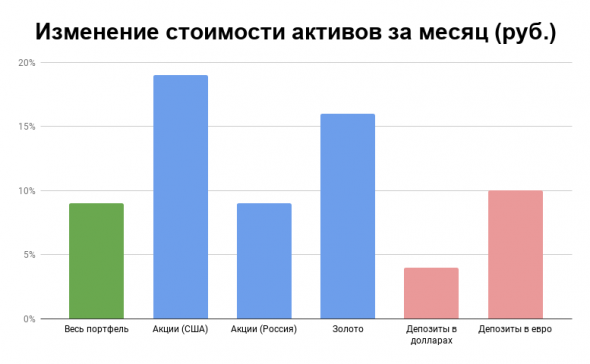

Отчет по портфелю за июль 2020: рекордный месяц за год по результатам

- 02 августа 2020, 12:05

- |

Продолжаю публиковать ежемесячные отчеты по портфелю активов.

Напомню, что моя умеренная долгосрочная стратегия держится на следующих принципах:

- Диверсификации активов.

- Периодическая ребалансировка.

- Активный выбор акций (не индексное инвестирование).

- Минимум спекулятивных сделок.

- Удержание издержек (налогов и комиссий) на минимальном уровне.

Структура портфеля:

- Акции фондового рынка США.

- Акции фондового рынка России.

- Депозиты в долларах США.

- Депозиты в евро.

- Депозиты в рублях.

- Облигации.

- Золото.

За месяц активы выросли на 9,5%

В июле портфели акций как на российском, так и на американском рынке снова показали отличный рост.

- Портфель акций США в пересчете на рубли вырос на 19%.

- Портфель российских акций вырос почти на 9%.

- Цена золота почти выросла на 16%.

( Читать дальше )

Как я увяз в квесте по получению статуса квалифицированного инвестора

- 31 июля 2020, 10:31

- |

Несколько постов назад я пообещал вам, что расскажу, как получить статус квалифицированного инвестора. В связи с тем, что подхожу под одно условий, я решил по-быстрому оформить эту ачивку. Но не тут-то было. Я увяз в болоте бюрократии и пока из него не вылез. Поэтому буду рассказывать вам о процедуре порциями.

Итак, зачем оно мне надо?

На днях Госдума приняла закон, который разделит всех инвесторов на две категории:

неквалифицированные — те, у кого нет специальных знаний о работе на фондовом рынке, но кто хотел бы с его помощью приумножить средства;

квалифицированные — те, кто обладает опытом торговли на бирже, а значит, получит доступ к более рисковым активам.

Закон разобрал в отдельном посте.

Неквалифицированные будут отрезаны от множества инвестиционных инструментов (список смотрите тоже тут).

( Читать дальше )

Как менялась стоимость облигаций из-за конфликтов России

- 30 июля 2020, 10:20

- |

Рынком управляет страх. Давняя поговорка весьма точно описывает поведение биржевых котировок. Глядя на график цен, можно как по кардиограмме видеть массовые всплески адреналина в сердцах участников рыночной торговли. Особенно это заметно в ценах облигаций, которые отражают состояние общей экономической ситуации в стране. Или даже больше. По ним можно читать историю современной России.

Также в них содержится ответ, когда покупать ценные бумаги в России: изучая тонны финансовых отчетов или достаточно раз в неделю смотреть «Вести с Дмитрием Киселевым».

Давайте посмотрим на график стоимости облигаций за последние семь лет. Для примера я взял ОФЗ 26211, которая была выпущена в январе 2013 года. Но на самом деле можно брать любую из облигаций федерального займа.

Как видно, в зеленой зоне, то есть выше номинала, облигации были в короткие периоды — во время избрания президентом России Владимира Путина. Сюда же можно отнести и нынешний референдум по поправкам в Конституцию с главной из них: обнулением сроков Путина. Короче, президент остается все тот же. Стабильность! Можно сказать, что эти периоды — точки высшего доверия держателей бумаг к экономике страны.

( Читать дальше )

Доллар вырос уже больше, чем ставка по депозитам в Сбербанке после прогноза Грефа об укреплении рубля

- 29 июля 2020, 11:01

- |

Меня всегда настораживает, когда высокопоставленные чиновники делают какие-то заявления. Долгое время их не видно и не слышно, а потом они как бы невзначай дают прогнозы. Народ уже привык к этому и давно читает между строк, ожидая подвоха.

Месяц назад вышло огромное интервью главы Сбербанка Германа Грефа, в котором он дал прогноз по стоимости доллара. Ранее я сделал выжимку из этого интервью.

Вот какой прогноз тогда дал Герман Оскарович о перспективах рубля:

— Наша национальная валюта тесно связана с ценой на нефть, а ее тяжело спрогнозировать. Я доверяю одному из старых и опытных аналитиков Генри Гроубу. Он называет на конец года 60–62 доллара за баррель. Значит, рубль будет в пределах плюс-минус 60 к доллару.

Что же произошло с курсом спустя месяц?

А доллар за это время повел себя вопреки прогнозу банкира — подорожал.

( Читать дальше )

9 способов инвестировать в золото: плюсы и минусы

- 28 июля 2020, 15:47

- |

Вчера стоимость достигла исторического рекорда— выше $1923 за унцию (пика 9-летней давности). В эпоху цифровых технологий драгметалл, как и сотни лет назад, является одним из самых популярных и надежных активов. Но легко ли инвестировать в настоящее золото обычному инвестору?

Когда-то золото можно было купить только в физическом виде. Сегодня для покупки реального металла есть серьезные ограничения. Зато финансовая сфера придумала множество вариантов запастись производными «золотыми» активами. Давайте разбираться.

1️⃣ Золотые слитки

Наиболее соответствующий нашей задаче способ, так как приобретается реальное золото, которое останется тем, что оно есть при любых потрясениях.

⚖️ Где купить: в банках, на бирже (сложная процедура) или у частных лиц (большой риск).

( Читать дальше )

Вкратце о моей стратегии

- 26 июля 2020, 12:44

- |

Часто задают вопрос о моей стратегии покупок акций. Об этом можно говорить бесконечно, но если совсем коротко, то вот.

Почти всегда:

😏 Я: жду-жду-жду-жду-жду…

И тут:

📺 Новости: рынки упали!

🤓 Советник: покупать на коррекции.

😀 Трейдер-новичок: покупаю!

😏 Обычный трейдер: жду.

😏 Я: жду.

Спустя несколько дней:

📺 Новости: рынки продолжают падение, экономике — конец.

🤓 Советник: это дно. Покупать.

🙁 Трейдер-новичок: мне уже конец.

🙂 Обычный трейдер: покупаю!

😏 Я: жду.

Спустя еще несколько дней:

📺 Новости: рынки продолжают падение, экономике — конец, нам всем конец!

🧐 Советник: все падает. Продавать!

😩 Трейдер-новичок: мне конец.

🙁 Обычный трейдер: мне тоже конец.

🙂 Я: покупаю.

Но есть вероятность и такого сценария. Спустя еще несколько дней:

📺 Новости: мы закрылись.

🤷🏻♂️ Советник: я — безработный.

😩 Трейдер-новичок: мне конец.

😩 Обычный трейдер: мне конец.

😩 Я: мне конец.

👴🏻 Баффет: покупаю.

Вместо Крыма Сахалин. Каковы условия получения кешбека за отдых в России

- 24 июля 2020, 10:53

- |

Стали известны подробности по компенсации россиянам трат за отдых на родине. Вчера правительство пообещало кешбэк в размере от 5 до 15 тысяч рублей за туры, купленные на российские курорты. Хорошая инициатива, но, разумеется, дьявол кроется в деталях. Давайте разбираться.

За какие туры можно получить компенсацию

Нужно купить готовый тур, включающий как минимум проезд (на любом виде транспорта) и проживание в сертифицированной гостинице, то есть про частный сектор и Airbnb можно забыть. Круизы с проживанием на корабле тоже попадают в программу.

Тур при этом должен:

- Стоить не меньше 25 тысяч рублей.

- Куплен на сайте мирпутешествий.рф (Russia.travel)

- Оплачен картой «Мир».

Сумма кешбека зависит от стоимости тура

- от 25 000 руб. — 5 000 руб.

( Читать дальше )

Госдума приняла закон о статусе квалифицированного инвестора. Что запретят неопытным трейдерам?

- 23 июля 2020, 12:38

- |

Итак, обратной дороги нет. Вчера Госдума приняла, так называемый закон о статусе квалифицированного инвестора. По сути, речь идет о серьезном перекрытии возможностей для начинающих инвесторов под соусом заботы о неопытных участниках фондового рынка.

Кстати, я как раз получаю статус квалифицированного инвестора. Буду держать вас в курсе о нюансах.

Закон еще должны принять в Совете Федерации и подписать президент. Вступает в силу с момента опубликования, но большая и самая важная для простых инвесторов часть его положений заработает только с 1 апреля 2022 года.

О чем закон

Закрепляет разделение инвесторов на две категории:

неквалифицированные — те, у кого нет специальных знаний о работе на фондовом рынке, но кто хотел бы с его помощью приумножить средства;

квалифицированные — те, кто обладает опытом торговли на бирже, а значит, получит доступ к более рисковым активам.

( Читать дальше )

теги блога Инвестор Сергей

- Apple

- ETF

- IPO

- Ozon

- Positive Technologies

- S&P500

- vk

- акции

- акции США

- альфа банк

- банк

- Банк России

- банки

- биткоин

- блокировка

- блокировка активов

- БПИФ

- Брокер

- брокеры

- валюта

- ВИМ Ликвидность

- вклад

- вклады

- ВТБ

- вычет по ИИС

- газпромбанк

- депозит

- Депозиты

- дивиденды

- доллар

- Доллар рубль

- евро

- заблокированные активы

- золото

- ИИ

- ИИС

- инвестиции

- иностранные акции

- итоги года

- итоги месяца

- Итоги недели

- кешбэк

- китай

- Ключевая ставка ЦБ РФ

- Книги

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- кредитная история

- кредитная карта

- кредитные карты

- криптовалюта

- кэшбэк

- ЛДВ

- мобильный пост

- МосБиржа

- накопительные счета

- налог

- налоги

- налоговая

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- НДФЛ

- НРД

- обзор рынка

- Облигации

- обмен заблокированными активами

- отчёт

- офз

- Пенсия

- ПИФ

- портфель

- путешествие

- Путешествия

- разблокировка активов

- рецензия на книгу

- Россия

- рубль

- Санкт-Петербургская биржа

- сбер

- сбербанк

- СБП

- скидки

- СПб Биржа

- Статус квалифицированный инвестор

- США

- Т-банк

- Тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Финам

- фонды

- фонды денежного рынка

- форекс

- ЦБ РФ

- экономия

- юань

- Яндекс