Блог им. Investor_Sergei |Как я заработал на кэшбэках и скидках более 385 000 руб.

- 08 января 2025, 12:47

- |

В связи с окончанием года подвожу промежуточный итог эксперименту «Капитал с кэшбэка и скидок».

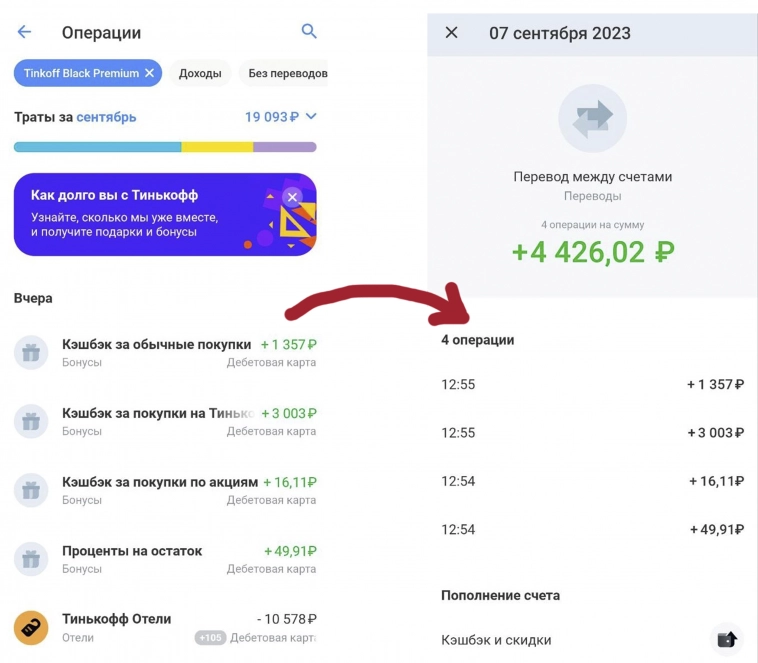

Еще до того, как завести финансовый блог, придумал способ, как визуализировать пользу от экономии. Завел отдельный счет, на который перекидывал суммы скидок и кэшбэков. Тогда ещё думал: «Когда-нибудь этот счет будет приносить дополнительный доход». Так и произошло: сложный процент уже делает свое благое дело.

1️⃣ Сначала экономим

Какие средства попадают в портфель: скидки и кэшбэки, которые экономятся на обычных тратах. Для этого завел множество карт разных банков. Их у меня полтора десятка.И трачу средства с тех, где есть хорошие программы лояльности. Многие этим не заморачиваются. Вот мой портфель показывает, что они теряют.

👉 Каждый месяц делаю обзоры кэшбэков в моем Телеграм-канале для общей пользы. Подписывайтесь!

2️⃣ Потом инвестируем

В 2023 году отправил эти деньги на фондовый рынок, где создал портфель облигаций. И теперь сэкономленные некогда средства приносят дополнительный, уже инвестиционный доход в виде купонов. Раз в несколько дней дзинькает уведомление, что мне упали очередные купоны.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 20 )

Блог им. Investor_Sergei |Перевел портфель «Капитал с кэшбэка и скидок» в облигации

- 12 октября 2023, 12:18

- |

Большие изменения в моем портфельчике, который наполнялся деньгами сэкономленными на разных акциях, кешбэках и скидках. Буквально: сэкономил — значит, заработал.

В прошлом посте наглядно с картинками показал, как портфель до 172 тысяч рублей и как он стал потихоньку пухнуть от доходности, то есть сэкономленное стало приносить новые деньги.

Пришла пора использовать более серьезные активы, чем накопительный счет. Перевел все накопления в облигации.

Почему выбрал бонды?

- Пока портфель еще невелик, чтобы раскидывать его по разным активам.

- Выше доходность, чем на накопительных счетах.

Недавно банк России поднял ключевую ставку до 13%. Следом выросли доходности облигаций. Сейчас бонды торгуются под 12-13%. Это возможность зафиксировать доходность на долгое время. Знаю, что есть сравнимые предложения по банковским вкладам, но все они ограничены по срокам.

- Экономия времени.

Цель — уменьшить затраты человеко-часов. Это подойдет тем, кто не имеет вагона времени разбираться в рынке и следить за ним. Вложил и забыл.

( Читать дальше )

Блог им. Investor_Sergei |Моя стратегия инвестирования. Что помогает получать прибыль выше рынка?

- 15 марта 2021, 10:23

- |

Меня часто спрашивают о моей стратегии инвестирования. Решил коротко описать основные тезисы в одном посте.

Вот 🔟 основных принципов инвестирования👇.

1️⃣ Долгосрок

Придерживаюсь долгосрочной стратегии. Горизонт инвестирования — более 20 лет. Поэтому в портфеле основную часть составляют рискованные, но потенциально более доходные инструменты. В основном это акции.

2️⃣ Активный выбор акций

Предпочитаю самостоятельно выбирать акции и моменты входа на рынок, чтобы получать результат лучше среднерыночного. Поэтому у меня нет индексных ETF и фондов.

В отличие от полностью пассивной стратегии, это позволяет получать результаты лучше среднерыночных. Хотя для большинства инвесторов это не подойдет, потому что нужно много времени уделять изучению рынка и компаний.

( Читать дальше )

Блог им. Investor_Sergei |Портфель акций США вырос до 88% за год. Делюсь составом. Не спекулирую. Жду критику.

- 08 июля 2020, 17:49

- |

Как так получилось, если до сих пор говорят о кризисе, а весной случился обвал котировок?

Я строго придерживаюсь собственной системы инвестирования. Не спекулирую, не играю на Форексе и не торгую фьючерсами и прочими инструментами. Предпочитаю работать с проверенными годами финансовыми инструментами, вкладываться в бизнес, покупая акции, или давать компаниям в долг, приобретая облигации.

Занимаюсь инвестициями более 10 лет. Когда-то и я был активным трейдером, но быстро переболел игроманией на бирже и выработал собственную систему инвестирования, которой делюсь на страницах своего канала. Главное, я понял, что нет смысла торчать у мониторов круглые сутки и спекулировать. Сложный процент с годами сделает свое благое дело.

Именно в грамотном выборе акций отдельных кампании кроется возможность хорошего заработка в долгосрочной перспективе (рост стоимости + дивиденды).

( Читать дальше )

Блог им. Investor_Sergei |Отчет по портфелю за апрель 2020: несмотря на кризис активы растут

- 02 мая 2020, 12:53

- |

Человечество продолжает бороться с пандемией коронавируса. Строгие меры по самоизоляции привели экономику в упадок. Тем не менее на этом пессимистическом фоне портфель активов продолжает расти.

Что произошло в апреле:

Почти весь мир сидит на карантине.

Рекордное падение экономической активности в большинстве стран.

Цены на нефть на низких уровнях.

На товарной бирже впервые в истории цена фьючерсного контракта на нефть стала отрицательной.

Центральный Банк России снизил ключевую ставку до 5,5%

Что произошло с портфелем инвестиций

Напомню, мою систему. Портфель состоит из различных активов. Как из высокодоходных, но рискованных, так и из менее доходных, но высоконадежных. Правильно подобранный портфель по соотношению риск/доходность позволяет не только расти вашим капиталам, но и защитить их во время нестабильности на рынках. Среднегодовая доходность — около 20%.

Структура портфеля:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс