Блог им. JiM_SLIL |Отчет 27 недели 2023 года. RTSi, IMOEX, USDRUB.

- 08 июля 2023, 15:34

- |

ЦБ РФ готов проводить валютные интервенции только в случае возникновения рисков финстабильности, сейчас таких рисков нет — Набиуллина

Наша зависимость от импорта делает своё дело, ЦБ не виноват.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Блог им. JiM_SLIL |Что ожидать от ФРС

- 21 марта 2023, 20:12

- |

В целом «Банковская система» в США здорова, мы по-прежнему наблюдаем низкий уровень проблемных кредитов, за исключения риска изменения процентной ставки.

(хочу так же напомнить, что «плохие кредиты» исторически были причиной большинства банкротств банков)

Главный минус всей проблемы в том, что я и многие другие ожидаем рецессию.

Чтобы кредит обанкротился – на это нужно время, а поскольку у большинства предприятий есть резервы, которые они могут использовать, значит процесс может затянуться и быть скрыть, на какое-то время.

цитата «Когда что-то ломается, нас всегда пытаются увести от сути».

urlik.ru/OXZK

urlik.ru/OXZKЕсли смотреть на ставки по федеральным фондам «кривой доходности», то кривая остается инвертированной, за исключением того, что (по всей плоскости) доходность упала, а это свидетельствует о том, что бизнес начал перестраиваться, и «деньги» из реальной экономики пошли в «безопасные активы», такие, как облигации, золото, серебро.

( Читать дальше )

Блог им. JiM_SLIL |Российская экономика защищена юанем. Вы согласны?

- 16 марта 2023, 16:24

- |

Самый главный недостаток Юаня заключается в том, что пока Китай отказывается сделать юань полностью конвертируемым, он не сможет конкурировать с долларом или евро в качестве мировой валюты. Но, сейчас мы видим, как рыночная логика преобладает над геополитикой. ЦБ РФ внес коррективы в структуру своих валютных резервов, и перевел 15% своих международных активов в юани.

При условии мощных санкций, действия ЦБ РФ ожидаемы, но тут более важно, то, что BIS (статистика SWIFT) фиксирует, что Китайские компании стали заключать контракты с токсичного Доллара в Евро, а другую часть контрактов, в Юанях. – bloomberg

СВО и последовавшие санкции изменили мир, Россия всё больше зависит от Китая, а Китай от России.

( Читать дальше )

Блог им. JiM_SLIL |Сейчас ФРС пытается вернуть доверие, путем платёжеспособности банковской системы. Не верю.

- 13 марта 2023, 18:57

- |

После краха Silicon Valley Bank (SVB) можно ожидать, что планы ФРС разрушены, и Пауэлл будет вынужден признать, что экономика не была подготовлена должным образам к растущим процентным ставкам, а значит цикл повышения ФРС к 5,5%-6% нужно отменять.

www.tradingview.com/x/SDtfBo6M/

www.tradingview.com/x/SDtfBo6M/Ставки уже закладывают снижение, а если падение составит более 100 б.п, то ФРС не в силах будет остановить рецессию.

Мудрая мысль: не верьте ответственным лицам из ЦБ и т. д., смотрите что делают богатые люди, и вы поймете, что происходит на рынках.

Причины по которой я так считаю, основываются на утверждении перехода рынка от роста, к стоимости, и благодаря этому переходу, ФРС всячески начал уделять внимание к «росту реальной заработной платы», что в свою очередь подтверждает ужесточение кредитно-денежной политики, направленное на подавление спекуляций, путем повышения процентной ставки.

Сегодня экономика, больше похожа, на середину 60-х, с ошибками политиков в 70-х, и проблемами в обслуживания долга, спекуляции, которые прямиком ведут к повторению 1929-х. Великая депрессия.

( Читать дальше )

Блог им. JiM_SLIL |Рецессия близко.Вы готовы к Рецессии.

- 02 ноября 2022, 18:43

- |

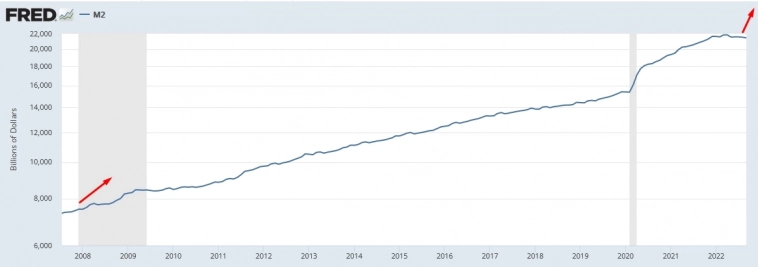

Согласно производственным отчетам PMI от ISM которые вышли вчера, «инфляция» пошла на спад. (раздел Prices от PMI) Если при этом произойдет рост М2, то рынок получит приличную рецессию. Как говорит Баффетт: пришло время посмотреть кто в чем плавал.

( Читать дальше )

Блог им. JiM_SLIL |После Пресс-конференция Набиуллиной все стало ясно. Рубль

- 25 июля 2022, 07:01

- |

Вроде как бы все у них нормально. В тот же момент мне лично непонятно, как они управляют экономикой в условиях санкций.

Проблеме роли укрепления рубля отводят совсем немного внимания. При этом решение этой проблемы, похоже лежит не на ЦБ РФ, а на ком-то другом.

( Читать дальше )

Блог им. JiM_SLIL |Что буду торговать, и отчет за 16-20 Мая 2022 года.

- 22 мая 2022, 18:35

- |

Всего в обзоре 3 портфеля.

- Акции \ Interactive Brokers LLC

- Акции \ Российская Биржа

- SP500 \ МТ4 \ с плечами

В условиях санкций RTS вырос на 9,7%, все в шоке, как такое возможно. На деле, причины роста кроются в валютной разнице. Слишком крепкий рубль, который укрепляется из-за отсутствия спроса на импорт создал весь HYP, что в итоге заставляет ЦБ быстрее смягчать условия, и вероятно на июньском заседании мы увидим понижение шага более 3%, я считаю что ставка по фондам будет снижена с 14% до 9%, что будет воспринята рынком положительно.

( Читать дальше )

Блог им. JiM_SLIL |Они добивают нашу экономику.

- 13 марта 2022, 15:46

- |

По чему это ошибка! И по чему страной управляют недо-управленцы.(смотрите видео)

( Читать дальше )

Блог им. JiM_SLIL |Пики рынка SP500 близко.

- 10 ноября 2021, 20:35

- |

Отчет по инфляции вышел взрывным, уронив рейтинги Пауэла ниже плинтуса. Веры во временную инфляцию Пауэла, больше нет.

🔺Инфляция в США 6,2%

🔺Базовая инфляция 4,6%

🔺Жилье подскочило на 0,7%

🔺Продукты питания — на 0,8%

🔺Подержанные автомобили — на 2,5%

🔺Медицинское обслуживание — на 0,5%

Следующий шаг +7%, уже в следующем месяце, а судя по кризису предложения энергии, инфляция движется к двухзначным цифрам, которые мы вероятно увидим с первыми холодами.

Самая большая проблема для мира в том, что розничные запасы находятся на рекордно низком уровне, поэтому необходимости в сезонных скидках перед основным сезоном покупок просто нет, и не будет. При таких условиях когда в мире, есть кризис предложения, запускать программу сокращения QE будет ошибкой, что в итоге только погрузит рынок в еще большие проблемы.

Есть высокая вероятность того, что сокращение программы QE, не оправдывает ожидания, и ФРС продолжит количественное смягчение.

( Читать дальше )

Блог им. JiM_SLIL |Что с рынком? Что с Золотом ? Что с рублем ? Самое актуальное по рынкам.

- 05 сентября 2021, 14:54

- |

В этом видео мы поговорим о влиянии Covid-19 на экономику, затронем опережающие индикаторы PMI, и определим что ждать от рынков, в какую сторону нам торговать.

Тайм коды. В обзоре 20:49

0:01 Вступление

0:45 Ждать ли коррекцию от Covid-19 на Sp500

2:15 Smart Maney indicator

2:33 Risk — on \ off индикатор

3:00 За фондовой рынок Америки.

3:45 Китай и ожидание по рынкам.

4:48 Инфляция это надолго, данные от PMI.

8:35 Мой спекулятивный портфель.

8:47 G-10 Направление тренда.

9:25 За рубль

11:38 За индекс доллара.

13:35 EURUSD

14:22 EURCHF

14:53 JPYUSD

15:10 Индекс РТС и совпадающее индикаторы.

17:01 Рынок Золота и Серебра

20:30 Бонус и благодарности.

Ссылка на наш телеграмм https://t.me/joinchat/kLjlEsqQsIY5OWYy

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс