Блог им. Klinskih-tag |Российский рынок недвижимости: чего ждать?

- 07 апреля 2021, 11:52

- |

✔️ В 2020 году российский ипотечный рынок вырос на 51% (г/г) до 4,3 трлн рублей, превзойдя рекорд 2018 года.

✔️ В минувшем году строительную отрасль поддержала госпрограмма льготной ипотеки под 6,5%, которая обеспечила высокий спрос и рост цен на недвижимость.

✔️ В 2020 году средневзвешенная ипотечная ставка впервые в истории опустилась ниже 7,5%. В июле Правительство РФ планирует завершить госпрограмму, что приведет к росту ставок.

✔️ Ужесточение кредитно-денежной политики Банка России также играет против ипотечного рынка.

✔️ Рост цен на недвижимость в 2021 году продолжится, хотя и меньшими темпами, чем в прошлом году.

✔️ Снижение реальных доходов населения, увеличение цен на жилье и рост ставок будут оказывать негативное влияние на рынок в этом году. Объём выдачи ипотеки в этом году будет меньше, чем годом ранее.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 78 )

Блог им. Klinskih-tag |ЛСР: радоваться дивидендам в 59 рублей или нет?

- 26 марта 2021, 23:00

- |

💰 Совет директоров ЛСР накануне рекомендовал собранию акционеров выплатить по итогам 2020 года финальные дивиденды в размере 39 руб. на акцию, что вместе с промежуточными выплатами означает совокупный дивиденд за весь 2020 год на уровне 59 руб. и ДД=7,1%.

😔 Признаюсь, я ждал возвращения к привычным нам 78 руб. на акцию, что давало бы хоть какую-то дивидендную определённость на будущее. Но по факту мы увидели 59 руб., что красноречиво намекает на норму выплат в 50% от ЧП по МСФО (из финансовой отчётности компании за 2020 год следует прибыль на акцию 120 руб):

❓Расстраиваться этому или нет? На мой взгляд, чуток расстроиться можно, учитывая второй год кряду невразумительный размер выплат, хотя с другой стороны ориентир ЛСР направлять на дивиденды не менее 50% от ЧП по МСФО, к которому компания уже давно пытается прийти, становится всё более осязаемым. Могу ошибаться, но у меня ощущение примерно такое.

( Читать дальше )

Блог им. Klinskih-tag |ЛСР: на дивиденды в размере 78 рублей готова!

- 23 марта 2021, 22:35

- |

🧮 ЛСР вчера представила финансовую отчётность по МСФО за 2020 год:

🏙 В то время, как большинство российских компаний в лучшем случае объявляют о снижении чистой прибыли по итогам прошлого года, а в худшем – фиксируют убытки, девелоперы радостно рапортуют о росте основных финансовых показателей.

🦠 И, как это ни парадоксально, спасибо здесь нужно сказать тому самому злополучному COVID-19, который заставил ЦБ резко снижать ключевую ставку, а государство – экстренно включать программы льготной ипотеки и другие формы поддержки российских семей. Об этом я даже писал отдельный пост в середине января, кто забыл – почитайте ещё раз и восстановите в памяти основные моменты.

( Читать дальше )

Блог им. Klinskih-tag |Рынок недвижимости достиг точки насыщения?

- 16 января 2021, 14:11

- |

Минувший год с одной стороны оказался COVIDным и очень сложным для мировой и отечественной экономики, однако если посмотреть на картинки, представленные ниже, то можно увидеть, что по итогам 2020 года количество сделок на первичном рынке недвижимости даже выросло, аппетиты людей в плане квадратных метров (по крайней мере, в московском и петербургском регионах) только выросли, а цены к концу года взлетели до небывалых высот.

🏦 И спасибо здесь нужно сказать в первую очередь гос.программам, которые были введены в самый разгар пандемии и оказались очень кстати. Программа льготной ипотеки под 6,5% и субсидирование ставок по кредитам застройщиков помогли избежать самых негативных сценариев, благодаря чему сейчас объёмы ипотеки, выдаваемой на первичном рынке жилья, примерно в два раза превышают уровень аналогичных периодов годичной давности.

По различным оценкам, в случае, если бы программы субсидирования ипотечных ставок не было, по итогам 2020 года можно было бы увидеть потенциальный спад продаж у застройщиков минимум в 20-30%. Да и за статистикой далеко ходить не надо: группа ЛСР ранее сообщала, что за первые три квартала минувшего года доля заключённых контрактов с участием ипотечных средств выросла на 16% за последние 12 месяцев — с 48% до 64%.

( Читать дальше )

Блог им. Klinskih-tag |Что будет с рынком недвижимости в 2021 году?

- 03 января 2021, 14:08

- |

Помимо всего прочего, минувший 2020 год был ознаменован невиданным со времён нулевых ажиотажем на рынке недвижимости. И если верить данным от IRN (см.график ниже), то можно отметить, что рост цен на первичку и вторичку составил примерно 10%-20% (в зависимости от сегмента), главным образом на фоне благоприятного стечения двух факторов — снижающейся ключевой ставки и запуск программы льготного ипотечного кредитования.

🏦 Хотя и классическая ипотека (не на льготных условиях) пользовалась хорошим спросом, ввиду снижения банковских процентов по займам до адекватных уровней, вслед за ключевой ставкой, что и объясняет повышенный интерес не только к первичной, но и вторичной недвижимоси. А льготная ипотека лишь помогла разогнать цены, которые до этого пребывали в стагнации с 2014 года.

📈 Как акционер ЛСР, я могу только порадоваться такой динамике и интересу к недвижимости, однако складывается впечатление, что в текущем 2021 году нас ждёт если не коррекция в ценах за квадратные метры, то стабилизация уж точно. Если уже даже Путин с Грефом (да и многие другие тоже) комментируют взлетевшие резко вверх цены на недвижимость, призывая профильные ведомства попытаться как-то обуздать их, то эти намёки редко остаются без внимания.

( Читать дальше )

Блог им. Klinskih-tag |Почему растут акции ЛСР?

- 10 июня 2020, 18:53

- |

❓Почему растут акции ЛСР?

Ответ на этот вопрос нужно искать в комплексе тех драйверов, которые так или иначе могут оказывать положительное влияние на котировки бумаг компании. Предлагаю отметить наиболее возможные из них:

✅ Возможно, ЛСР уже запустила программу обратного выкупа акций, под которую запланировано в общей сложности около 5 млрд рублей. Напомню, из-за принятого решения о байбэке вместо привычного дивиденда в 78 руб. мы на сей раз довольстовались куда более скромной выплатой в размере 30 руб. на бумагу.

✅ Застройщики могут стать одними из главных бенефециаров гос.программы по восстановление российской экономики после коронавирусного простоя, и при всём при этом ЛСР имеет высокие шансы на субсидированную государственную ипотечную программу.

✅ Не забываем также про намерения ЦБ и дальше снижать ключевую ставку, что сделает ипотеку ещё более доступной для россиян, а также стабилизацию на валютном рынке, которая также оказывает благотворное влияние на сектор в частности и на деловые настроения в целом.

( Читать дальше )

Блог им. Klinskih-tag |ЛСР: противоречивые операционные показатели за 9 месяцев 2019 года

- 15 октября 2019, 23:22

- |

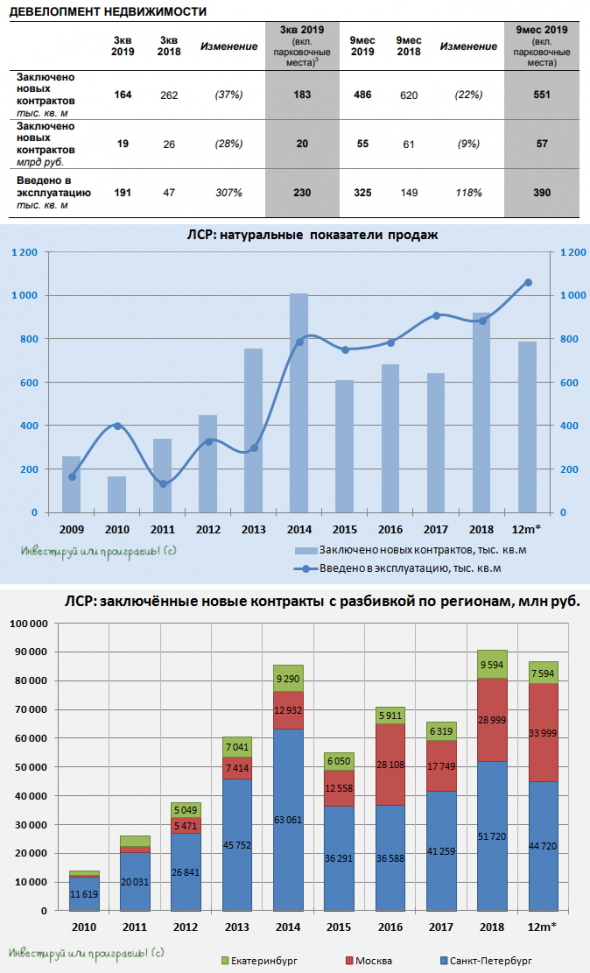

Группа ЛСР представила свои производственные результаты за 9 месяцев 2019 года:

Объём проданной недвижимости за этот период снизился сразу на 22% (г/г) до 486 тыс.кв м, причём Москва оказалась единственным регионом присутствия компании, где количество заключённых новых контрактов выросло по сравнению с аналогичным периодом прошлого года (+4%), и ключевую роль в этом сыграл устойчивый спрос на квартиры в ЖК «ЗИЛАРТ», который оправдывает статус флагманского проекта компании. В свою очередь, в Санкт-Петербурге продажи недвижимости снизились на 29%, в Екатеринбурге – на 30%.

Зато пересмотр ценовой политики и всё больший акцент Группы ЛСР на ценах, а не на объёмах, обусловил рост средней стоимости квадратного метра жилплощади по итогам 9 месяцев 2019 года на 17% (г/г), благодаря чему в рублёвом выражении стоимость заключённых контрактов компании не досчиталась всего 9%. Но здесь нужно не забывать ещё и про эффект высокой базы прошлого года.

( Читать дальше )

Блог им. Klinskih-tag |ЛСР: не смотрите на падение чистой прибыли вдвое!

- 31 августа 2019, 17:45

- |

ЛСР отчиталась по МСФО за 1 полугодие 2019 года:

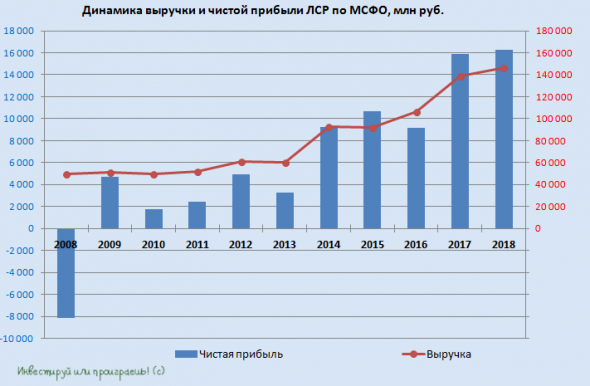

Выручка компании за этот период по сравнению с прошлым годом не досчиталась 10% (г/г) и довольствовалась результатом в 46,6 млрд рублей, однако произошло это исключительно из-за бухгалтерского эффекта, связанного с переходом на новый стандарт отчётности МСФО 15. Как вы помните, операционные результаты ЛСР за первые 6 месяцев текущего года оказались весьма неплохими, отметившись как ростом заключённых новых контрактов, так и введённых в эксплуатацию квадратных метров, а потому к бизнесу компании никаких вопросов нет и быть не может.

С этим же бухгалтерским эффектом связано падение чистой прибыли ЛСР ровно наполовину до 1,86 млрд рублей (18,60 руб. на акцию) и скорректированного показателя EBITDA – на 18% до 7,82 млрд. рублей, которые также попали под давление из-за изменения в учёте значительного компонента финансирования, который больше не капитализируется в себестоимости, а относится на расходы периода. Зато операционный денежный поток по сравнению с прошлым годом удвоился и достиг 1,3 млрд рублей на фоне устойчивой динамики продаж, а остаток свободных денежных средств вырос за минувшие полгода до 66,4 млрд рублей, что должно поддержать способность компании продолжать выплачивать щедрые дивиденды (последние пять лет на выплаты направляется около 8 млрд ежегодно).

( Читать дальше )

Блог им. Klinskih-tag |ЛСР подвела операционные итоги 1 полугодия. Полёт нормальный!

- 17 июля 2019, 16:13

- |

Источник: t.me/invest_or_lost/771

Группа ЛСР подвела операционные итоги первого полугодия, которые оказались весьма неплохими:

За этот период было введено в эксплуатацию 134 тыс.кв.м (без учёта парковочных мест), что почти на треть превышает аналогичный показатель прошлого года, в то время как количество заключённых новых контрактов снизилось на 10% до 322 тыс.кв.м (без учёта парковочных мест). Однако рост цен на реализованную недвижимость на 18% (г/г) с лихвой нивелировал этот фактор, благодаря чему в денежном выражении стоимость заключённых новых договоров выросла на 6% (г/г), достигнув 37 млрд рублей.

( Читать дальше )

Блог им. Klinskih-tag |Молчанов продаёт 5,5% акций ЛСР? Поводов для переживаний нет!

- 02 апреля 2019, 22:15

- |

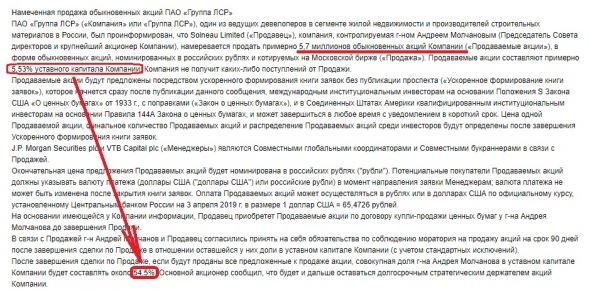

Весь день сегодня удивлялся активному давлению на акции ЛСР, а уже после закрытия торговой сессии появилась информация о намерении Андрея Молчанова (председатель Совета директоров и крупнейший акционер компании) продать примерно 5,7 млн обыкновенных акций ЛСР, сократив таким образом свою долю с 60,0% до 54,5%:

Любопытно завтра будет поглядеть на реакцию участников рынка и на то, по какой цене будет продан пакет акций от Молчанова после сбора заявок. Паниковать и расстраиваться я как и всегда не спешу, и рационально обосновываю это следующими факторами:

1) Представитель ЛСР по горячим следам уже прокомментировал «Интерфаксу» предстоящую сделку, это должно успокоить акционеров: «Планируемые действия целиком и полностью направлены на повышение ликвидности, увеличение объёма торгов акциями группы на бирже. Мы рассчитываем, что такая политика позволит компании войти в индекс FTSE Russia, после чего ETF и другие профессиональные инвесторы смогут рассматривать акции ЛСР как выгодную инвестицию. Андрей Молчанов и дальше продолжит принимать самое активное участие в управлении компанией».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс