Блог им. Klinskih-tag |ОПЕК+ против Трампа: битва за контроль над ценами на нефть

- 17 декабря 2024, 07:40

- |

📣 Экс-глава департамента стратегии и инноваций Газпромнефти Cергей Вакуленко накануне поделился своими мыслями на этот счёт. Напомню, он был одним из первых, кто после событий 2022 года открыто говорил о реальных дисконтах на российскую нефть, подчёркивая, что ситуация не столь критична, как её представляют многие. Особую ценность мнению Вакуленко придаёт также тот факт, что он свободен от обязательств перед российскими нефтяными компаниями и может высказывать свою точку зрения честно и без оглядки на корпоративные интересы.

✔️Новому президенту США будет непросто нарастить озвученные выше объёмы нефтедобычи.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Блог им. Klinskih-tag |Аналитики Sber CIB ждут исторических максимумов по индексу Мосбиржи в 2027 году

- 10 декабря 2024, 10:13

- |

👨🏻💻 Вчера поприсутствовал на эфире у аналитиков Sber CIB и решил поделиться с вами основными тезисами, которые показались мне наиболее интересными:

✔️ Российский рубль продолжит дешеветь, на фоне сокращения экспорта и высокой инфляции.

✔️ Снижение ключевой ставки, скорее всего, откладывается на 2026 год. ЦБ может поднять «ключ» до 23% в декабре 2024 года и до 25% в феврале 2025 года.

✔️ В следующем году доходности 5-летних ОФЗ могут вырасти до 22%, 10-летних — до 20%.

✔️ Фаворитами на рынке облигаций, по мнению экспертов Sber CIB, являются фонды денежного рынка, ОФЗ с плавающими купонами (29014, 29016, 29020) и флоутеры корпоративных эмитентов:

✔️ Валютные облигации — хороший вариант для диверсификации портфеля, также можно присматриваться к суверенным валютным бондам, которые активно замещает Минфин, в случае снижения их цены из-за навеса предложения (при доходности >12%):

( Читать дальше )

Блог им. Klinskih-tag |Татнефть: промежуточные дивиденды

- 14 ноября 2024, 15:22

- |

📉 Участников рынка такое дивидендное решение явно не устроило, после чего котировки акций уверенно направились на юг, теряя к настоящему моменту около 2%, хотя если не полениться и пересчитать, то можно убедиться, что норма выплат за 9m2024 составила 65% от ЧП по РСБУ (напомню, результатов по МСФО ещё нет), в то время как по итогам первого полугодия акционеры довольствовались 60% от ЧП по МСФО. По всей видимости, акционеры Татнефти начали уже настраиваться на норму выплат в размере 100% от ЧП, однако все эти оптимисты в итоге оказались очень расстроены.

🥊 Фактически менеджмент Татнефти мог заплатить и больше, но продолжает действовать осторожно, решив придержать кэш. Что вполне обоснованно в текущей неопределённости и целого ряда различных геополитических рисков.

( Читать дальше )

Блог им. Klinskih-tag |Война на Ближнем Восток и влияние на российский фондовый рынок

- 02 октября 2024, 12:13

- |

📈 Резкое обострение геополитической ситуации на Ближнем Востоке и новый очаг военного противостояния между Израилем, Ираном и Ливаном поспособствовал взлёту цен на нефть марки Brent с $70 до $75 только за последние сутки:

Правда, котировки акций российских нефтегазовых компаний в среду весьма спокойно реагируют на эти новости, динамика неубедительная:

🔹 Татнефть (ап): +1,4%

🔹 Башнефть (ап): +1,0%

🔹 Роснефть: -0,1%

🔹 Газпромнефть: -0,3%

🔹 ЛУКОЙЛ: -0,4%

И даже префы Сургутнефтегаза, которые помимо всего прочего получают дополнительное преимущество в виде роста курса USD/RUB, который уже вырос до 95 руб., прибавляют сегодня символически — всего на +0,7%, на дивидендных ожиданиях, где акционеры уже сейчас начинают закладывать дальнейшую девальвацию российской валюты и относительно высокие нефтяные ценники.

📉 Что касается мировых цен на #золото, то они явно не впечатлились сегодняшней иранской атакой и даже снижаются на -0,4%:

( Читать дальше )

Блог им. Klinskih-tag |💰 Татнефть: ГОСА не состоялось, дивиденды не утверждены, но поводов для паники быть не должно

- 18 июня 2024, 20:07

- |

Вчера на сайте раскрытия корпоративной информации появилась новость о том, что Годовое собрание акционеров (ГОСА) Татнефти не состоялось из-за отсутствия кворума, и повторное запланировано теперь на 27 июня 2024 года.

Напомню, что на этом годовом собрании, помимо всего прочего, акционеры компании должны были принять решение о распределении прибыли и выплате финальных дивидендов за 2023 год в размере 25,17 руб. на оба типа акций. Поэтому этот вопрос тоже теперь отложен, вплоть до конца июня.

🧐 Специально для тех, у кого подобные новости до сих пор вызывают паническую атаку или тревогу, рассказываю причины таких постоянных переносов ГОСА/ВОСА, которые стали уже традиционными. В случае с Татнефтью это действительно становится классикой жанра и легко объясняется тем, что согласно Федеральному закону об АО (статья 58, пункт 1), “Общее собрание акционеров правомочно (имеет кворум), если в нём приняли участие акционеры, обладающие в совокупности более чем половиной голосов размещенных голосующих акций общества” (то есть 50%+). В то время как на повторном собрании акционеров для принятия решений достаточно уже собрать кворум 30%+ голосов (статья 58, п.3).

( Читать дальше )

Блог им. Klinskih-tag |Индексация тарифов помогает Транснефти

- 04 июня 2024, 10:29

- |

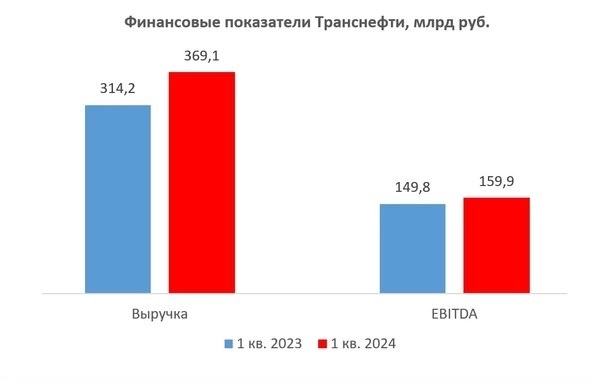

🕳 Транснефть на днях представила свои финансовые результаты за 1 кв. 2024 года, а значит самое время заглянуть в них и проанализировать вместе с вами.

📈 Выручка компании с января по март увеличилась на +17,5% (г/г) до 369,1 млрд руб. Что, впрочем, не стало большим сюрпризом, учитывая индексацию тарифов на прокачку нефти и нефтепродуктов в этом году в среднем на 7,2%, вкупе с ростом объёмов перекачки (прежде всего нефтепродуктов).

📈 Показатель EBITDA увеличился на +6,7% (г/г) до 159,9 млрд руб. Рост инфляции способствует увеличению издержек, из-за чего операционные доходы компании растут медленнее выручки. Поскольку в апреле-мае инфляция в России ускорилась, то во 2 кв. 2024 года мы вновь увидим сильный рост операционных расходов, что будет оказывать давление на маржинальность бизнеса в ближайшее время.

💼 Зато долговая нагрузка по соотношению NetDebt/EBITDA стабильно держится на уровне 0,4х, что является историческим минимумом. Впрочем, долго радоваться такому низкому показателю не придётся: поскольку у компании запланирована масштабная инвестиционная программа по увеличению пропускной способности нефтепроводов и строительству новых перегрузочных комплексов в портах, можно ожидать роста долговой нагрузки в обозримом будущем.

( Читать дальше )

Блог им. Klinskih-tag |💼 Татарский портфель

- 13 декабря 2023, 17:14

- |

🙇🏽♂️ А что, если попытаться собрать в модельный портфель 5 публичных компаний из Татарстана и посмотреть, какая динамика получится в итоге у этого портфеля за последнюю пятилетку? Именно с этой мыслью мы сели писать на выходных большой аналитический пост по этой теме, и выводы получились весьма любопытные.

Республика Татарстан, как известно, обладает мощным диверсифицированным промышленным комплексом, высоким научным потенциалом, развитой транспортной инфраструктурой и обширными рекреационными ресурсами. Поэтому идея собрать модельный портфель из акций татарских публичных компаний показалась очень даже интересной!

💼 Наш модельный портфель мы составили из всех пяти эмитентов в равных долях, поскольку всегда есть какая-нибудь темная лошадка, которая неожиданно выстреливает и позволяет максимизировать прибыль:

✔️ Татнефть

✔️ КАМАЗ

✔️ Казаньоргсинтез

✔️ НКНХ (ап)

✔️ Таттелеком

🔶 Мажоритарным акционером Татнефти и Таттелекома является республиканское правительство, которое заинтересовано в получении дивидендов от этих компаний. Эти дивиденды являются значительным подспорьем для регионального бюджета.

( Читать дальше )

Блог им. Klinskih-tag |Власти готовы поддерживать нефтегазовый сектор

- 25 ноября 2023, 10:11

- |

🛢Добыча нефти в РФ в этом году сократится на -1,5% до 527 млн тонн. В целом, достаточно умеренно снижение, которое соответствует соглашению ОПЕК+, в рамках которого все его участники в этом году сокращают добычу черного золота, чтобы обеспечить стабильность нефтяных цен.

🛢 Кстати, о ценах на чёрное золото. Александр Новак считает, что рынок сейчас сбалансирован, и нефтяные цены находятся на хорошем уровне. Достаточно интересная ситуация, поскольку Минэнерго Саудовской Аравии считает, что цены находятся на низком уровне и не отражают текущей ситуации с дефицитом предложения. Получается, Россию ценник на нефть устраивает, а саудитов нет? Поскольку по всем прогнозам у России в 2024 году значительно вырастут госрасходы, текущие цены на нефть очевидно не являются комфортными, и, видимо, наполнение бюджета состоится за счёт девальвации рубля.

( Читать дальше )

Блог им. Klinskih-tag |Татнефть: промежуточные дивиденды за 6m2023

- 16 августа 2023, 14:28

- |

🧮 Дивидендная рекомендация Совета директоров Татнефти в точности совпала с ожиданиями рынка. Как вы помните, компания в новой реальности решила ориентироваться на норму выплат в размере 50% от чистой прибыли по МСФО или РСБУ (в зависимости от того, какая из них окажется больше). Данных по МСФО у нас ещё нет, зато есть бухгалтерская отчётность по РСБУ за 6m2023, открыв которую мы увидим чистую прибыль в размере 128,12 млрд руб. Берём 50% из этой цифры (64,06 млрд руб.), делим на общее кол-во акций Татнефти (2,326 млрд шт.), и в результате получаем те самые 27,54 руб. на одну обыкновенную и привилегированную акцию:

( Читать дальше )

Блог им. Klinskih-tag |Продолжаю заряжать оптимизмом людей

- 04 апреля 2023, 10:01

- |

🛢 Воскресные новости о том, что ключевые страны ОПЕК (Саудовская Аравия, ОАЭ, Ирак и Кувейт) и ОПЕК+ (Оман и Казахстан) неожиданно для всех дружно решили снизить добычу нефти, вместе с Россией, которая в марте уже сделала это в добровольном порядке, мировой рынок чёрного золота в целом и российский фондовый рынок в частности встретили с большим энтузиазмом!

Речь идет о снижении на 1 млн баррелей в сутки с мая и до конца года, тогда как Россия продлит на тот же срок уже начатое в марте сокращение добычи на 500 тыс. б/с. В совокупности эти меры направлены на стабилизацию нефтяного рынка, и с одной стороны их можно считать неожиданными, а с другой — весьма ожидаемыми, учитывая, что котировки цен на чёрное золото марки Brent впервые за последние 15 месяцев уверенно начали погружаться ниже уровня $80 за баррель.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс