Блог им. Klinskih-tag |Сбербанк: лучшее конечно впереди!

- 25 апреля 2021, 15:29

- |

- комментировать

- ★2

- Комментарии ( 10 )

Блог им. Klinskih-tag |Сбербанк подвёл итоги за 1 кв. 2021 года по РСБУ

- 07 апреля 2021, 16:14

- |

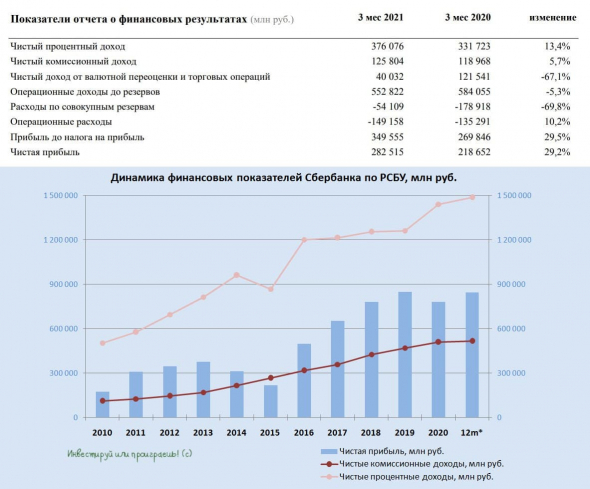

🔸 Чистый процентный доход с января по март вырос на 13,4% (г/г) до 376,1 млрд руб., благодаря росту кредитного и облигационного портфелей.

🔸 Чистый комиссионный доход увеличился на 5,7% (г/г) до 125,8 млрд руб., что вызвано увеличением доходов от эквайринга и расчётно-кассового обслуживания.

🔸 Отношение расходов к доходам составило 27%, против 23,1% годом ранее. Менеджмент планирует удерживать данный показатель ниже 30%, что позитивно для роста чистой прибыли.

❗️Расходы на кредитный риск сократились со 178,8 до 54,1 млрд рублей. Сбер продолжает распускать резервы, и будет это делать в течение всего года, благодаря чему будет увеличиваться и чистая прибыль акционеров.

( Читать дальше )

Блог им. Klinskih-tag |Сбербанк: триллион не заработал в 2020 году, но дивидендный сюрприз есть!

- 04 марта 2021, 18:05

- |

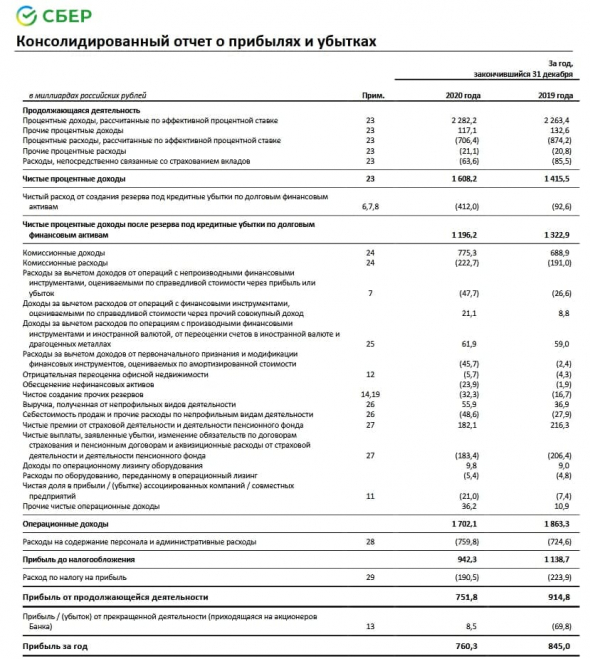

🏛 Сбер опубликовал финансовую отчётность по МСФО за 2020 год, сообщив о снижении чистой прибыли на 10% (г/г) до 760,3 млрд рублей, на фоне вынужденного начисления резервов:

👍 Отрадно, что результат оказался лучше консенсус-прогноза инвестиционных банков, предполагавшего чистую прибыль в размере 738,4 млрд рублей. Сбер по-прежнему выглядит лучше своего основного конкурента ВТБ, чистая прибыль которого сократилась по итогам минувшего года на 62,6% (г/г).

🔸 Чистые процентные доходы (ЧПД) увеличились на 13,6% (г/г) до 1,6 трлн рублей, благодаря росту кредитного портфеля и снижению стоимости фондирования. Напомню, что в 2019 году темп роста ЧПД составил всего лишь 1,4% — то есть темп роста процентных доходов ускорился, что радует.

🔸 Чистые комиссионные доходы увеличились на 11% (г/г) до 552,6 млрд рублей, благодаря расчётно-кассовому обслуживанию и брокерскому бизнесу. В 2019 году темп роста ЧКД составил 13,6%, т.е.

( Читать дальше )

Блог им. Klinskih-tag |Какие акции купить на российском рынке?

- 01 ноября 2020, 12:47

- |

📗 Я обещал вам написать пост со своим мнением относительно российских компаний, акции которых сейчас можно рассмотреть для покупки (НЕ из нефтегазовой отрасли) — выполняю своё обещание.

Буду предельно краток и крайне лаконичен, т.к. пишу пост с телефона (а это то ещё испытание), да и много букв в воскресенье вряд ли кто-то из вас захочет читать. К тому же, по соответствующему хэштегу напротив каждой компании, который я специально привёл в тексте, вы легко можете перейти и почитать массу полезной информации в виде опубликованных ранее постов. Правда, чтобы хэштеги были кликабельными, для этого нужно будет почитать этот же пост в моём телеграм-канале.

Итак, поехали:

1️⃣ Юнипро (#UPRO)

Достойный кандидат в любой инвестиционный портфель, который из спящего дивидендного птенца с ДД около 8% может превратиться в самого настоящего грозного орла с ДД порядка 12,4% (по текущим котировкам).

По сути это квазиоблигация, с возможными перспективами роста доходности. Правда, усталость от ввода в эксплуатацию третьего энергоблока Берёзовской ГРЭС изрядно накопилась, но именно благодаря этому у нас есть шанс купить акции Юнипро по таким привлекательным ценникам.

( Читать дальше )

Блог им. Klinskih-tag |Сбербанк отчитался по РСБУ за 7 месяцев 2020 года

- 07 августа 2020, 11:00

- |

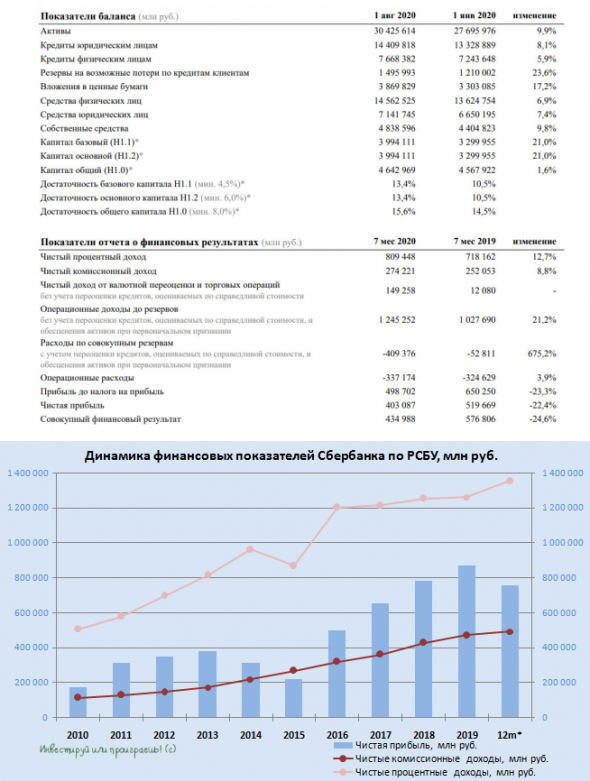

Сбербанк представил сегодня бухгалтерскую отчётность по РСБУ за 7 месяцев 2020 года, которая отметилась падением чистой прибыли на 22,4% (г/г) до 65,6 млрд рублей, на фоне роста чистых процентных доходов (+12,7%) и чистых комиссионных доходов (+8,8%).

В этом смысле куда любопытней посмотреть на результаты июля, чтобы посмотреть насколько успешно российский банк №1 справляется с последствиями карантинных ограничений, по мере возвращения деловой активности в стране:

( Читать дальше )

Блог им. Klinskih-tag |Сбербанк отчитался по МСФО за 1 полугодие 2020 года

- 30 июля 2020, 13:27

- |

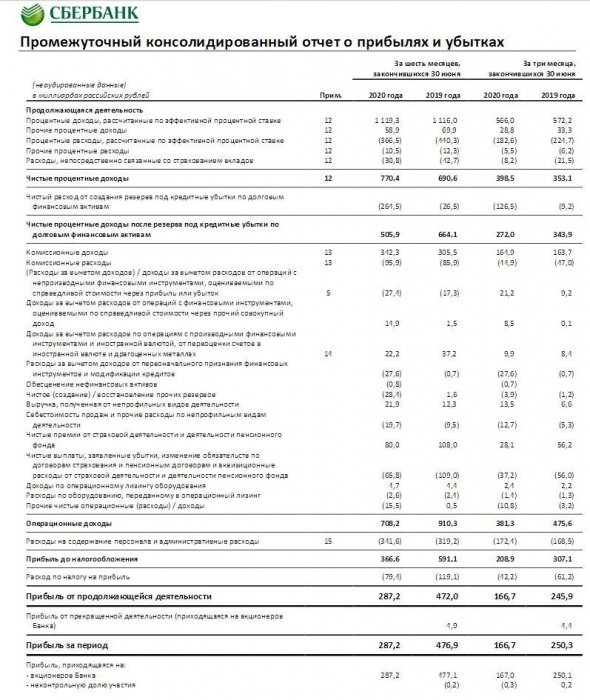

Сбербанк весьма неплохо отчитался по МСФО за 1 полугодие 2020 года, заработав за этот период чистую прибыль в размере 287,2 млрд рублей (при ожиданиях в 265,7 млрд):

Этот результат оказался в 1,7 раза ниже, чем за аналогичный период прошлого года, и связан исключительно с повышенными расходами на создание резервов по долговым финансовым активам, на которые с января по июнь потребовалось 264,5 млрд рублей. Из которых 138 млрд пришлись на первый квартал, а 126,5 млрд рублей – на второй.

«По итогам квартала Сбербанк заработал чистую прибыль в размере 166,7 млрд рублей, обеспечив рентабельность капитала 14,2%, несмотря на снижение деловой активности и повышенный уровень отчислений в резервы. Постепенное восстановление экономики даёт основу для нашего умеренно оптимистичного прогноза на второе полугодие», — отметила финдиректор Сбербанка Александра Бурико, слова которой приводятся в пресс-релизе.

( Читать дальше )

Блог им. Klinskih-tag |Сбербанк: итоги Набсовета и основные тезисы

- 19 мая 2020, 18:06

- |

Наблюдательный совет Сбербанка сегодня не стал подтверждать мартовскую рекомендацию по дивидендам в размере 18,7 руб. на оба типа акций и перенёс рассмотрение этого вопроса на вторую половину августа, перед годовым собранием акционеров (ГОСА). Кстати, дата ГОСА в очередной раз перенесена: на сей раз с 26 июня на 25 сентября (изначально планировалось проведение ГОСА 24 апреля).

Наблюдательный совет Сбербанка сегодня не стал подтверждать мартовскую рекомендацию по дивидендам в размере 18,7 руб. на оба типа акций и перенёс рассмотрение этого вопроса на вторую половину августа, перед годовым собранием акционеров (ГОСА). Кстати, дата ГОСА в очередной раз перенесена: на сей раз с 26 июня на 25 сентября (изначально планировалось проведение ГОСА 24 апреля).«Мы провели консультации, было высказано предпочтение к концу сентября, с чем наблюдательный совет согласился, собрание пройдет 25 сентября. Мы в течение 20 дней выплатим нашим акционерам дивиденды за год. Размер дивидендов сейчас не был определён, мы договорились о том, что во второй половине августа проведём ещё один наблюдательный совет, который определит размер дивидендов к выплате», — заявил журналистам глава банка Герман Греф в ходе онлайн-конференции.

( Читать дальше )

Блог им. Klinskih-tag |Сбербанк: разбираемся что сегодня произошло

- 11 февраля 2020, 23:40

- |

🏦 Сегодня на российском фондовом рынке очень насыщенный новостной фон (и вы это наверняка заметили по бурному росту котировок многих акций в частности и индекса Мосбиржи в целом), но начну, пожалуй, со Сбербанка. А чтобы было более понятно и читабельно расскажу тезисно:

✅ Итак, как сегодня стало известно, у Сбербанка сменится владелец. Пакет акций в размере 50% плюс одна акция уставного капитала Сбербанка российское правительство планирует выкупить у Центробанка (ЦБ).

✅ Доля ЦБ в банке будет выкуплена правительством за счёт фонда национального благосостояния (ФНБ), который ежегодно пополняется за счёт «излишек» нефтегазовых доходов. Специально для этого Минфин и ЦБ разработали законопроект, предусматривающий выход ЦБ из капитала Сбербанка, который уже даже поступил в правительство.

✅ Сделка будет проведена исходя из рыночной стоимости акций, а потому законопроект предусматривает выставление Банком России оферты миноритариям при продаже первой части пакета по цене, аналогичной цене продажи.

( Читать дальше )

Блог им. Klinskih-tag |Сбербанк отчитался по РСБУ за 2019 год

- 15 января 2020, 13:46

- |

Чистый процентный доход банка при этом вырос всего на 0,6% до 1,26 трлн рублей, что неудивительно на фоне снижения ставок в стране и, как следствие, давления на чистую процентную маржу. Зато комиссионные доходы прибавили почти на 10% до 469,5 млрд рублей, благодаря транзакционному бизнесу. Правда, это не дотягивает до целевых ориентиров, озвученных Сбербанком в рамках Стратегии 2020 (рост на 11%-15% в год), но объясняется в том числе и возникшим давлением со стороны регулятора. Напомню, после отмены так называемого «банковского роуминга» (10 декабря 2019 года закон принят в третьем чтении) Сбербанк очевидно потеряет часть комиссионного дохода, что не могло найти отражение в представленной гораздо раньше Стратегии.

Отрадно, что рентабельность капитала Сбербанка по итогам 2019 года составила более 20%, что вкупе с ростом кредитного портфеля на 6,8% (г/г) в реальном выражении даёт надежду на сохранение позитивной динамики финансовых показателей и в будущем. Этот позитив, помнится, поддерживал и глава банка Герман Греф в своём предновогоднем

( Читать дальше )

Блог им. Klinskih-tag |День аналитика у Сбербанка. Подводим итоги

- 11 декабря 2019, 18:21

- |

Сбербанк сегодня провёл «День аналитика», от которого вряд ли кто-то ждал прорывных новостей, однако резюмировать основные озвученные на мероприятии моменты всё-таки хочется

В развитие своей экосистемы Сбербанк с 2012 года инвестировал в общей сложности 123,5 млрд рублей, и сейчас туда входит более 30 компаний: электронная коммерция (Яндекс.Маркет), медицина (DocDoc), телекоммуникации (Сбербанк Телеком), облачные технологии (SberCloud), коммуникации (Dialog), идентификация (VisionLabs), лайфстайл (Фудплекс), сервисы для оптимизации бизнес-процессов (Эвотор, Интеркомп) и другие. В настоящий момент банк фокусируется на развитии уже существующих проектов в рамках экосистемы и в ближайшее время не планирует расширять свою экосистему.

В развитие своей экосистемы Сбербанк с 2012 года инвестировал в общей сложности 123,5 млрд рублей, и сейчас туда входит более 30 компаний: электронная коммерция (Яндекс.Маркет), медицина (DocDoc), телекоммуникации (Сбербанк Телеком), облачные технологии (SberCloud), коммуникации (Dialog), идентификация (VisionLabs), лайфстайл (Фудплекс), сервисы для оптимизации бизнес-процессов (Эвотор, Интеркомп) и другие. В настоящий момент банк фокусируется на развитии уже существующих проектов в рамках экосистемы и в ближайшее время не планирует расширять свою экосистему.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс