Блог им. Krojter |Apple может заработать $3 млрд, «играя» в Pokemon Go

- 22 июля 2016, 04:41

- |

Покемономания набирает обороты. Люди, ищущие маленьких монстриков, повсюду. И, похоже, что это будет иметь долгоиграющие последствия.

Согласно оценкам инвесткомпании Needham, в ближайшие пару лет Apple сможет сгенерировать около $3 млрд дополнительной выручки за счет успеха Pokemon Go. Дело в том, что одним из основных каналов дистрибуции приложения является AppStore. Компания получает определенные комиссии, в итоге забирая около 30% денежных средств, потраченных игроками в Pokemon Go.

Аналитики предполагают, что на данный момент Apple зарабатывает на игре больше, чем Nintendo. Последняя владеет 32% долей в Pokemon Company, которая разработала приложение совместно в Niantic, отделенной ранее от Alphabet. Таким образом, Nintendo с его удвоившейся капитализацией не является доминирующим бенефициаром покемономании.

Аналитики Needham считают, что среднесрочные денежные потоки Apple от Pokemon Go превышают показатели Nintendo. Отметим, что все это происходит в период великой трансформации «яблочного гиганта», когда все больший аспект делается на софте и услугах. На днях японский инвестдом Nomura подтвердил рекомендацию на покупку акций Apple. Показатели по сегменту iPhone на сегодняшний день не слишком впечатляют аналитиков, они делают ставку на рост подписчиков iOS.

Отметим отставание Apple от S&P 500, а также низкие рыночные мультипликаторы «яблочного гиганта» (P/E равный 11 против 19 по группе сопоставимых компаний). Локально AAPL находится в зоне сопротивления. Однако, согласно данным Reuters, медианный таргет аналитиков

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. Krojter |«Конспирологическая» теория недавнего ралли на фондовом рынке США

- 18 июля 2016, 05:08

- |

Оглянитесь вокруг… В современных условиях не так то сложно найти плохие новости: риски Brexit, негативные ожидания относительно стартовавшего сезона отчетности, рекордно низкие уровни доходностей гособлигаций и пр.

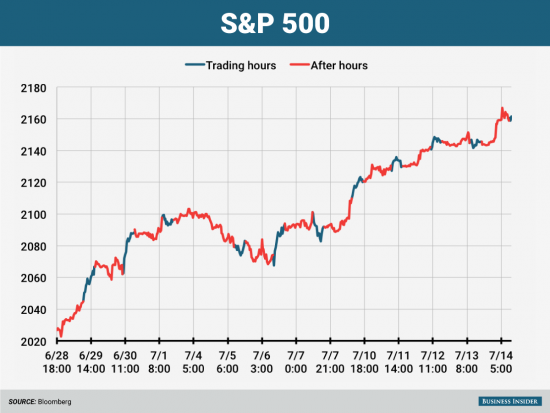

При этом если посмотреть на индексы S&P 500 и Dow Jones, рынок акций США находится в районе рекордных уровней. Расхождение между новостями и движениями рынка может поставить инвесторов в тупик.

Рыночный гуру – руководитель трейдингового направления UBS Арт Кашин – выдвинул конспирологическую теорию для объяснения подобной ситуации. Легенда указал на комментарий Кина Литтла из Options Investor.

В нем был подчеркнут тот факт, что в последнее время американские фондовые фьючерсы росли до открытия флора по акциям, когда в США была еще ночь, а потом слабо менялись. В ночное время рынком легче манипулировать.

Помимо этого, рынки прибавляли на ожиданиях относительно сверхмягкой политики мировых ЦБ в условиях рисков Brexit. По мнению эксперта, это уже стало своего рода миссией регуляторов.

Впрочем, конспирологичность обозначенной теории не столь очевидна. Политика мировых ЦБ, во-многом, достаточно понятна. А ночные (для США) движения могут быть отражением позитивной реакции на движения европейских рынков.

БКС Экспресс

Блог им. Krojter |Рынок труда США не столь силен, как может показаться

- 07 июня 2016, 09:55

- |

Формально общий пострецессионный тренд по занятости в США выглядит вполне неплохо. Считается, что Бараку Обаме есть чем гордиться.

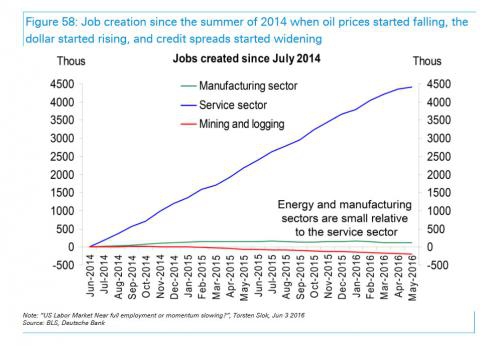

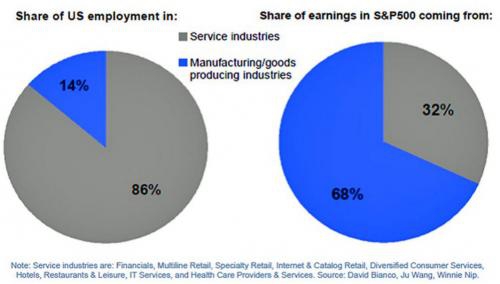

Однако не все так очевидно. На графике от Deutsche Bank обозначены тенденции по созданию рабочих мест с лета 2014 года. Результат выглядит впечатляюще: примерно за два года число занятых в сфере услуг увеличилось на 4,5 млн. При этом, по сути, не было создано промышленных позиций, а в горнодобывающей сфере и сегменте по заготовке леса было упразднено 207 тыс. рабочих мест. Отчасти это обусловлено обвалом сырьевых котировок.

Ситуация заслуживает внимание, так как хотя экономика США ориентирована на сферу услуг, около 2/3 консолидированной прибыли S&P 500 приходится на промышленный сегмент.

Возможно, именно поэтому последние пару лет тренд по занятости в США и динамика S&P 500 несколько расходятся. В первом случае речь идет о росте, во втором – о консолидации.

БКС Экспресс

Блог им. Krojter |Топ-5 ключевых рисков для фондового рынка США по версии Goldman Sachs

- 27 мая 2016, 05:08

- |

После тревожного старта года и столь же бурного восстановления естественным вопросом является, а каковы же дальнейшие перспективы?

В недавнем аналитическом отчете Goldman Sachs попытался решить эту задачу, представив прогноз по основным видам финансовых активов на среднесрочный и долгосрочный периоды.

Инвестдом ожидает волатильного, но бестрендового глобального рынка акций, снизив рекомендацию по фондовым активам до «нейтральной». По мнению аналитиков в ближайшие месяцы S&P 500 может скорректироваться на 5-10%.

В качестве аргументации эксперты обозначили 5 основных рисков для фондового рынка США.

• Высокие уровни S&P 500 с точки зрения сравнительной оценки (мультипликатора P/E) на фоне падения корпоративных прибылей.

• Настроения инвесторов: соответствующий индикатор Goldman Sachs уже не столь позитивен, как зимой. Впрочем, если смотреть «от обратного», то этот фактор можно воспринимать и в качестве благоприятного.

( Читать дальше )

Блог им. Krojter |Поразительная правда об S&P 500

- 13 мая 2016, 05:04

- |

Общепризнанным фактом является то, что индекс S&P 500 представляет собой широкую и диверсифицированную картину фондового рынка США.

Так ли это на самом деле? Ответ может вызвать удивление.

Если отсортировать компоненты S&P 500 согласно капитализации, то выяснится, что лишь три акции – Apple, Alphabet, Microsoft – формируют 10% индекса. Чтобы получить топ-20%, достаточно добавить еще семь эмитентов – Exxon Mobil, Berkshire Hathaway, Facebook, Johnson&Johnson, Amazon, General Electric, Wells Fargo.

Получается, что всего 10 компонент формируют около 20% S&P 500, который является взвешенным по капитализации. Примечательно, что половина объема индекса заполнена лишь примерно 50 акциями.

Таким образом, фактически S&P 500 является не совсем тем, чем его принято считать. Инвестируя в индекс путем покупки ETF или фьючерсов, инвесторы в большей мере могут сделать ставку на ограниченный список акций, преимущественно технологических.

БКС Экспресс

Блог им. Krojter |Инвесторы стремятся вложиться в «Индекс страха» VIX: О чем это может говорить?

- 29 апреля 2016, 04:33

- |

Рынок США близок к историческим максимумам. Существуют различные факторы, свидетельствующие, как в пользу продолжения роста, так и в пользу коррекции.

На днях выявился очередной индикатор. Число бумаг VXX в обращении в последние недели резко взлетело. Под VXX подразумевается фонд ETN, позволяющий инвесторам вложиться в индекс волатильности VIX.

Явление это имеет двойственный характер. С одной стороны, рост спроса на своего рода страховку от падения свидетельствует об обеспокоенности инвесторов, наводя на мысли о возможности серьезной коррекции по фондовому рынку США.

С другой стороны, если смотреть «от обратного», речь может идти об экстремальных значениях числа бумаг в VXX в обращении («эффекте толпы»), подобные панические настроения довольно часто резко меняются на противоположные. Исходя из этого, позитивные тенденции на американском рынке акции в ближайшее время сохранятся.

БКС Экспресс

Блог им. Krojter |Редкое событие произошло с S&P 500

- 27 апреля 2016, 05:08

- |

Быки могут возрадоваться.

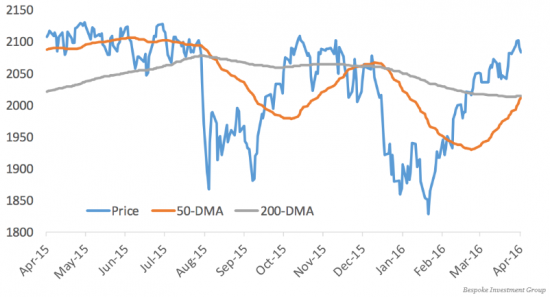

В понедельник на графике S&P 500 сформировался так называемый «золотой крест», то есть 50-дневная скользящая средняя пересекла 200-дневную снизу вверх (при росте скользящих).

По мнению Bespoke Investment Group, подобное явление свидетельствует о силе фондового рынка США. Ситуация является редкой: за всю историю расчета индекса было сформировано всего 16 «золотых крестов».

Согласно расчетам аналитиков Bespoke, в медианная доходность S&P 500 после возникновения подобных формаций на временных отрезках в один, три и шесть месяцев превысила нормальную.

Конечно, «золотой крест» не является 100%-й гарантией роста индекса. Тем не менее, это еще один довод в копилку быков.

БКС Экспресс

Блог им. Krojter |О чем нам говорит «Индекс страха» VIX?

- 14 апреля 2016, 05:08

- |

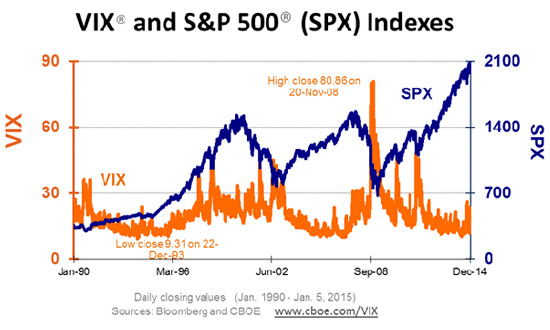

С середины 90-х годов Чикагская опционная биржа рассчитывает индикатор волатильности — VIX, или так называемый «Индекс страха».

Этот показатель отражает ожидания трейдеров по индексу широкого рынка S&P 500 на предстоящие 30 дней, точнее его подразумеваемую волатильность. Рассчитывается индикатор на основании котировок спроса и предложения на индексные опционные контракты.

VIX показывает состояние рынка, его направление и настроение. Закономерность индикатора такова, что когда рынок падает, индекс волатильности растет, а когда рынок растет, индекс волатильности снижается. По этому поводу на рынке есть поговорка: «If the VIX is high, it's time to buy. When the VIX is low, look out below!»

По базовой теории, если значение VIX находится выше 40-45, то это говорит о панике на рынке и бегстве инвесторов из рисковых активов. Такие ситуации складываются тогда, когда цены находятся у минимумов и пора задумываться о долгосрочных покупках. Если же значение опускается к 20 или ниже, то на рынках наблюдается растущий тренд и, кажется, что так будет еще долгое время. В районе долгосрочных минимумов в пору задуматься о закрытии длинных позиций.

( Читать дальше )

Блог им. Krojter |Стартует сезон корпоративной отчетности в США. На что обратить внимание инвестору?

- 11 апреля 2016, 14:34

- |

Четыре раза в год на рынках США наступает период, насыщенный корпоративными событиями. В это время американские компании публикуют квартальную (и периодически годовую) финансовую отчетность. Чем же важен сезон отчетности, и на что стоит обратить внимание инвестору?

Сезон отчетности неофициально стартует сегодня. После закрытия торгов в США алюминиевый гигант Alcoa опубликует свои финансовые результаты. Далее на протяжении нескольких недель будет представлена отчетность крупнейших корпораций за 1-й квартал 2016 календарного года. При этом наиболее активными для компаний из S&P 500 будут предстоящие четыре недели. К текущему моменту некоторые корпорации уже отчитались, например, Nike, Adobe, Oracle.

Период отчетности важен тем, что помогает оценить перспективы важнейших эмитентов и рынка в целом. Возможны значительные движения в бумагах. Так, после октябрьского релиза акции eBay за один день выросли примерно на 14%. Безусловно, делать ставки на такие события весьма рискованно. Обычно компании, бумаги которых торгуются на американских биржах, публикуют отчеты перед открытием торговой сессии или после ее закрытия, поэтому открытие торгов по ним часто происходит с существенным гэпом. То есть в случае неправильного прогноза ошибка может быть значительной. Однако, даже упустив резкое движение, инвестор все равно может успеть зайти в рынок, оценив более адекватно фундаментальные характеристики корпорации.

( Читать дальше )

Блог им. Krojter |Фондовый рынок США: основные статистические закономерности – 3. Немного о ралли Санта Клауса

- 18 декабря 2015, 04:42

- |

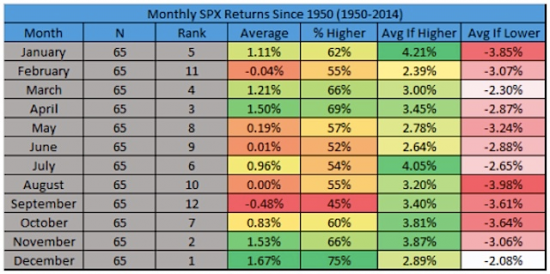

Конец года зачастую проходит в позитивном ключе для американского рынка акций.

Феномен этот получил название «ралли Санта Клауса». Технически ралли это стартует за два дня до Католического Рождества, которое отмечается 25 декабря, и длиться до Нового года. Таким образом, декабрь, как правило, оказывается лучшим месяцем для фондового рынка США: с 1950 года S&P 500 рос в 75% случаев со средним увеличением на 1,7%.

Ралли Санта Клауса связывают с целым рядом причин. Во-первых, речь может идти об «украшении витрин»: взаимные фонды покупают лидеров для получения более привлекательной отчетности. Следует отметить, что с целью получения налоговых вычетов инвесторы продают аутсайдеров года. Таким образом, общий итог зависит от размера отдельных эмитентов.

Также выделяют следующие объяснения: приподнятое настроение на Уолл-стрит, инвестирование рождественских бонусов, ожидание «январского эффекта» (роста акций в январе).

БКС Экспресс

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс