(ритейлер стройматериалов, инструмента) — Отчет 9 мес 2019г, завершился 3 ноября.

The Home Depot, Inc. — американская торговая сеть по продаже стройматериалов и инструментов для ремонта, является одним из крупнейших розничных ретейлеров в США и крупнейшим в мире. На 30 апреля 2019 года Компания управляла в общей сложности 2289 розничными магазинами во всех 50 штатах, округе Колумбия, Пуэрто-Рико, Виргинских островах США, Гуаме, 10 провинциях Канады и Мексике.

Компания основана в 1978 году. Штаб-квартира компании находится в Атланте, штат Джорджия, США. На февраль 2019 года в компании работало 413 тысяч сотрудников.

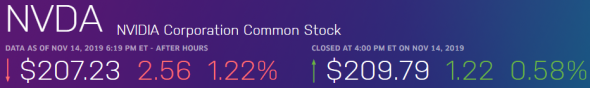

The Home Depot, Inc.

(NYSE: HD)

$226.30 -12.55 (-5.25%)

Nov 19, 2019 1:29 PM ET

https://www.nasdaq.com/symbol/hd

Финансовый год с 01 февраля по 31 января

The Home Depot, Inc.

1,095,153,073 shares of common stock, $0.05 par value, as of August 20, 2019

https://www.sec.gov/ix?doc=/Archives/edgar/data/354950/000035495019000057/hd10q08042019.htm

Капитализация на 19.11.2019г: $247,833 млрд

Общий долг FY – 29.01.2017г: $38,633 млрд

Общий долг FY – 28.01.2018г: $43,075 млрд

Общий долг FY – 03.02.2019г: $45,881 млрд

Общий долг 6 мес – 04.08.2019г: $53,170 млрд

Общий долг 9 мес – 03.11.2019г: $53,391 млрд

Выручка FY – 29.01.2017г: $94,595 млрд

Выручка 9 мес – 29.10.2017г: $77,021 млрд

Выручка FY – 28.01.2018г: $100,904 млрд

Выручка 9 мес – 28.10.2018г: $81,712 млрд

Выручка FY – 03.02.2019г: $108,203 млрд

Выручка 1 кв – 05.05.2019г: $26,381 млрд

Выручка 6 мес – 04.08.2019г: $57,220 млрд

Выручка 9 мес – 03.11.2019г: $84,443 млрд

Прибыль 9 мес – 30.10.2016г: $6,213 млрд

Прибыль FY – 29.01.2017г: $7,957 млрд

Прибыль 9 мес – 29.10.2017г: $6,851 млрд

(+10,3% г/г)

Прибыль FY – 28.01.2018г: $8,059 млрд

Прибыль FY – 28.01.2018г: $8,630 млрд (+$571 млн – бонус TCJA)

Прибыль 1 кв – 29.04.2018г: $2,404 млрд

Прибыль 6 мес – 29.07.2018г: $5,910 млрд

Прибыль 9 мес – 28.10.2018г: $8,777 млрд

(+28,1% г/г)

Прибыль FY – 03.02.2019г: $11,121 млрд — P/E 22,9

Прибыль 1 кв – 05.05.2019г: $2,513 млрд

Прибыль 6 мес – 04.08.2019г: $5,992 млрд

Прибыль 9 мес – 03.11.2019г: $8,761 млрд

(-0,2% г/г)

https://ir.homedepot.com/financial-reports/quarterly-earnings/2019

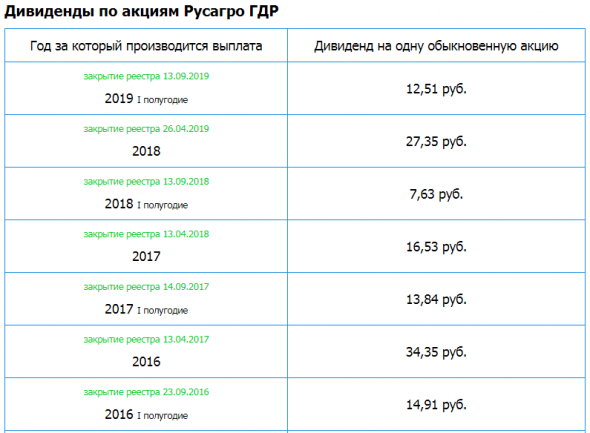

The Home Depot, Inc. – Dividend History

Declared Ex-Date Record Payable Amount

08/22/19 09/04/19 09/05/19 09/19/19 $1.36

05/23/19 06/05/19 06/06/19 06/20/19 $1.36

02/25/19 3/13/19 3/14/19 3/28/19 $1.36

https://ir.homedepot.com/stock-information/dividend-history

ATLANTA, November 19, 2019 – The Home Depot®, крупнейший в мире ритейлер товаров для дома, сегодня сообщает о результатах третьего квартала 2019 финансового года

https://www.sec.gov/Archives/edgar/data/354950/000035495019000061/hdexhibit99111192019.htm