SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

anti_pumpanddump

Есть идеи для шорта?

- 07 сентября 2023, 08:50

- |

Уважаемые форумчане, накидайте, пожалуйста, в Комментах идеи для шорта. Думаю будет любопытно посмотреть на общее настроение по этой теме и сверить со своим. Что уже перегрето или скоро таковым станет? Какие триггеры и цели?

- комментировать

- Комментарии ( 0 )

МРСК Центр-Поволжье - CAPEX решает

- 01 сентября 2023, 15:01

- |

Мой взгляд на МРСК Центр-Поволжье. Где находимся и куда движемся.

Итак, ЦП крупнейшая МРСК. Компания играет ключевую роль в процессе стабилизации работы всего холдинга. Компания на управленческом уровне объединяется с аналогичной по масштабам МРСК Центр, что может дать определенную синергию. У компании все хорошо, но может быть еще лучше.

Мои оценки показателей 2023 года (по собственной методологии, естественно):

- Выручка ~130 млрд

- EBITDA ~ 34 млрд

- EBITDA/Выручка ~ 26%

- Операционный денежный поток ~ 28 млрд

- CAPEX ~ 20 млрд

- CAPEX/Амортизация ~ 1.7

- Стоимость бизнеса (EV) ~ 55 млрд

- EV/EBITDA — 1.6

- EV/FCF ~ 6.8

- Долг/Капитал — 0.6

Что имеем:

- Высокая операционная рентабельность, вряд ли значимо вырастет в будущем.

- Большой Capex — есть возможность оптимизации.

- Низкая долговая нагрузка — низкий кредитный риск и есть возможности увеличения дивидендов.

- Недооценка рынком стоимости бизнеса.

- И переоценка рисков.

- Море надежд — во втором полугодии видим постепенную работу над затратной частью инвест. программы с выходом на 16 млрд. в год. Жадность побеждает и риски переоцениваются. Ставка дисконтирования в районе 16-18%% видится нормальной. Потенциал увеличения цены 1.5-2.3.

( Читать дальше )

МРСК Волга - темная лошадка

- 28 августа 2023, 12:33

- |

Ранее я делал краткий обзор МРСК по итогам 1кв 2023. По итогам 2кв 2023 могу сказать, что прогнозы довольно неплохо сошлись и уверенности в хорошем будущем для сектора прибавилось.

Один из моих фаворитов — МРСК Волга. Что я вижу:

— Хорошая работа над затратной частью. Это выражается в заметном увеличении операционной рентабельности. По моим оценкам, Волга увеличила рентабельность EBITDA по сравнению с прошлым годом почти в 2 раза. Однако, компания все еще отстает от отраслевого ориентира по этому показателю. Я предполагаю дальнейшее увеличение рентабельности.

— Включение контроля над кап. затратами. На мой взгляд, сейчас кап. затраты вполне адекватны. Компания ориентирована на генерацию денежного потока.

— 3 и 4 кварталы у Волги традиционно сильные. Я ожидаю рекордные показатели по ЕВITDA и Чистой прибыли. Чтобы подтвердить мои прогнозы, ожидаю выручку за 3й квартал не менее уровне 19 млрд. руб.

— Выплата дивидендов за 2023 год порядка 15% от текущей капитализации.

— Конъюнктурно, бумага торгуется очень неплохо. Продолжается рост на объеме.

( Читать дальше )

Один из моих фаворитов — МРСК Волга. Что я вижу:

— Хорошая работа над затратной частью. Это выражается в заметном увеличении операционной рентабельности. По моим оценкам, Волга увеличила рентабельность EBITDA по сравнению с прошлым годом почти в 2 раза. Однако, компания все еще отстает от отраслевого ориентира по этому показателю. Я предполагаю дальнейшее увеличение рентабельности.

— Включение контроля над кап. затратами. На мой взгляд, сейчас кап. затраты вполне адекватны. Компания ориентирована на генерацию денежного потока.

— 3 и 4 кварталы у Волги традиционно сильные. Я ожидаю рекордные показатели по ЕВITDA и Чистой прибыли. Чтобы подтвердить мои прогнозы, ожидаю выручку за 3й квартал не менее уровне 19 млрд. руб.

— Выплата дивидендов за 2023 год порядка 15% от текущей капитализации.

— Конъюнктурно, бумага торгуется очень неплохо. Продолжается рост на объеме.

( Читать дальше )

FEES vs KUBE

- 22 августа 2023, 12:47

- |

Возникла идея простого арбитража.

Покупаем на 1 млн. #FEES — проблемный, но слегка недооцененный сетевой холдинг.Продаем на 1 млн. #KUBE — один из крупнейших активов этого холдинга, хороший и дорогой.

Таким образом, ставка, что спред между оценками материнской дочерней компании схлопнется.

Думаю, такая тактика принесет минимум 60% годовых в течение полугода (до вычета затрат на финансирование короткой позиции)

Для мониторинга завел Портфель.

Результаты подведу через полгода)

Условно, — вложил 1 млн. руб. — успехом будет, если прибыль через полгода превысит 300 тыс. — полным фиаско будет, если в какой-то момент времени убыток по счету достигнет 300 тыс. руб. Всем прибылей!

Дивидендные лемминги

- 17 августа 2023, 09:42

- |

Глядя на выкрутасы акций Банка Санкт-Петербург #BSPS на вчерашней сессии окончательно теряешь надежду на какую-либо логику и коллективный разум рынка.

С утра акция торгуется «за упокой» вместе со всем остальным рынком — что то типа -4,5% в районе 260р. Далее в районе 16-00 она начинает идти слегка против рынка, а в 16-30 выходит новость, что завтра (т.е. сегодня) СД рассмотрит отчётность за первое полугодие и рекомендует сумму промежуточных дивидендов. Рынок начинает оргазмировать на объемах и закрывается на 295 с ростом от минимума дня 35р или 13%.

Ничего необычного, кроме того, что промежуточные дивиденды БСПБ — далеко не новость для всех кто хоть как-то разумно торгует этой бумагой. Были и официальные анонсы и публикации на этом уважаемом форуме. Даже оценки приводились 12-15р на акцию. Полугодовые результаты работы тоже более или менее понятны — была отчетность РСБУ. По идее все эти новости и дивиденды уже в цене.

Хотелось бы понять причины такого поведения рынка. В голову приходит только одно. Есть масса трейдеров, скажем 5 тыс человек с накоплениями по 10 млн. руб. у каждого, которые на любую новость о выплате дивидендов той или иной компанией в ближайшее время автоматически начинают скупать. Помимо скупки акций под дивиденды, эти же инвесторы быстро выкупают гэпы на дивидендных акциях.

( Читать дальше )

С утра акция торгуется «за упокой» вместе со всем остальным рынком — что то типа -4,5% в районе 260р. Далее в районе 16-00 она начинает идти слегка против рынка, а в 16-30 выходит новость, что завтра (т.е. сегодня) СД рассмотрит отчётность за первое полугодие и рекомендует сумму промежуточных дивидендов. Рынок начинает оргазмировать на объемах и закрывается на 295 с ростом от минимума дня 35р или 13%.

Ничего необычного, кроме того, что промежуточные дивиденды БСПБ — далеко не новость для всех кто хоть как-то разумно торгует этой бумагой. Были и официальные анонсы и публикации на этом уважаемом форуме. Даже оценки приводились 12-15р на акцию. Полугодовые результаты работы тоже более или менее понятны — была отчетность РСБУ. По идее все эти новости и дивиденды уже в цене.

Хотелось бы понять причины такого поведения рынка. В голову приходит только одно. Есть масса трейдеров, скажем 5 тыс человек с накоплениями по 10 млн. руб. у каждого, которые на любую новость о выплате дивидендов той или иной компанией в ближайшее время автоматически начинают скупать. Помимо скупки акций под дивиденды, эти же инвесторы быстро выкупают гэпы на дивидендных акциях.

( Читать дальше )

МРСК - сравнительный анализ сектора

- 13 августа 2023, 23:05

- |

В качестве воскресного творчества в этот раз — сравнительный анализ сектора МРСК.

Использовал данные 1го квартала и историю. Этот анализ — некий драфт, буду уточнять по итогам 2го квартала, есть на что еще глянуть.

Первые выводы:

( Читать дальше )

Использовал данные 1го квартала и историю. Этот анализ — некий драфт, буду уточнять по итогам 2го квартала, есть на что еще глянуть.

Первые выводы:

- Удивительным образом выросшая последние несколько месяцев Сибирь уже выглядит серьезно переоценённой.

- Урал, также прилично поросший, сохраняет потенциал благодаря исключительной маржинальности и умеренной долговой нагрузке.

- Центр смотрится крепко, но, в отличие от Урала, рос не так интенсивно, думаю хорошая идея на долгосрок. Но, увы, не мое.

- Сев. Кавказ — сложно комментировать с фундаментальной точки зрения. Это какая-то своя тема, для своих. Я лично держался бы подальше.

- Центр-Приволжье и Волга выглядят привлекательно для покупки. Приволжье — самая крупная по активам МРСК, стабильная, хорошо управляемая. Волга — я бы сказал, темная лошадка. Люблю Волгу)

- Северо-Запад — бумага, которая может удивить, но в фин.показателях этого еще не видно. У компании хорошая позиция и стратегически — это актив роста. Не удивлюсь, если бумага будет сильнее сектора, но опять таки — в стратегические инвестиции не играю.

( Читать дальше )

Капа/Агрегат - или почему Сбер еще дешев

- 06 августа 2023, 17:06

- |

Привет!

Решил поделиться со всей уважаемой аудиторией результатами своего воскресного творчества и может даже собрать немного плюсиков ;)

Все мы знаем, что когда акция растет в разы, эмоциональной реакцией будет продать ее, зафиксировать прибыль. Время то нестабильное...

С другой стороны, принцип «let your profit run» подсказывает не спешить. В это время самое правильное найти какую-то рациональную основу. Все это про Сбер.

Интуитивно понимаю Сберу есть еще куда расти. Дивидендная доходность выше ставок по депозитам, рекордные прибыли и т.п.

Но каков потенциал? Стоит ли в нем держать деньги или переключиться на более обещающие истории?

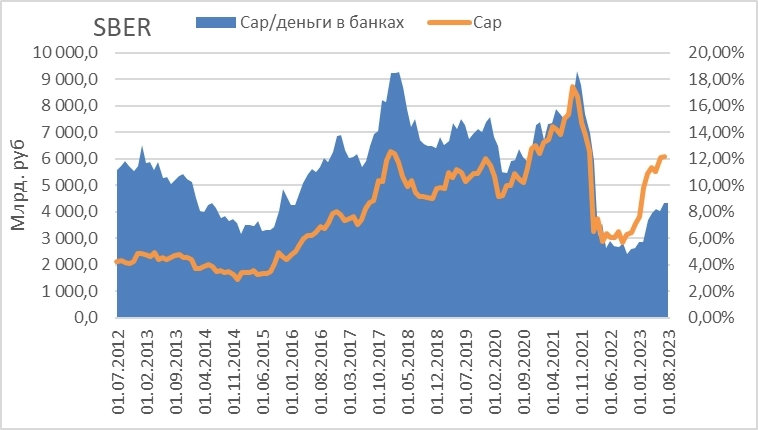

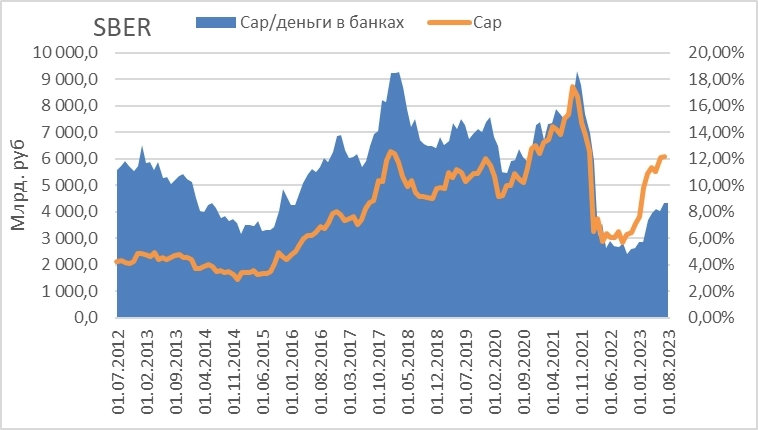

ОК, решил посмотреть шире. Взять за основу тезис «все деньги в банках» и проанализировать зависимость капитализации Сбера (далее — Капа) и денежного агрегата «деньги в банках» (M2 минус М0, далее просто — Агрегат). Знаю, так делают многие аналитики, а это будет моя версия)

В общем получилась интересная картина:

Соотношение Капы и Агрегата (синяя область, далее просто — Индикатор) опускалось ниже 8% только в кризис 2014-2015 на волне девальвации, падения нефти, волны санкций. Все мы знаем, что было потом. Потом за шесть последующих лет цена акции Сбера выросла от минимумов ~60 до максимума ~380 в сентябре 2021.

( Читать дальше )

Решил поделиться со всей уважаемой аудиторией результатами своего воскресного творчества и может даже собрать немного плюсиков ;)

Все мы знаем, что когда акция растет в разы, эмоциональной реакцией будет продать ее, зафиксировать прибыль. Время то нестабильное...

С другой стороны, принцип «let your profit run» подсказывает не спешить. В это время самое правильное найти какую-то рациональную основу. Все это про Сбер.

Интуитивно понимаю Сберу есть еще куда расти. Дивидендная доходность выше ставок по депозитам, рекордные прибыли и т.п.

Но каков потенциал? Стоит ли в нем держать деньги или переключиться на более обещающие истории?

ОК, решил посмотреть шире. Взять за основу тезис «все деньги в банках» и проанализировать зависимость капитализации Сбера (далее — Капа) и денежного агрегата «деньги в банках» (M2 минус М0, далее просто — Агрегат). Знаю, так делают многие аналитики, а это будет моя версия)

В общем получилась интересная картина:

Соотношение Капы и Агрегата (синяя область, далее просто — Индикатор) опускалось ниже 8% только в кризис 2014-2015 на волне девальвации, падения нефти, волны санкций. Все мы знаем, что было потом. Потом за шесть последующих лет цена акции Сбера выросла от минимумов ~60 до максимума ~380 в сентябре 2021.

( Читать дальше )

Банк ВТБ - ограниченный апсайд

- 28 апреля 2023, 10:47

- |

С учетом отчетности ВТБ за первый квартал, обновил свою мини модельку. Ну что сказать, апсайд есть, но ограничен. У меня отношение к этой бумаге прохладное. Однако это интересная спекулятивная история, для продвинутых любителей high beta. #VTBR

Tg — блог тут

Tg — блог тут

теги блога anti_pumpanddump

- assb

- PIKK

- акции

- Астраханская энергосбытовая компания

- астраханэнергосбыт

- Банк Санкт-Петербург

- банки

- брокеры

- втб

- газпромбанк

- Дивидендные акции

- конференция смартлаба

- короткая позиция

- Кубаньэнерго

- мобильный пост

- мрск

- МРСК Волга

- МРСК Волги

- МРСК Северо-Запада

- МРСК Сибири

- мрск урала

- МРСК Центра

- МРСК ЦП

- МРСК Юга

- отчеты МСФО

- пермэнергосбыт

- ПИК СЗ

- прогноз по акциям

- Россети

- Россети Волга

- Россети Кубань

- Россети Центр и Приволжье

- сбербанк

- смартлаб конкурс

- торговые сигналы

- ФСК Россети

- шорт