SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

MrBurns

А вы уверены что брокеры это не «кухни»?

- 03 апреля 2011, 22:35

- |

У всех, наверное, хотя бы иногда возникало ощущение, что есть какая то «невидимая рука рынка», «кукловод», или другая неведомая «простым смертным» сила, которая манипулирует ценами. Один из вопросов, который меня беспокоит с давних пор – снятие стопов. Естественно предположить, что у брокера имеется информация о всех стоп-заявках, размещенных на его серверах. Этой информацией активно пользуются «кухни», а брокеры? По идее, они вполне могли бы иметь некоторую общую сеть, в которой видны скопления заявок реальных клиентов различных брокерских компаний. Думаю что технически это не сложно реализуемо. А имея такую информацию можно использовать ее для извлечения прибыли за счет убытков клиента.

Это всего лишь мои предположения и пища для размышлений читателям данного поста. А рассказать хотел бы я вот о чем.

Однажды у меня вызвала удивление определенная ситуация в стакане, которую я решил даже заснять на видео, которое вам и продемонстрирую.

Эта ситуация произошла примерно в октябре-ноябре 2010 года в стакане на опционы индекса РТС с экспирацией 15 ноября 2010 года. Дело в том что я собирался купить 50 опционов по цене лучшего офера в стакане. На тот момент в стакане стоял офер на продажу 100 опционных контрактов по цене 2535. Когда я ввел заявку с целью купить 50 опционов по цене 2535, офер МГНОВЕННО исчез и моя заявка на покупку 50 опционов по 2535 стала в стакан лучшим бидом. Затем я снял свою заявку и офер через несколько секунд после снятия моей заявки вернулся на то же место. Такую операцию я проделывал несколько раз и каждый раз офер убегал от меня прямо в тот момент, когда я нажимал на кнопку «Buy» окна ввода заявок. Я снимал свою заявку и он возвращался обратно.

Эта ситуация меня потрясла и я решил ее снять на видео. Попыток снять этот офер я предпринял несколько (в таблице заявок в видео в этом можно убедиться) и одну из них я заснял. Вот собственно само видео:

Дело в том что ТАКОЕ ВПРИНЦИПЕ НЕВОЗМОЖНО! Чисто теоретически заявка стоящая на продажу не может знать что по ней в ближайшую секунду кто то собирается купить. Эта информация доступна лишь брокеру. Можно лишь предположить что брокер, зная что я собираюсь сделать, за долю секунды до моей заявки убирает стоящий в стакане офер.

( Читать дальше )

Это всего лишь мои предположения и пища для размышлений читателям данного поста. А рассказать хотел бы я вот о чем.

Однажды у меня вызвала удивление определенная ситуация в стакане, которую я решил даже заснять на видео, которое вам и продемонстрирую.

Эта ситуация произошла примерно в октябре-ноябре 2010 года в стакане на опционы индекса РТС с экспирацией 15 ноября 2010 года. Дело в том что я собирался купить 50 опционов по цене лучшего офера в стакане. На тот момент в стакане стоял офер на продажу 100 опционных контрактов по цене 2535. Когда я ввел заявку с целью купить 50 опционов по цене 2535, офер МГНОВЕННО исчез и моя заявка на покупку 50 опционов по 2535 стала в стакан лучшим бидом. Затем я снял свою заявку и офер через несколько секунд после снятия моей заявки вернулся на то же место. Такую операцию я проделывал несколько раз и каждый раз офер убегал от меня прямо в тот момент, когда я нажимал на кнопку «Buy» окна ввода заявок. Я снимал свою заявку и он возвращался обратно.

Эта ситуация меня потрясла и я решил ее снять на видео. Попыток снять этот офер я предпринял несколько (в таблице заявок в видео в этом можно убедиться) и одну из них я заснял. Вот собственно само видео:

Дело в том что ТАКОЕ ВПРИНЦИПЕ НЕВОЗМОЖНО! Чисто теоретически заявка стоящая на продажу не может знать что по ней в ближайшую секунду кто то собирается купить. Эта информация доступна лишь брокеру. Можно лишь предположить что брокер, зная что я собираюсь сделать, за долю секунды до моей заявки убирает стоящий в стакане офер.

( Читать дальше )

- комментировать

- Комментарии ( 69 )

Манипулирование ценой. Бэквордация фьючерса РТС

- 16 марта 2011, 19:20

- |

Странно, но никто не осветил тему про аномальную бэквардацию на нашем рынке. Особенно ярко она проявилась вчера. Лично меня это обеспокоило и я решил попытаться разобраться в этом вопросе. Торгуя на российском рынке уже привыкаешь к разного рода «аномалиям». Но уверен, что большинство из них далеко не случайны.

Я предложу свою версию объяснения происходящему. По-моему она выглядит очень логичной.

Хотелось бы начать с вопроса ценообразования фьючерсного контракта. Грубо говоря, цена фьючерса есть цена базового актива + денежная оценка временной стоимости (дней до экспирации контракта). Формулу расчета приводить не стану, думаю, всем она и так хорошо известна. Так вот, нормальной считается ситуация когда цена фьючерса дороже цены базового актива (контанго) вследствие наличия в цене фьючерса временной составляющей. Но меня заинтересовала даже не столько разница RIM1 и цены базового актива (индекса RTSI), а цена RIH1 и RIM1. Вчера эта разница выглядела просто аномально большой. Более 5000 пунктов. При том что, по идее, RIM1 должен стоить на 500-1000 пунктов дороже RIH1 из за наличия временной составляющей. И так было практически всегда. За 4 года торговли что то не припомню такого случая чтобы было существенно наоборот, как в этот раз например.

По моей основной версии произошло это именно вследствие экспирации 3-х месячных опционов.

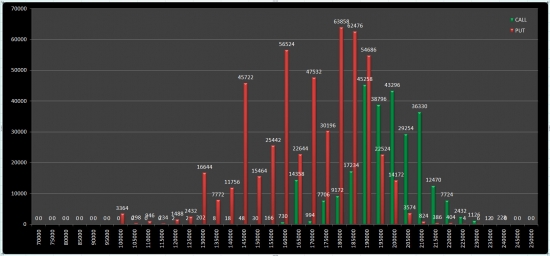

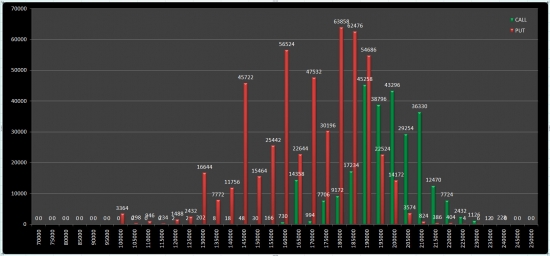

Давайте посмотрим на опционную доску 3-х месячных опционов на RIH1 с экспирацией 15 марта 2011.

На рынке существует утверждение что «Опицоны покупают новички, а продают профессионалы»

Поэтому нас интересует открытый интерес на определенных страйках чтобы понять, где же эти профессионалы напродавали больше всего опционов. Для того чтобы не напрягаться разглядывая где сколько открыто позиций, привожу следующий график:

( Читать дальше )

Я предложу свою версию объяснения происходящему. По-моему она выглядит очень логичной.

Хотелось бы начать с вопроса ценообразования фьючерсного контракта. Грубо говоря, цена фьючерса есть цена базового актива + денежная оценка временной стоимости (дней до экспирации контракта). Формулу расчета приводить не стану, думаю, всем она и так хорошо известна. Так вот, нормальной считается ситуация когда цена фьючерса дороже цены базового актива (контанго) вследствие наличия в цене фьючерса временной составляющей. Но меня заинтересовала даже не столько разница RIM1 и цены базового актива (индекса RTSI), а цена RIH1 и RIM1. Вчера эта разница выглядела просто аномально большой. Более 5000 пунктов. При том что, по идее, RIM1 должен стоить на 500-1000 пунктов дороже RIH1 из за наличия временной составляющей. И так было практически всегда. За 4 года торговли что то не припомню такого случая чтобы было существенно наоборот, как в этот раз например.

По моей основной версии произошло это именно вследствие экспирации 3-х месячных опционов.

Давайте посмотрим на опционную доску 3-х месячных опционов на RIH1 с экспирацией 15 марта 2011.

На рынке существует утверждение что «Опицоны покупают новички, а продают профессионалы»

Поэтому нас интересует открытый интерес на определенных страйках чтобы понять, где же эти профессионалы напродавали больше всего опционов. Для того чтобы не напрягаться разглядывая где сколько открыто позиций, привожу следующий график:

( Читать дальше )

теги блога MrBurns

- бэквордация

- кукловод

- кухня

- Личное

- манипулирование

- опционы

- оффтоп

- расследование

- фьючерс на индекс РТС