Новости рынков |Рольф сдвинул планы IPO на 2026-2027гг на фоне роста ключевой ставки ЦБ - гендиректор холдинга Роман Антонов — Интерфакс

- 01 ноября 2024, 15:05

- |

Крупнейший по выручке российский автодилер «Рольф», недавно заявивший о возможности проведения IPO в 2025-2026 годах, на фоне роста ключевой ставки ЦБ теперь рассматривает такую возможность не ранее 2026 года, сообщил журналистам гендиректор холдинга Роман Антонов в пятницу.

«Когда мы выйдем — в 2026-ом или 2027 году — мы сейчас как раз в стратегии прорабатываем», — сказал Антонов.

Он отметил, что «ключевая ставка, конечно, очень сильно влияет на те или иные действия», связанные с анонсированным ранее IPO.

- комментировать

- Комментарии ( 0 )

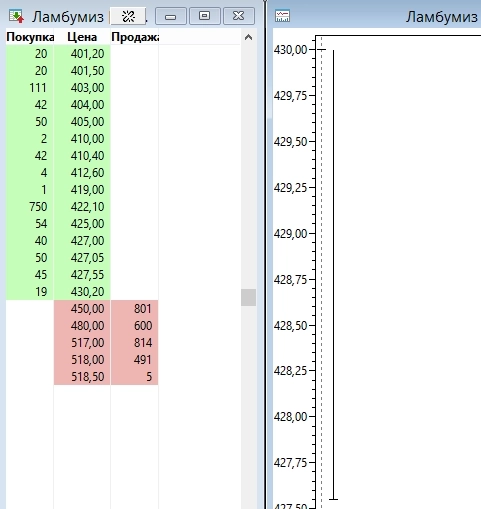

Новости рынков |📈 Торги бумагами Ламбумиза начались спокойно - без паники и резких продаж - выше цены размещения (425 руб)

- 30 октября 2024, 16:12

- |

Новости рынков |Ламбумиз привлекла в акционерный капитал несколько крупных частных профессиональных инвесторов и значимых институциональных инвесторов, а также более 500 розничных инвесторов

- 30 октября 2024, 13:28

- |

Результаты IPO ПАО «Ламбумиз»:

В рамках IPO были предложены акции дополнительного выпуска, зарегистрированного Банком России 01.10.2024, с ISIN RU000A108ZX6 и торговым кодом (тикером) — LMBZ.

Средняя цена поданных заявок в рамках сбора книги достигла 454,9 руб. за акцию, а средневзвешенная по объему цена — 426,3 руб. за акцию.

Компания приняла решение о размещении по цене 425 рублей за акцию, что соответствует рыночной капитализации компании около 8,8 млрд рублей с учетом средств, привлеченных в рамках IPO. Общий размер IPO составил 802 млн рублей.

Компания привлекла в акционерный капитал несколько крупных частных профессиональных инвесторов и значимых институциональных инвесторов, а также более пятисот розничных инвесторов.

Всего заявки были получены от 12 брокеров, средний объем заявки от розничных инвесторов составил 510,4 тыс. руб., от юридических лиц — 35,0 млн руб., в рамках поданных заявок по счетам доверительного управления — 32,1 млн руб.

( Читать дальше )

Новости рынков |Ламбумиз: Размещение по цене 425 руб/акция, общий размер IPO составил 802 млн руб, капитализация - 8,8 млрд руб

- 30 октября 2024, 13:26

- |

Результаты IPO ПАО «Ламбумиз»:

В рамках IPO были предложены акции дополнительного выпуска, зарегистрированного Банком России 01.10.2024, с ISIN RU000A108ZX6 и торговым кодом (тикером) — LMBZ.

Средняя цена поданных заявок в рамках сбора книги достигла 454,9 руб. за акцию, а средневзвешенная по объему цена — 426,3 руб. за акцию.

Компания приняла решение о размещении по цене425 рублей за акцию, что соответствует рыночной капитализации компании около 8,8 млрд рублей с учетом средств, привлеченных в рамках IPO. Общий размер IPO составил 802 млн рублей.

Компания привлекла в акционерный капитал несколько крупных частных профессиональных инвесторов и значимых институциональных инвесторов, а также более пятисот розничных инвесторов.

( Читать дальше )

Новости рынков |Торги акциями Ламбумиз начнутся сегодня в 16:00, просьба не опаздывать, тикер - LMBZ

- 30 октября 2024, 09:56

- |

В соответствии с Правилами листинга ПАО Московская Биржа Председателем Правления «29» октября 2024 года приняты следующие решения:

- Определить:

- «30» октября 2024 года как дату начала торгов в процессе обращения следующих ценных бумаг:

| Наименование ценной бумаги | Акции обыкновенные |

| Полное наименование Эмитента | Публичное акционерное общество «Ламбумиз» |

| Тип ценных бумаг | Акции обыкновенные |

| Регистрационный номер выпуска, дата регистрации | 1-01-09188-H от 05.04.2004 |

| Номинальная стоимость | 0,025 рублей |

| Количество ценных бумаг в выпуске | 18 865 160 штук |

| Торговый код | LMBZ |

| ISIN код | RU000A108ZX6 |

| Уровень листинга | Третий уровень |

Установить для акций обыкновенных ПАО «Ламбумиз» следующее время начала торгов:

- в режиме торгов «Режим основных торгов Т+» – 30 октября 2024 года с 16:00 по московскому времени с проведением аукциона открытия с 16:00 по 16:10 по московскому времени;

- в режимах торгов Режим переговорных сделок (РПС), «РПС с ЦК», «Междилерское РЕПО», «РЕПО с ЦК – Адресные заявки», «РЕПО с ЦК – Безадресные заявки» – 30 октября 2024 года с 16:00 по московскому времени;

( Читать дальше )

Новости рынков |Ламбумиз определил цену размещения своих акций в 425 руб за бумагу, что соответствует капитализации в 8,018 млрд руб

- 29 октября 2024, 18:20

- |

Цена размещения эмиссионных ценных бумаг

2.5. Количество размещаемых ценных бумаг, а также номинальная стоимость (для акций и облигаций) каждой размещаемой ценной бумаги. В отношении облигаций, размещаемых в рамках программы облигаций, вместо указания количества размещаемых облигаций может быть указано их примерное количество: 2 800 000 (Два миллиона восемьсот тысяч) штук, номинальная стоимость 0,025 (Ноль целых двадцать пять тысячных) рубля каждая Акция.

2.6. Способ размещения ценных бумаг (открытая или закрытая подписка), а в случае размещения ценных бумаг посредством закрытой подписки — также круг потенциальных приобретателей ценных бумаг: Открытая подписка.

2.7. Срок (даты начала и окончания) размещения ценных бумаг или порядок определения этого срока: Дата начала размещения ценных бумаг: 30 октября 2024 года. Датой окончания размещения ценных бумаг будет являться наиболее ранняя из следующих дат: а) Дата размещения последней Акции; б) 08 ноября 2024 года (включительно).

( Читать дальше )

Новости рынков |За день до окончания сбора заявок Ламбумиз собрал более 75% от минимально планируемого объема IPO — РБК

- 28 октября 2024, 19:08

- |

«29 октября ожидаются поступления от ряда брокеров, которые аккумулируют заявки у себя и выставляют их ближе к закрытию книги. На сегодняшний день еще не все крупные инвесторы, намеревавшиеся принять участие в IPO, успели выставить свои заявки. По предварительным данным, объем таких заявок уже позволяет аккумулировать капитал, чтобы закрыть книгу по минимальной границе», — cказал источник.

www.rbc.ru/quote/news/article/671bd59b9a7947d3c8a08ed8?from=copy

Новости рынков |Покупатели акций на IPO в 2025 г могут столкнуться с начислением НДФЛ на материальную выгоду по формальным основаниям - Минфин готов оперативно устранить этот казус — РБК

- 23 октября 2024, 13:35

- |

«Нашли инструмент, где это поправить и как. Обсудили в рабочем порядке с коллегами из Банка России. Сейчас эту инициативу постараемся оперативно продвинуть, и если будут необходимы именно изменения в Налоговый кодекс, то наши коллеги в целом готовы на это движение», — заявил он.

www.rbc.ru/quote/news/article/6718b3e09a79476596a380cc

Новости рынков |Покупатели акций на IPO в 2025г могут столкнуться с начислением НДФЛ на материальную выгоду по формальным основаниям - Минфин готов оперативно устранить этот казус — РБК

- 23 октября 2024, 13:34

- |

«Нашли инструмент, где это поправить и как. Обсудили в рабочем порядке с коллегами из Банка России. Сейчас эту инициативу постараемся оперативно продвинуть, и если будут необходимы именно изменения в Налоговый кодекс, то наши коллеги в целом готовы на это движение», — заявил он.

www.rbc.ru/quote/news/article/6718b3e09a79476596a380cc

Новости рынков |"IPO любой ценой - это вред, отрава. Мы должны достигать цели через качество" — глава Набсовета Мосбиржи Швецов

- 22 октября 2024, 18:17

- |

«IPO любой ценой — это вред, это отрава. У нас IPO не должно быть любой ценой, мы должны достигать цели через качество», — сказал глава наблюдательного совета Московской биржи Сергей Швецов.

Он также заверил, что площадка будет держать высокую планку в части фильтра компаний, которые хотят привлечь акционерный капитал.

«При этом мы будем участвовать в различных фондах pre-IPO, будем даже своими деньгами и идеологически их поддерживать, для того чтобы они готовили эмитентов к тому, чтобы становиться публичными», — добавил он.

Подробнее на РБК:

www.rbc.ru/quote/news/article/654cb4449a79474016dcb33d?from=copy

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс