Блог им. OlegDubinskiy |На чём сегодня растёт СБЕР. Дивидендные ожидания. Налоги.

- 03 апреля 2024, 19:45

- |

«По банкам, по налогам на банки — в принципе понятно, что если есть где-то большая маржа и прочее,

надо внимательно посмотреть, как справедливо с этим разобраться, но

есть такой механизм, как дивиденды банков, и у нас банки в основном государственные.

И здесь мы могли бы аккуратно подумать над тем, как это более справедливо сделать.

Не совсем все однозначно, если мы будем что-то резко менять», —

заявил Мишустин в ходе выступления в Госдуме.

СБЕР — ставка на дивиденды !

Вероятно, «Сбер» выплатит по ₽34 на акцию

(див. доходность 11%).

Заседание наблюдательного совета по вопросу дивидендов запланировано на апрель.

«Государство может извлечь избыточную прибыль банков,

в первую очередь «Сбера,

за счет повышенных дивидендов.»

Антон Силуанов,

министр финансов

- комментировать

- Комментарии ( 15 )

Блог им. OlegDubinskiy |Когда растут отстающие Газпром Сургут Когда разгоняют сонных Русснефть ВСМПО АВИСМА ИнтерРАО ТГК2

- 02 апреля 2024, 20:42

- |

Друзья,

в этом видео за 9 минут

(с учётом Ваших пожеланий, до 10 минут)

высказываю мысли на 2 квартал 2024г.

Сейчас растёт Газпром на 4%.

Пытается расти ВСМПО АВИСМА.

Разгоняют Русснефть (компания не платит дивиденды, слабый фундамент).

Разгоняют ТГК-2, ИнтерРАО и другие «сонные» бумаги.

Разогнали СИСТЕМА, Сургут об. (уже сливают).

Лидеры (Сбер, Лукойл) подустали расти и около 0 на растущем индекса.

ЛИЧНОЕ МНЕНИЕ.

Когда растут отстающие (Газпром, Сургут обычка) и разгоняют «сонные» бумаги,

рынок устал и нужна передышка.

Учитывая спокойствие (низкая вола),

ожидание дивидендов,

думаю, вероятен боковик.

ФОРТС.

Занимаюсь валютным арбитражем

(отклонения фьючерсов от спотов, в т.ч. в синтетических валютных парах).

Не открываю позиции наугад, только с существенной форой в свою пользу.

В марте отклонения с расчётной доходностью 50% годовых.

Существенно меньше, чем в прошлом году, но достаточно, чтобы имело смысл работать на срочке.

( Читать дальше )

Блог им. OlegDubinskiy |Личное мнение, когда растут отстающие и 2-3 эшелон

- 02 апреля 2024, 19:11

- |

Сегодня вырос Газпром на 2,5%.

Пытается расти ВСМПО АВИСМА.

Взлетает Русснефть (которая не платит дивиденды и слабая по фундаменту).

Разгоняют то ТГК-2, то другие позабытые бумаги.

Разогнали СИСТЕМА, Сургут об. (уже сливают).

Лидеры (Сбер, Лукойл) подустали расти и около 0 на растущем индексе.

ЛИЧНОЕ МНЕНИЕ.

Когда растут отстающие (Газпром, Сургут обычка) и разгоняют «сонные» бумаги,

рынок устал и нужна передышка.

Учитывая спокойствие (низкая вола),

ожидание дивидендов,

думаю, вероятен боковик.

С уважением,

Олег

Блог им. OlegDubinskiy |Уменьшится ли спред между Сургутом преф и обычкой

- 01 апреля 2024, 19:49

- |

Провёл опрос.

Большинство считает, что нет.

Долгосрочный тренд, конечно, сильнее у префа.

Например,

обратная ситуация — по БСП.

По обычке высокие дивиденды, по префу минимальные.

БСП обычка 314,8 руб. (в моменте)

БСП пр. 59,55 руб. (в моменте).

Учитывая, что Сургут — закрытая компания,

известно только, что по Уставу компании 10% чистой прибыли — на дивиденды по префам.

Основная прибыль — от кубышки, а не от деятельности, связанной с добычей и продажей нефти и газа.

Поэтому Сургут преф — альтернатива валютному вкладу.

А долгосрочно рубль был и остаётся «мягкой» валютой.

Статистика.

Цена на отсечке

открытие — закрытие

открытие — максимум

Дивидендный гэп

закрытие гэпа (дней)

оптимальная покупка (дней)

( Читать дальше )

Блог им. OlegDubinskiy |Х5: принудительная смена юрисдикции на российскую

- 01 апреля 2024, 15:16

- |

В СВЯЗИ С ИСКОМ МИНПРОМТОРГА О ПРИОСТАНОВКЕ КОРПОРАТИВНЫХ ПРАВ

С 1 апреля нельзя открывать шорты.

Последний день торгов для частных инвесторов (в стакане Т+1) — 2 апреля. Для профучастников — 4 апреля.

FIVE минус 7% в моменте.о

После редомициляции, в большинстве случаев, бумага падает.

Напоминаю.

В начале марта ООО «Корпоративный центр Икс 5», которое владеет всеми операционными активами X5,

было внесено в список экономически значимых организаций (ЭЗО)

С уважением,

Олег

Блог им. OlegDubinskiy |Что будет на этой неделе

- 01 апреля 2024, 08:03

- |

поздравляю с днем смеха, 1 апреля.

Про события,

ожидаемые на этой неделе пишу серьезно.

01.04.2024

Банк России опубликует резюме обсуждения ключевой ставки

01.04.2024

ГК «Мать и дитя» опубликует финансовые результаты по МСФО за IV квартал 2023 г.

01.04.2024

Последний торговый день в «стакане Т+1» акциями Норникеля перед приостановкой связанной со сплитом

01.04.2024

Совет директоров ЭЛ5-Энерго даст рекомендации по дивидендам за 2023 г.

01.04.2024

Софтлайн опубликует консолидированную финансовую отчетность за 2023 г.

02.04.2024

Астра опубликует финансовые результаты по МСФО за 2023 г.

02.04.2024

Астра проведет День инвестора

02.04.2024

Московская биржа опубликует объемы торгов за март 2024 г.

02.04.2024

Приостановка торгов акциями ГМК Норникель из-за их дробления в пропорции 1 к 100

02.04.2024

ЭЛ5-Энерго опубликует финансовые результаты по МСФО за 2023 г.

03.04.2024

СмартТехГруп (Кармани) опубликует финансовые результаты по МСФО за 2023 г.

03.04.2024

ЭЛ5-Энерго опубликует финансовые результаты по РСБУ за 2023 г.

( Читать дальше )

Блог им. OlegDubinskiy |Итоги 1 квартала 2024г Мысли по 2 кварталу 2024г

- 31 марта 2024, 19:00

- |

В 1 квартале портфели выросли на 8,2%, что соответствует 33% годовых

(индекс Мосбиржи вырос на 7,75%).

По сравнению с 2023г.

(рост был 100%, опережение индекса полной доходности Мосбиржи было более 40%),

рост был не таким сильным, потому что поменялись лидеры и пришлось делать ребалансировки.

В 1 квартале 2024г. пришлось продать 3 акции, лидеров 2023г.

в связи с тем, что тренды перестали расти:

Совкомфлот

Газпромнефть

Роснефть

Вместо них

купил

МТС (спекулятивная идея, рост до 350р., как и каждый год, на див. ожиданиях)

Сургутнефтегаз преф

Северсталь,

докупал

Башнефть преф.

По секторам.

Лучшим сектором в 1 квартале 2024г.

был сектор информационных технологий (+15%)

Yandex

HH.ru

iПозитив

Вторым сектором была металлургия (+6%)

(чер.мет: решён вопрос дивидендов СевСталь, ожидают решения по ММК, золото: рост)

Высокий рост — чер. мет. (Севсталь, НЛМК, ММК)

Высокий рост (в связи с ростом золота) — золотодобытчики (ЮГК, Полюс).

Худшими секторами были химия и нефтехимия

(-2,1%, из-за прилёта дронов в марте сокращение производства нефтепродуктов 14% г/г),

( Читать дальше )

Блог им. OlegDubinskiy |Портфели из акций - лидеров на исторических максимумах ! ЛИДЕРЫ И АУТСАЙДЕРЫ ! То, что индекс Мосбиржи (3332) далеко от максимума (4294) говорят те, кто держит всё подряд !

- 31 марта 2024, 09:26

- |

Многие пишут, что индекс Мосбиржи 3300+,

далеко до максимума (4 294).

Обратите внимание:

на прошлой неделе (локальный) максимум с 01 01 2023г.

пробили

БСП

Сбер (об., преф.)

На этой неделе

(некоторые — и на историческом максимуме):

Башнефть

Сургут пр.

Лукойл

Мосбиржа

Ростелеком (об., пр.)

Система

СевСталь

ММК

НЛМК

ЮГК

iПозитив

Yandex

Астра

FIVE (X5)

Магнит

Черкизово

Зачем держать аутсайдеров (Газпром, НорНикель и др.) ?

Стараюсь держать лидеров.

Продаю сильную компанию не по достижении уровня, а

когда считаю, что идея, связанная с компанией, себя исчерпала

(например, тренд перестал расти).

Есть исключения — это позиции, которые покупал как спекулятивные

(например, МТС: ежегодно под дивиденды МТС разгоняют до 350руб.,

в этом году тоже выше 330 буду готовится к продаже,

в этом году также IPO МТС банка, думаю, перед IPO будут и хорошие отчёты, и реклама,

это — позитив для всей группы МТС).

Если компания — на максимумах, то

могу немного увеличить позицию

(пирамидой, небольшое увеличение растущей позиции).

Продавать лучших только из-за сильного роста

( Читать дальше )

Блог им. OlegDubinskiy |Народ, в большинстве случаев, прав (хотя распространена теория противоположного мнения). НАРОДНЫЙ ПОРТФЕЛЬ. ЛИЧНОЕ МНЕНИЕ: ЧТО БЫ ИЗМЕНИЛ В НАРОДНОМ ПОРТФЕЛЕ.

- 30 марта 2024, 12:21

- |

Январь 2024г.

1 Сбербанк-ао — 30,0%,

2 Газпром — 15,0%;

3 Лукойл — 13,9%;

4 Яндекс — 7,6%;

5 Сбербанк-п — 7,1;

6 Сургутнефтегаз-п — 6,2%;

7 Норникель — 6,2%;

8 Роснефть — 5,8%;

9 Северсталь — 4,3%;

10 Магнит — 4,1%.

Думаю,

2 акции из 10 держат напрасно

Газпром

НорНикель.

Вес Сбер об. + преф, конечно, запредельный.

Хотя бы 20%

(Сбер, если что,

падает тоже быстрее индекса, ну и всякое бывает:

не рационально «держать все яйца в одной корзине»).

ЛИЧНОЕ МНЕНИЕ.

ОСНОВНАЯ ОШИБКА: ДЕРЖАТЬ ГАЗПРОМ.

Газпром в 2007г. стоил 360р. (около $12).

Сейчас Газпром 157р. (около $1,7).

Т.е. тренд в долларах падающий.

По 1 пол. 2023г. убыток 950 млрд руб. и

свободный денежный поток (FCF) отрицательный = минус 950 млрд руб.

По 1 полугодию 2023г., чистый долг / EBITDA = 5,9

Газпром и его структуры могут не предоставлять отчётность.

Стараюсь не держать в портфеле акции с не растущими трендами

(бывают исключения, например, МТС на див. ожиданиях, до 350р., спекулятивная позиция).

( Читать дальше )

Блог им. OlegDubinskiy |Сургутнефтегаз: обычка или преф Когда что выгоднее

- 30 марта 2024, 10:29

- |

Сейчас большинство считает, что в будущем году дивиденд будет ниже.

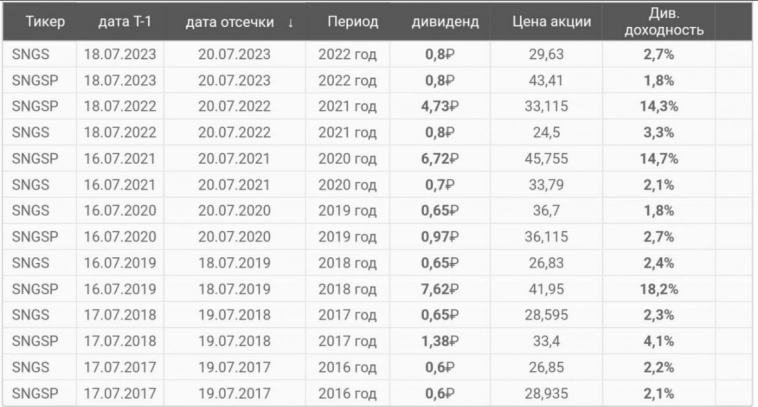

Дивиденды Сургутнефтегаза с 2016 по 2022 включительно

Обычка (верх)

Преф (середина)

USDRUB_TOM (низ)

По недельным

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс