Блог им. OlegDubinskiy |ОФЗ: если одним словом, ОБЛОМ..

- 21 марта 2022, 16:19

- |

ЦБ РФ покупает...

Самый длинный ОФЗ 26230: доха 13%.

Линкера растут.

Самый короткий ОФЗ 26209 показывает доху 17%, минус НДФЛ (вклад лучше: в Сбере 18% годовых 1-3 мес. с пополнением).

Короче ничего интересного сегодня не появилось.

С уважением

Олег.

- комментировать

- ★1

- Комментарии ( 83 )

Блог им. OlegDubinskiy |Нерезы с 21 марта смогут продавать ОФЗ.

- 19 марта 2022, 20:34

- |

учитывая НДФЛ с ОФЗ,

покупка ОФЗ 26209 (погашение 20 07 2022) имеет смысл при дохе от 30%).

ПИШИТЕ В КОММЕНТАРИЯХ ВАШЕ МНЕНИЕ, КАКАЯ ДОХА БУДЕТ НА КОРОТКИЕ ОФЗ.

Москва. 19 марта. INTERFAX.RU — Банк России выдал разрешение «Московской бирже», Национальному клиринговому центру (НКЦ) и Национальному расчетному депозитарию (НРД) с 21 марта по 1 апреля включительно на операции профучастников, направленные исключительно на уменьшение обязательств своих клиентов из иностранных государств, осуществляющих недружественные действия, сообщается в пресс-релизе биржи.

В частности, это могут быть следующие операции: проведение клиринга и исполнение обязательств по итогам клиринга с возможностью проведения необходимых сделок для случаев неисполнения или ненадлежащего исполнения участником обязательств; осуществление действий, направленных на приближение даты исполнения обязательств; заключение сделок с целью переноса (пролонгации) обязательств участников клиринга и их клиентов — нерезидентов; закрытие позиций путем заключения сделок купли-продажи; заключение закрывающих сделок.

С УВАЖЕНИЕМ,

ОЛЕГ.

Блог им. OlegDubinskiy |Что среднесрочно выгодно. Когда покупать. Мнение.

- 22 февраля 2022, 06:52

- |

Господа,

думаю, нас ждёт более агрессивное (чем предполагали на прошлой неделе) поднятие ставки ЦБ РФ.

Думаю, что самые надёжные рублёвые облигации (особенно ОФЗ) среднесрочно станут интересными раньше, чем акции. Когда ставка ЦБ РФ будет значительно выше 10%, ОФЗ дадут доходность выше инфляции.

ОФЗ 52001 (самый короткий линкер, номинал растёт на индекс потребительских цен с лагом 3 мес. + фактическая доха включая НКД уже около 3,5%).

ОФЗ 26209 (доха 11,5%, погашение 20 07 2022).

Когда будут ожидания снижения ставки с уровня значительно выше 10% (ставка ЦБ РФ и 15% может быть при экстренном развитии событий), самые длинные ОФЗ (26230 26238) могут стать интересны.

Проблема большинства людей в том, что они считают будущее лишь продолжением настоящего с некоторыми изменениями. На самом деле, будущее может принципиально отличаться он настоящего: в будущем может быть то, что сейчас даже нереально представить !

( Читать дальше )

Блог им. OlegDubinskiy |Если будет девальвация, то что купить за рубли тем, кто будет в рублях при этой девальвации ?

- 21 февраля 2022, 11:41

- |

тем, кто в рублях, лучше купить ОФЗ 52001 (самый короткий «линкер»),

потому что инфляция, при таком сценарии, взлетит !

Напоминаю: номинал «линкеров» растёт на величину ИПЦ с лагом 3 месяца.

Ещё, при таком сценарии, возможен резкий подъём ставки ЦБ РФ: в этом случае, важно мониторить длинные ОФЗ (26230, 26238) !

Пишу ЕСЛИ, потому что мы не можем знать будущее.

t.me/OlegTrading

Рекламу в телеграм не даю, ничего в телеграмм не продаю: просто хобби.

С уважением,

Олег.

Блог им. OlegDubinskiy |Минфин разместил ОФЗ-2623 (102,9 млрд.р., 9,59% годовых). Высокий спрос.

- 02 февраля 2022, 15:31

- |

Сегодня Минфин размещал короткий классический выпуск ОФЗ-26237, погашением в 2029 году.

Спрос составил 102.9 млрд., а в рынок ушло бумаг на 74.73 млрд., доха 9.59% годовых,

max объемы с августа 2021 года в отдельном выпуске.

Позитивно для рубля: появился спрос в ОФЗ.

С уважением,

Олег.

Блог им. OlegDubinskiy |Минфин возобновит аукционы ОФЗ с 2 февраля.

- 01 февраля 2022, 16:05

- |

предложит бумаги выпуска 26237 без лимита.

Раньше считали, что слишком высокий %, под такой % не было желания размещать ОФЗ.

Теперь уже так не считают.

С уважением,

Олег.

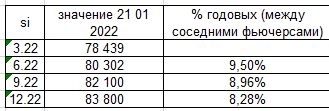

Блог им. OlegDubinskiy |когда покупать длинные ОФЗ: анализирую квартальные спреды Si (USD / RUB)..

- 29 января 2022, 18:58

- |

дальний валютный контракт отличается от ближнего на ожидаемую разность ставок центробанков по валютам данной валютной пары.

По Si, дальний контракт дороже ближнего на разность ожидаемых % ставок ЦБ РФ и ФРС.

Когда ставки соответствуют инфляции, оценка дальних валютных фьючерсов, думаю, становится разумной.

Т.е. закладывают, что максимальная ставка ЦБ РФ будет около 10,25%, после этого, вероятно, будут стабилизация и снижение ставки ЦБ РФ.

Т.е. закладывают повышение ставки ФРС и, возможно, снижение или стабилизация ставки ЦБ РФ во 2 полугодии 2022г.

Если опять будет резкий рост геополитической напряжённости или падение в нефти, то

ЦБ РФ может резко поднять ставку для стабилизации курса рубля и это будет хорошая точка входа.

Ближайшие заседания ЦБ РФ.

11 02 2022

18 03 2022

29 04 2022

11 05 2022

10 06 2022

Cтавят на увеличение ставки ЦБ РФ примерно до 10% и, далее,

снижение ставок ЦБ РФ и/или рост ставок ФРС.

( Читать дальше )

Блог им. OlegDubinskiy |ОФЗ: гарантированная доха под 10%, зависимость курса USD и ставки ЦБ РФ. Когда покупать длинные ОФЗ.

- 27 января 2022, 14:52

- |

здравствуйте.

Мониторю ОФЗ.

Самые ликвидные:

— ОФЗ 26209, доха 9,9%, погашение 20 07 2022,

— ОФЗ 26230, доха 9,5%, погашение 16 03 2039.

Для временной парковки рублей, ОФЗ 26209 подходит.

Сделал график зависимости ставки ЦБ РФ от курса USD / RUB:

Между ставкой ЦБ РФ и курсом USD / RUB обратная засисимость: коэффициент корреляции минус 0,2%.

В 2014г. для поддержки рубля, ЦБ РФ подняли ставку до 17%.

Если ситуация с Донбассом всё — таки обострится, то ВОЗМОЖНО ПОВТОРЕНИЕ ПОЛИТИКИ ЦБ РФ:

резкий подъем ставки для поддержания рубля,

если такой сценарий произойдёт, это будет хорошей точкой входа в длинные облигации (ОФЗ 26230, ОФЗ 26238)

С уважением,

Олег.

Блог им. OlegDubinskiy |Когда покупать длинные ОФЗ (продолжение предыдущего поста)

- 22 января 2022, 15:11

- |

То есть, ставят на увеличение ставки ЦБ РФ примерно до 10% и, далее, снижение ставок ЦБ РФ и/или рост ставок ФРС.

Вероятно, с лета 2022г. станет выгодным покупать длинные ОФЗ: ОФЗ 26230, 26238.

Пишите Ваш мнения в комментариях или

в чате t.me/OlegTradingChat (более 860 участников).

С уважением,

Олег.

Блог им. OlegDubinskiy |Когда покупать длинные ОФЗ (26230, 26238). МНЕНИЕ.

- 18 января 2022, 06:52

- |

Смотрю на волатильность

CVI — индекс волатильности Чайкина.

Пока — рост.

При продождении (локального) дна,

вола падает с максимума.

Но пока — рост волы, а не падение.

Т.е. высокая вероятность продолжения падения

GRBI по дневным

CVI — это индекс волатильности Чайкина.

Белый график — скользящая средняя МА(50).

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс