Евгений Онегин

Добыча сланцевой нефти подскочила на 178 тыс. баррелей

- 17 января 2017, 23:19

- |

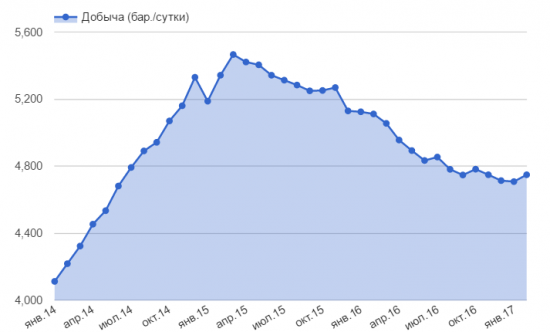

Министерство энергетики США удивило рынок в преддверии публикации данных о добыче странами ОПЕК. Ведомство пересмотрело свои показания по производству сланцевой нефти, увеличив их на 178 тыс. баррелей в день.

Теперь согласно данным министерства на долю сланцевых компаний приходится 4,75 млн. баррелей в сутки, к примеру публикации месячной давности ноябрьский объем производства составлял 4,57 млн. бочек.

Согласно прогнозу в январе будет добыто 4,7 млн. бочек нефти — наихудший показатель с лета 2014 г., однако в феврале тенденция на снижение будет сломлена и производство подрастет на 40 тыс. баррелей.

Напомним, что сланцевые компании начали активно сокращать свою добычу после обвала на рынке нефти. Со своих максимумов производство упало на 758 тыс. бочек или на 14%. Таким образом, на долю нетрадиционных методов извлечения нефти из недр приходится 52% от общей добычи в США.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Нефтегазовые доходы России превышают 54%

- 17 января 2017, 19:16

- |

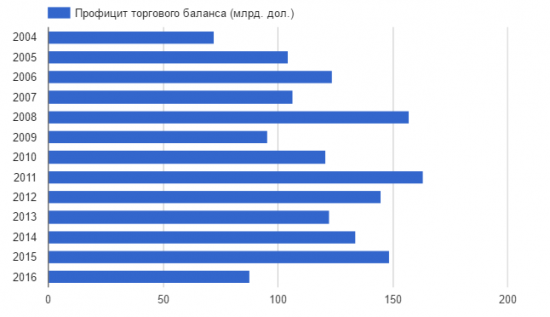

По итогам 2016 г. отток капитала из страны упал в 3,7 раза до 15,4 млрд. долларов. Основной причиной вывоза средств из России оказалось снижение интенсивности выплаты внешнего долга.

Сальдо текущего счета по итогам прошлого года осталось положительным и составило 22,2 млрд. долларов, что на 46,8 млрд. долларов меньше, чем в 2015 г. Экспорт товаров превысил импорт на 87,8 млрд. долларов. Отметим, что это наихудший показатель с 2004 г., тогда профицит торгового баланса составил 72,3 млрд. долларов.

На долю нефти и нефтепродуктов в доходах от торговли пришлось 43%, на газ — 11%. Таким образом, доля сырья во внешней торговле остается подавляющей.

Из положительных моментов мы бы выделили приток прямых инвестиций в страну. В 2016 г. он превысил 57 млрд. долларов, что на 31,1 млрд. долларов больше 2015 г. Также нынешний вывоз капитала из России является наименьшим за последние 9 лет. Наверное, все, что могли, уже вывезли.

( Читать дальше )

Китай поможет рынку нефти найти равновесие

- 17 января 2017, 16:44

- |

Китай может помочь ОПЕК в достижении баланса на рынке нефти. Падение добычи в Поднебесной может продолжиться и в этом году, после рекордного сокращения в 2016 г.

Согласно прогнозу CLSA Ltd. падение производства может достичь 7% в этом году. Таким образом, это будет уже второй год к ряду, как китайские нефтяники сокращают объем извлекаемой из недр нефти.

В то время как Поднебесная продолжает потреблять все больше и больше сырья, Китай остается одним из крупнейшим мировым производителем с месторождениями, раскинутыми в на юге и северо-востоке страны. Компании страны не выдержали натиска низких цен на сырье и вслед за США принялись сокращать добычу.

Производство Поднебесной снизилось после того, как государственные компании страны закрыли ряд скважин на старых месторождениях ввиду дороговизны их обслуживания. Добыча упала на 6,9% за первые 11 месяцев 2016 г. до 4 млн. баррелей в сутки. Это первое сокращение с 2009 г. и крупнейшее с 1990 г.

( Читать дальше )

Госдолг США вплотную приблизился к $20 трлн.

- 17 января 2017, 12:34

- |

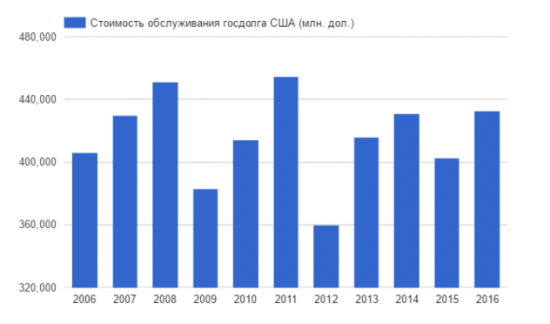

С тех пор как началась распродажа облигаций на финансовых рынках мира прошло около 2-х месяцев, а она уже сказалась на стоимости обслуживания долга США. По итогам декабря выпускать облигации для Соединенных Штатов стало на 0.028% дороже. Если перевести это в денежный эквивалент, то получится 5,6 млрд. долларов.

Пока это совсем незначительная сумма для американского долга, но впервые с апреля 2016 г. средняя процентная ставка по его обслуживания поползла вверх.

По состоянию на 12 января правительство Соединенных Штатов должно было миру 19,9 трлн. долларов, что на 1 трлн. больше, чем в 2016 г. и на 11,3 трлн. больше, чем в 2007 г. Таким образом, за 10 лет госдолг США вырос более, чем в 2 раза, в то время как ВВП страны прибавил только 25%. Получается, что мир пришел к такому рубежу, когда рентабельность заемного капитала становится все ниже и ниже.

Однако, несмотря на то что долг вырос на 11 трлн. долларов, стоимость его обслуживания практически не изменилась. Если в 2007 г. правительство США тратило на это 430 млрд. долларов в год, то в 2016 г. 433 млрд. Это стало возможным благодаря снижению процентных ставок, а вместе с ней и стоимостью заимствования.

( Читать дальше )

Сланцевые компании столкнулись с новой проблемой

- 16 января 2017, 21:50

- |

Смогут ли сланцевые компании выдержать еще один вызов в этом году? После сражения за выживание из-за низких цен на нефть, компаниям предстоит решить еще одну проблему — увеличившаяся стоимости бурения.

Ростом активности сланцевых компаний не преминули воспользоваться организации, занимающиеся разработкой и бурением новых скважин. Это грозит истощением денежных запасов, накопленных нефтяниками в последние годы.

Напомним, что за последние несколько недель сланцевые компании нарастили число своих вышек более, чем на 90 единиц.

Теперь для того чтобы нанять опытную буровую команду, а вместе с ней и договориться с надежными поставщиками, в том числе и песка, который необходим при гидроразрыве пласта, компаниям этой зимой необходимо заплатить на 10-20% больше. Сланцевые компании могут столкнуться с еще более высокими ценами, в случае если котировки пойдут вверх, сообщает The Wall Street Journal.

Низкие цены на нефть сильно ударили по нефтесервисным компаниям, которые отчетливо дали понять своим партнерам, что как только спрос на их услуги восстановится, они повысят их стоимость. К примеру, такой гигант как Halliburton Co. сравнил переговоры с клиентами с дракой в баре.

( Читать дальше )

Россия за следующих 2 года отстанет от мира еще на 4,7%

- 16 января 2017, 18:17

- |

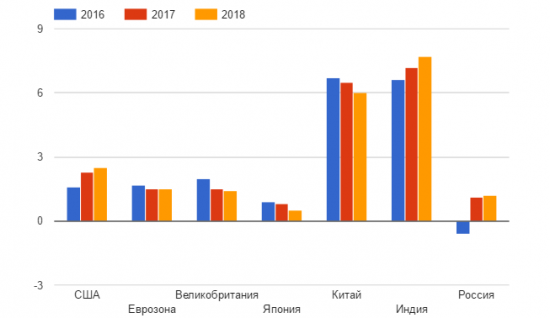

Мировая экономика вырастет на 3,4% в этом году, прогнозируют в Международном валютном фонде, а в 2018 г. рост ускорится до 3,6%. Основными локомотивами останутся развивающиеся страны — их экономики прибавят 4,5%.

По мнению фонда, в этом году ВВП России не останется в стороне и увеличится на 1,1% в 2017 г. и на 1,2% в 2018 г. Темпы роста нашей экономики будут отставать от среднемировых на 2,3 процентных пункта в этом году и на 2,4 в следующем. Деловая активность в России была лучше ожиданий МВФ в конце 2016 г. из-за более высоких цен на нефть.

Однако укрепления котировок на «черное золото» не привело к улучшению прогноза по экономике Саудовской Аравии — всего лишь 0,4%.

Основной рост придется на Индию и Китай, ВВП которых по оценкам фонда должен прибавить 7,2% и 6,5% соответственно. Прогноз по индийской экономике был снижен ввиду проблем, вызванных отменой обращения крупных бумажных купюр в стране. Напомним, что эти меры были предприняты для борьбы с коррупцией.

( Читать дальше )

Британский фунт — инвестиционная идея 2017 г.

- 16 января 2017, 16:28

- |

С начала года британская валюта обесценилась к доллару на 3%, а с января 2016 г. аж на 18%. Несмотря на то что падение может продолжиться, фунт может быть оказаться неплохой инвестиционной идеей 2017 г.

Девальвация британской валюты началась 2,5 года назад. Тогда в июле 2014 г. за один фунт, можно было купить 1,7 доллара, а сегодня всего лишь 1,2. Таким образом, «американец» укрепился к «британцу» на 30%.

Если для таких валют как российский рубль, турецкая лира, бразильский реал и мексиканский песо, это нормально, так как экономики этих стран только набирают свою силу и поэтому еще нестабильны, то для развитых государств это более чем существенное изменение.

Масло в огонь в прошлом году, конечно, подлили результаты референдума, где неожиданно для многих был выбран путь на «развод» с Европейским союзом.

Сегодняшний обменный курс приближается к своим абсолютным минимумам, которые были установлены в далеком 1985 году в 1,05. До этих уровней осталось всего 12,5%.

( Читать дальше )

Ставки на российскую валюту подняты почти на 2 млрд. рублей

- 15 января 2017, 10:36

- |

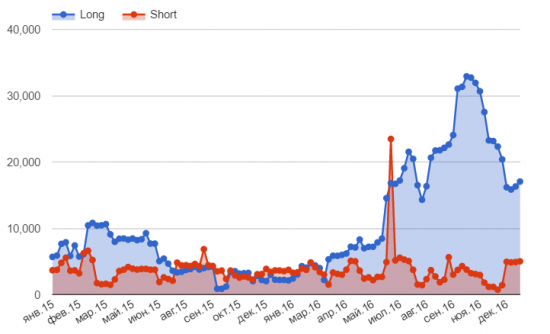

Ставки на рубль вновь подняты. За неделю хедж-фонды увеличили свои длинные позиции по российскому рублю на 745 контрактов (1,9 млрд. рублей) до 17 тыс. контрактов (42,6 млрд. рублей). Это уже вторая подряд неделя, когда спекулянты покупают рубль.

Фонды также увеличили и количество коротких позиций по российской валюте, однако несущественно — всего на 110 контрактов (275 млн. рублей). Таким образом, ставок на рост рубля сделано на 30 млрд. рублей больше, чем на его падение.

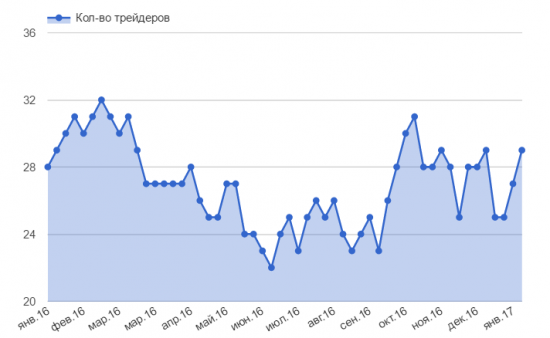

На Чикагской товарной бирже количество трейдеров, имеющих открытые позиции по фьючерсу на рубль, достигло 29, после того, как в декабре 2016 г. опускалось до 25. Максимальное количество участников было зафиксировано в феврале прошлого года — 32.

Оживление среди трейдеров происходило в октябре, когда и были установлены рекорды по объему открытых позиций. Сейчас их число опять приближается к уровням осени 2016 г.

( Читать дальше )

Нефтяные вышки подкачали

- 14 января 2017, 18:08

- |

Впервые с октября прошлого года снизилось количество нефтяных вышек в США. За неделю их стало меньше на 7 единиц. По состоянию на 13 января добычу нефти в Соединенных Штатах обеспечивало 522 установки.

Падение их количества оказалось неожиданным с учетом роста добычи в стране, а также стабильными ценами на «черное золото». Из-за сокращения вышек увеличилась производительность одной единицы. Сегодня на 1 установку приходится 17,1 тыс. баррелей в сутки, что выше средних показателей последних девяти лет на 5,4 тыс. бочек в день.

Столь высокий уровень добычи обеспечивается новыми технологиями и горизонтальным бурением, что повышает отдачу от одной вышки.

Снижение показали традиционные месторождения, в то время как на ключевых сланцевых направлениях: Eagle Ford и Permian, количество буровых выросло на 1 единицу на каждый бассейн.

Резюме

Традиционные методы добычи нефти в США не смогли обвалить котировки «черного золота», в отличие от сланцевой нефти. Месторождение Permian более рентабельно, чем другие, однако запасы на нем одни из самых низких. Для рынка более опасно увеличение добычи в бассейнах Eagle Ford и Bakken (Williston).

( Читать дальше )

Нефтепроизводители поставили рекорд по объему страхования от падения цен

- 14 января 2017, 12:48

- |

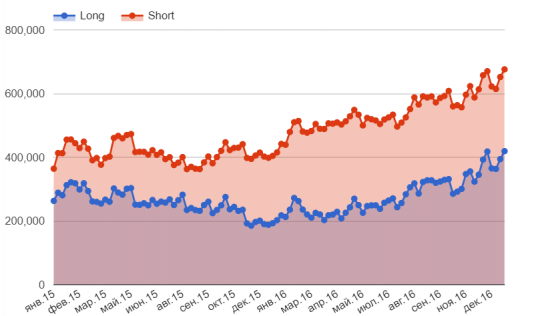

Общая картина на рынке нефти практически не изменилась за прошедшую неделю — хедж-фонды продолжают делать ставку на рост сырья. По состоянию на 10 января их общее количество длинных позиций составляло 357 тыс. контрактов, упав за неделю на 3 тыс. Короткие позиции приблизились к своим минимальным значениям последних двух лет, опустившись до 51 тыс. контрактов.

Производители и нефтетрейдеры предпочитают хеджировать себя от падения котировок — количество их коротких позиций выросло до максимума последних лет, немногим не дотянув до 676 тыс. контрактов.

Общая картина среди отчитывающихся лиц товарной биржи указывает на то, что участники рынка ждут падения цен. Разница между длинными и короткими позициями выросла до -35,1 тыс. контрактов, чего не было уже более двух лет.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс