Евгений Онегин

«Умные деньги» пользуются обвалом фондовых рынков США для покупки акций

- 14 мая 2019, 14:13

- |

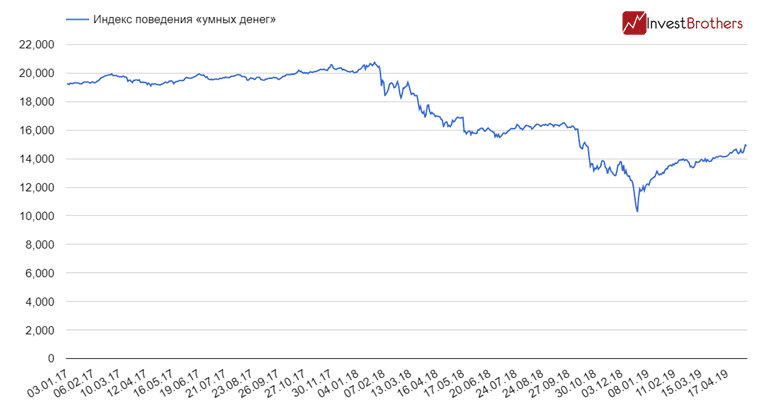

Несмотря на то что S&P 500 упал по отношению к своим максимумам уже на 4,5%, «умные деньги» предпочитают выкупать данное снижение.

По итогам вчерашней торговой сессии Индекс поведения «умных денег» снизился на 14904 пунктов, что всего на 61 пункт меньше, чем 10 мая, однако на 237 пунктов больше, чем 30 апреля. То есть, в то время как фондовый рынок США падал, «большие деньги» предпочитали покупать.

Индекс поведения «умных денег»

Источник: Bloomberg

Однако стоит отметить, что данный индекс по-прежнему ниже уровней конца сентября 2018 г. и так их не достиг, хотя S&P 500 переписывал свои исторические максимумы.

В то же самое время устойчивость Индекса»умных денег» вселяет оптимизм — есть вероятность, что нынешняя коррекция не продолжится длительное время, так как «большие деньги» предпочитают находиться в позициях и даже увеличивать их.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Куда идут мировые потоки капитала?

- 08 мая 2019, 12:20

- |

Предыдущая неделя оказалась нейтральной для развивающихся рынков — приток капитала на них не превысил и 100 млн долларов.

За период с 27 апреля по 03 мая в развивающиеся рынки через биржевые фонды было вложено 93,7 млн долларов, что на 19,4 млн больше, чем неделей ранее. Однако это гораздо меньше, чем в январе-феврале 2019 г., когда недельный приток составлял от 1,5 до 4,3 млрд долларов.

Суммарный поток капитала в фонды EM (млн дол.)

Таким образом, девятую неделю подряд идет стагнация в потоках капитала. За нынешний год чистыми было инвестировано 16,3 млрд долларов, где в облигации пошло чуть более 910 млн долларов, остальные средства были направлены в акции развивающегося мира.

На прошлой неделе притоком отметились рынки Бразилии и Индии, в них вложили 17,1 и 10,1 млрд долларов соответственно. Причем страна Латинской Америки крайне популярна в текущем году и ни разу в 2019 г. из нее не забирали средства.

( Читать дальше )

Популярность американских акций в мире падает

- 06 мая 2019, 20:15

- |

Иностранные инвесторы продолжили избавляться от американских акций.

На протяжении 10 месяцев подряд нерезиденты являются чистыми продавцами акций компаний из США. Так за февраль они продали бумаг на 10,7 млрд долларов, а за первые два месяца года на 41,7 млрд.

Чистые операции по американским акциям (млрд дол.)

Источник: ФРС

За весь прошлый год иностранцы продали акций на 130 млрд долларов, причем основные распродажи пришлись на май и июнь, тогда, за два месяца они реализовали бумаг на 53,6 млрд долларов.

Кроме того, после февральской коррекции 2018 г. нерезиденты отстранились от американских акций. Лишь в апреле прошлого года наблюдались осторожные покупки в 6 млрд долларов.

На этом фоне растут объемы покупок облигаций США, к примеру, за январь-февраль ими же было куплено долговых бумаг государственных агентств на 45 млрд долларов, то есть произошло своего рода замещение.

( Читать дальше )

Спекулянты отказываются «шортить» американские акции

- 05 мая 2019, 16:38

- |

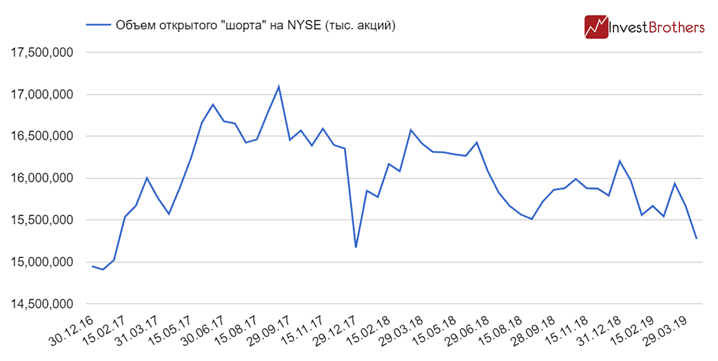

Объем открытого «шорта» на Нью-Йоркской фондовой бирже упал до уровня декабря 2017 г.

Согласно данным биржи, к середине апреля объем открытого «шорта» снизился до 15,3 млрд акций, что на 391 млн акций меньше, чем в конце марта 2019 г.

Объем открытого «шорта» на NYSE (тыс. акций)

Источник: NYSE

Таким образом, число акций, оказавшихся в короткой позиции, опустилось к уровням декабря 2017 г. Напомним, что через месяц после этого началось коррекционное движение вниз.

Сокращающийся объем «шорта» обычно указывает либо на то, что на рынке все меньше желающих сыграть на понижении рынка, либо на то, что их число было сокращено принудительно. Часто второй вариант вызывает рост активов.

Также в последние месяцы произошли интересные движения и в акциях некоторых компаниях. Резкие изменения были замечены в бумагах Apple и Qualcomm.

( Читать дальше )

Инвесторы избавляются от российских акций рекордными темпами

- 26 апреля 2019, 16:37

- |

Вчера фондовый рынок России потерял в капитализации лишь 0,7%, а продажи активов оказались рекордными в текущем году.

За весь торговый день чистые продажи по всем российским акциям составили 8 млрд рублей, что является рекордным объемом с начала 2019 г. До этого рекорд принадлежал 13 февраля, когда распродажи достигали 7,6 млрд, правда, тогда Индекс Московской биржи опускался почти на 2%.

Потоки капитала в российские акции (млн руб.)

Источник: расчеты Investbrothers

Данные продажи наблюдались совместно с падением курса рубля.

Напомним, что в последние недели иностранный капитал концентрировался на покупке акций, а не на облигациях. Учитывая, что валюты развивающихся стран показывали отрицательную динамику почти по всему миру, можно предположить, что началась фиксация прибыли со стороны нерезидентов.

( Читать дальше )

Американские акции уперлись в потолок?

- 25 апреля 2019, 18:21

- |

Взаимные фонды акций, инвестирующие свои средства в акции, «по уши» в бумагах.

По подсчетам ICI, к марту 2019 г. объем «кэша» в активах у фондов акций был равен 3%, что всего на 10 базисных пунктов больше, чем в декабре 2018 г.

Кстати, именно в декабре 2018 г. объем «кэша» достиг исторического минимума. Получается, что управляющие фондов использовали падение рынков для покупки активов и не воспринимали его, как момент для фиксации прибыли.

Объем «кэша» в активах взаимных фондов (%)

Источник: ICI (данная статистика по ссылке)

К примеру, раньше снижение ниже уровня в 4% означало близость рынков к своим максимумам. Так было и в момент краха пузыря «.сом», и в разгар «ипотечного пузыря».

Однако доля наличных средств не превышает 4% с сентября 2012 г. и пока ничего не происходит.

( Читать дальше )

«Умные деньги» покупают акции

- 24 апреля 2019, 15:02

- |

Рост фондового рынка США сопровождается покупками «умных денег».

Индекс «умных денег» поддерживает экспансию американских фондовых рынков. Вчера на фоне отличной динамики S&P 500 Индекс достиг 14435 пунктов.

Индекс поведения «умных денег»

Источник: Bloomberg (ссылка на график)

Таким образом, Индекс «умных денег» поднялся к уровням третей декады октября 2018 г. Однако в то же самое время S&P 500 не дотянул до своих исторических максимумов четверти процента.

Индексу «умных денег» до уровней конца сентября на хватает еще 12,5%, то есть, он явно отстает от динамики фондовых площадок США.

В то же самое время «умные деньги» все-таки покупают акции, несмотря на их высокую стоимость. К примеру, с мая по сентябрь 2018 г. они воздерживались от входа в рынок, хотя активы восстанавливались в цене.

( Читать дальше )

Инвесторам перестают быть интересны активы развивающихся стран

- 23 апреля 2019, 16:26

- |

Минувшая неделя оказалась крайне спокойной для фондов развивающихся стран. Инвесторы крайне редко предпринимали какие-либо серьезные действия. В то же самое время продолжился приток капитала на рынок США.

Развивающиеся рынки

За неделю с 13 по 19 апреля из фондов, ориентированных на Emerging Markets, вывели 489 млн долларов. Однако отток пришелся на рынок долговых бумаг, в то время как акции пользовались интересом у инвесторов.

Самый большой спрос на фонды акций был зафиксирован в Бразилии — 75 млн долларов за неделю. На втором месте Россия — с 28,9 млн.

С начала года в нашу страну через биржевые фонды вложили 643,2 млн долларов.

Стоит также отметить, что на протяжении пятой недели подряд фонды Латинской Америки испытывают заметный приток капитала. Правда, в этот раз Мексика оказалась в аутсайдерах — за период с 13 по 19 апреля из соответствующих фондов забрали почти 65 млн долларов.

В свою очередь, уже третью неделю к ряду участники рынка выводят свои средства из фондов фиксированной доходности. За минувшую неделю они забрали из них 563,5 млн долларов.

( Читать дальше )

Российский рубль может перестать расти в ближайшее время

- 17 апреля 2019, 13:50

- |

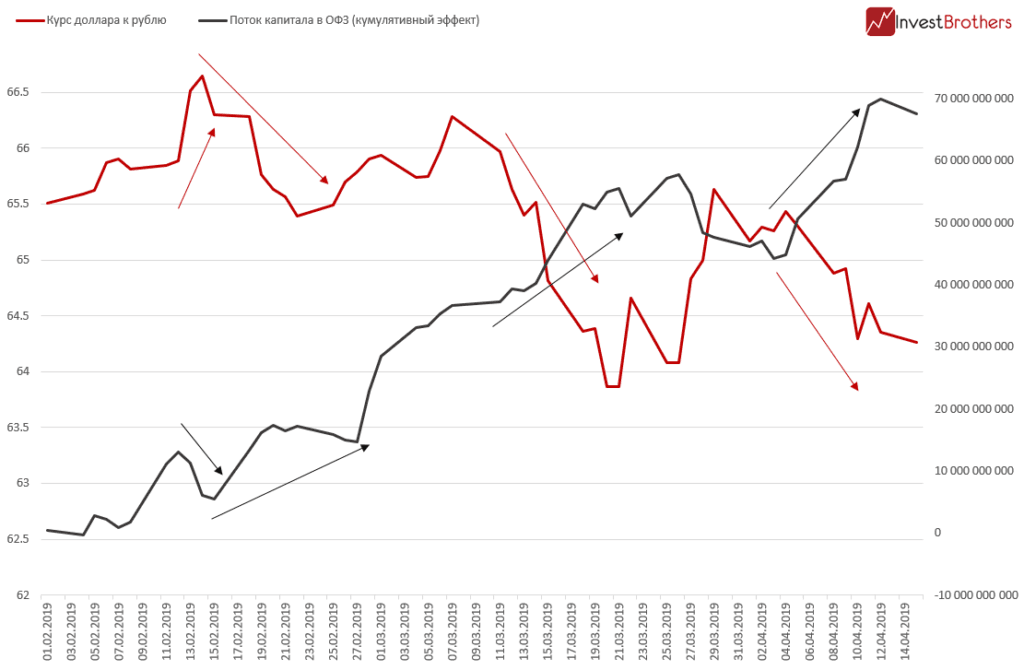

Американский доллар перестал снижаться к российской валюте и стабилизировался около уровня в 64-64,5 рубля за единицу.

Вчера рынок ОФЗ не пользовался популярностью у инвесторов и они предпочитали выводить капитал. Чистый отток капитала за торговую сессию составил 2,4 млрд рублей. Данный объем несущественен для рынка, но интересны детали.

Движение денежных средств на рынке ОФЗ достаточно ярко отражаются в динамике курса рубля. При покупке гособлигаций обычно растет и рубль, при продажах он снижается. Происходит это из-за иностранного спроса на бумаги — нерезиденты для приобретения ОФЗ меняют валюту, что приводит к дополнительному спросу на рубль.

Поток капитала в ОФЗ (руб.)

Источник: расчеты Investbrothers

Однако иностранные инвесторы предпочитают всего несколько выпусков и в большей своей степени покупают длинные бумаги. К примеру, по данным Банка России, в таких бумагах, как ОФЗ 26212 и ОФЗ 26207, доля нерезидентов составляет более 67% и 59% соответственно.

( Читать дальше )

Рынок нефти адаптировался к новой реальности

- 16 апреля 2019, 10:49

- |

В прошлом месяце перебои с поставками нефти пошли на спад после шестимесячного роста.

Среднесуточные перебои составили 2,8 млн баррелей, из которых 2,5 млн пришлись на страны, входящие в ОПЕК.

Среднесуточный объем перебоев в поставках нефти (млн бар.)

Источник: Минэнерго США, ОПЕК

Проблемы с поставками начали увеличиваться летом прошлого года. Если в июне 2018 г. в среднем за день с задержкой доставлялось 1 млн баррелей, то к февралю этот объем возрос до 3,2 млн.

Весной прошлого года появились новости о том, что США собираются ввести новые санкции против Ирана, что могло подстегнуть покупателей и производителей к пересмотру контрактов.

В этом году появился Венесуэльский кризис. В последние месяцы добыча в этой стране заметно сократилась, тем самым могли пострадать покупатели сырья.

Также к снижению добычи приступили и государства ОПЕК+.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс