Евгений Онегин

Почему консервативным инвесторам пока не стоит покупать акции?

- 05 февраля 2019, 15:58

- |

Инвестируя в акции хочется найти индикаторы, которые могут предвосхитить начало «бычьего» и «медвежьего» рынков. Есть ли такие?

Обычно история не повторяется линейно, поэтому любой индикатор работающий в прошлом, может дать сбой в будущем.

Существует такой индикатор как «премия риска инвестирования в акции», показывающий уровень надбавки, которую требуют участники рынка, вкладывая в акции вместо безрисковых облигаций.

Если опираться только на этот показатель, то покупать надо в тех случаях, когда премия за риск находится вблизи верхних границ диапазона, а продавать, когда она близка к своим минимумам.

Таким образом, опираясь на индикатор, инвесторы должны были покупать акции в марте 2009, октябре 2011 и октябре 2015 гг. Избавляться от акций им следовало в марте 2010, марте 2014 и в декабре 2017 гг.

Как показывает история, сигналы к продаже появлялись гораздо раньше, чем сами рынки переходили к падению, однако после следующей серьезной коррекции у инвесторов была возможность купить бумаги по тем же ценам, что и при продаже.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Страны с развивающейся экономикой могут столкнуться с сильнейшим оттоком капитала!

- 04 февраля 2019, 13:10

- |

Вывод капитала в начале 2018 г. спровоцировал падение фондовых индексов этих государств, а также привел к девальвации национальных валют.

Фондовые рынки стран с развивающейся экономикой ощутили «боль» оттока капитала на себе в первой половине 2018 г. Тогда биржи таких государств, как Бразилия и Турция, потеряли в капитализации около 20-25%. Под давления были и их национальные валюты, которые обновляли свои исторические минимумы или были близки к этому.

По подсчетам Bank of America Merill Lynch, отток средств с развивающихся рынков составил порядка 40-45 млрд долларов. Для сравнения, в кризисные 2007-2009 гг. было выведено около 60 млрд долларов, но тогда объем вложенных средств был гораздо меньше, чем сегодня.

Десять лет назад развивающиеся рынки покинуло порядка 50-60% вложенных иностранных средств, в 2018 г. лишь 10-15%, а биржи обвалились на четверть.

Приток капитала оказывает заметное влияние на рынки — лишь после того как в 2015 г. произошел перелом в направлениях потоков денежных средств, акции стран с развивающейся экономикой начали расти и продолжают это делать до сих пор.

( Читать дальше )

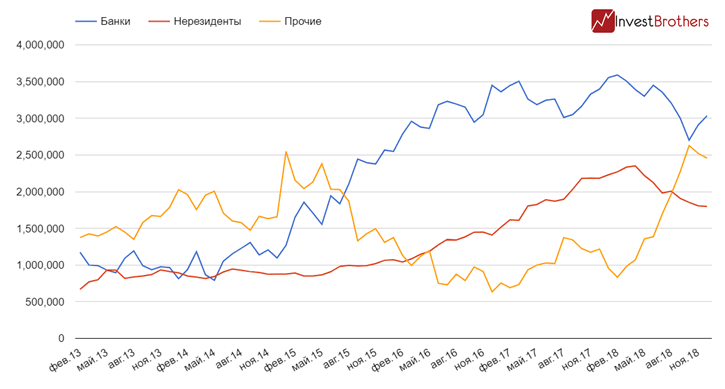

Кто толкает цены на ОФЗ вверх?

- 01 февраля 2019, 19:31

- |

Российские банки снова приступили к покупке облигаций федерального займа.

За период с октября по ноябрь они купили ОФЗ на 332,3 млрд рублей, в то время как другие участники рынка продавали. За это же время нерезиденты избавились от бумаг на 55 млрд рублей, а прочие участники рынка на 172,3 млрд.

Совпадение или нет, но приобретения кредитных организаций начались в момент стабилизации цен на долговые бумаги России, а продажи в феврале-марте 2018 г., когда стоимость ОФЗ поднялась до своих исторических максимумов.

Напомним, что при падении стоимости ОФЗ юридические лица должны указывать снижение курсовой стоимости, как убытки от переоценки, что в итоге снижает объем капитала. Он, в свою очередь, крайне важен для банков, так как от него зависят многие нормативы.

Резюме

По этой причине кредитные организации стараются снизить свои риски от падения стоимости ОФЗ и продают бумаги. После того как они вернулись на рынок с покупками произошла и стабилизация цен.

( Читать дальше )

Федрезерв может прекратить сокращать свой баланс уже в нынешнем году

- 30 января 2019, 20:58

- |

Сегодня ФРС объявит о своем решении по поводу процентной ставки, но большинство участников рынка интересуется судьбой баланса регулятора.

Федеральный резервный банк Нью-Йорка 22 января провел опрос участников рынка о их ожиданиях на счет действий ФРС. Треть всех опрошенных считает, что в 2020 г. Федрезерв прекратит сокращать свой баланс, около 24% думают, что это произойдет в 2021 г.

Распродавая бумаги со своего баланса Федеральная резервная система сокращает ликвидность банковского сектора. Респонденты предполагают, что регулятор остановит свои действия по расчистке активов, когда сумма денежных средств, хранящихся на счетах ФРС, достигнет 1 трлн долларов. Сейчас она равна 1,6 трлн долларов.

С 2014 г. этот объем упал почти на 1,2 трлн, а с начала операций Федрезерва по снижению баланса — на 600 млрд. То есть, получается, что пол пути пройдено.

Резюме

До этого 600 млрд ушло из системы за год и три месяца, однако лишь в октябре 2018 г. ФРС вышла на «крейсерскую скорость», сокращая баланс на 50 млрд долларов в месяц.

( Читать дальше )

Какой-то крупный игрок сделал ставку на рост нефтяных цен

- 29 января 2019, 20:07

- |

Сумма совокупного «лонга» по нефти среди российских спекулянтов возросла до нового рекорда.

По данным Московской биржи, объем открытых длинных позиций по нефти среди физических лиц достиг 1,01 млн контрактов, что является новым максимумом.

В то же самое время количество «шортовых» контрактов особо не растет и держится в районе 110-180 тыс. контрактов на протяжении двадцати дней.

Даже обвал нефтяных цен в 2014-2016 гг. не вызывал столь большого внимания со стороны спекулянтов. Причем, похоже, в рост цен «играет» какой-то один серьезный игрок. К примеру, летом 2017 г. (предыдущий рекорд) общее количество участников, сидящих в «лонгах», было равно 5,5 тыс. человек, а среднее количество контрактов на одного — 97 контрактов.

Вчера же число лиц, имеющих открытые длинные позиции, находилось на уровне в 4,4 тыс., то есть на одного приходилось уже 231 тыс. контрактов.

Резюме

Учитывая, что сейчас «игроков» меньше почти на четверть, чем было в 2017 г., то можно предположить, что кто-то с «большим капиталом» решил сделать ставку на рост стоимости сырья.

( Читать дальше )

Российские банки стали меньше страховать себя от девальвации рубля

- 28 января 2019, 16:06

- |

Российские банки заметно сократили свою «подушку безопасности» от высоких колебаний курса рубля.

На фоне существенного сокращения внешнего долга России, кредитные организации страны сократили спред между активами в иностранной валюте и пассивами. Если в период с 2014 по 2017 гг. в среднем объем активов превышал объем пассивов на 19,8 млрд долларов, то к началу текущего года он упал до 4,1 млрд.

Всего, по оценкам Банка России, сумма всех активов, номинированных в валюте отличной от рубля, находится 303,9 млрд долларов, а в пассивах — 299,8 млрд. Причем в ноябре 2018 г. объем обязательств в валюте упал до минимумов с февраля 2012 г. Получается, что российские банки все реже прибегают к внешнему финансированию.

Резюме

Так как вся экономика страны занимает за рубежом гораздо меньше, чем это было несколько лет назад, то и валютный риск становится заметно ниже. Тем самым, банки могут позволить себе снизить объемы «подушки безопасности».

( Читать дальше )

Мировые ЦБ не хотят покупать золото в свои резервы

- 25 января 2019, 11:43

- |

Спрос на золото со стороны центральных банков в прошлом году заметно упал.

За одиннадцать месяцев 2018 г. мировые регуляторы закупили 397,2 тонны золота, что на 108,7 тонн меньше, чем за весь 2017 г.

Однако покупали золото далеко не все страны — основной спрос пришелся всего на три государства: Россия, Казахстан и Индия. Они приобрели по 263,9 т., 45,6 т. и 33,9 т. соответственно. Активность других стран была менее заметной.

Больше всех из своих резервов продала золота Турция — за год металла в ее резервах стало на 24,1 тонну меньше, причиной тому — ухудшение экономической ситуации и девальвация национальной валюты.

Резюме

Без нашей страны результаты были бы гораздо скромнее — за январь-ноябрь 2018 г. все мировые ЦБ вместе взятые пополнили свои резервы всего на 133,2 тонны, что почти в два раза меньше, чем купила Россия. В 2015 г. и вовсе совокупный спрос был бы отрицательным.

Стоит также отметить, что вплоть до кризиса 2008 г. регуляторы особо не верили в золото и массово продавали его. Лишь после того как глобальная экономика столкнулась с рецессией они вновь приступили к покупкам.

Ссылка на статью

( Читать дальше )

В США заканчивается дешевая нефть?

- 24 января 2019, 11:59

- |

Сланцевые производители, несмотря на падение нефтяных цен, продолжат наращивать добычу, считают в Министерстве энергетики США, но уже не так интенсивно.

По предварительным оценкам, в декабре общая добыча нефти на основных сланцевых месторождениях Соединенных Штатов впервые в своей истории превысила отметку в 8 млн баррелей в сутки.

В январе производство должно будет увеличится еще на 71 тыс. баррелей и преодолеть 8,1 млн баррелей в день, а в феврале приблизится к уровню в 8,2 млн.

Правда, стоит отметить, что после октября 2018 г. темпы прироста добычи заметно снизилась. С ноября она ежемесячно увеличивалась на 0,9-1%, тогда как в июне-октябре прибавляла по 1,5-3,3%.

Сейчас в абсолютных величинах производство расширяется на 60-80 тыс. баррелей, летом и осенью — на 100-240 тыс. баррелей.

Резюме

Возможно, спад темпов прироста может быть связан с сезонным фактором, так как зимой становится труднее добывать в северных штатах США. Но, согласно данным Министерства энергетики, замедляется рост добычи на главном сланцевом месторождении страны — Permian, а оно находится в Техасе и Нью-Мексико.

( Читать дальше )

Американские рынки акций определяются с дальнейшим движением

- 23 января 2019, 18:16

- |

Если в конце декабря позиции трейдеров на опционом рынке говорили в пользу роста американского рынка акций, то сегодня ситуация близка к нейтральной.

Во-первых, упал со своих высот коэффициент в виде отношения опционов «пут» к «колл» на американский рынок акций. К 27 декабря отношение доходило до 1,26, в то время как вчера опустилось до 0,98.

По нашим наблюдениям, если этот индикатор поднимается выше 1,15, то это явный «бычий» сигнал, а если снижается ниже 0,85, то «медвежий».

Одновременно с ним мы бы обращали внимание на поведение коэффициента в виде отношения фьючерсов «пут» к «колл» на Индекс волатильности (VIX) (Для сглаживания движений на графике представлено среднее значение 5 торговых дней). Если он приближается к отметке в 0,3, то спекулянты ждут еще более высокой волатильности, что часто происходит в момент разворота. И если это сочетается с высоким коэффициентом по фьючерсам «пут» и «колл» на американский фондовый рынок, то это может быть двойным сигналом к развороту тенденции.

( Читать дальше )

Спекулянты ждут продолжения ралли на нефтяном рынке

- 22 января 2019, 19:06

- |

Российские спекулянты установили новый рекорд по числу сделанных ставок на рост нефти.

По данным Московской биржи, по состоянию на вчерашний день сумма открытых длинных позиций по нефти марки Brent выросла до 705 тыс. контрактов. В то время как количество коротких позиций упала до 154 тыс. контрактов.

Таким образом, поставлен рекорд по объему открытого лонга. Всего с 04 января он вырос со 151,2 тыс. контрактов до 705 тыс., что в денежном эквиваленте равно 28,8 млрд рублей. За это же время стоимость нефти поднялась на 8,6% или почти на 5 долларов.

В то же самое время не стоит забывать, что против физических лиц «играют» юридические — они, в свою очередь, ставят на падение котировок «черного золота». Сумма их открытых позиций достигла 754,9 тыс. контрактов, в то время как длинные позиции остаются практически без изменения на протяжении всего 2019 г.

Резюме

Летом 2017 г. российские спекулянты смогли вовремя войти купить фьючерсы на нефть, тем самым, предугадав восстановительное движение вверх после коррекции. Возможно, они оказались правыми и в этот раз.

Ссылка на статью

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс