Евгений Онегин

Что может привести к падению курса рубля?

- 04 декабря 2018, 14:21

- |

Удерживать фундаментальный баланс на валютном рынке страны помогают экспортеры, которые продают часть своей выручки. Что еще может оказать влияние на курс рубля?

Благодаря более высоким ценам на сырье приток иностранной валюты в страну усилился. Во втором квартале 2018 г. доходы от экспорта нефти составили 32,1 млрд долларов, от продаж газа 11 млрд, от нефтепродуктов — 19,1 млрд.

Согласно экспертному мнению Банка России, именно экспортеры позволяют сохранить фундаментальный баланс на валютном рынке страны.

С октября 2017 г. по сентябрь 2018 г. такие компании продавали в среднем 62% своей экспортной выручки, остатки размещались преимущественно на счетах в российских банках.

Правда, стоит отметить, что в октябре доля перевалила за 80%.

С учетом того, что в последние два месяца стоимость нефти опустилась примерно на 30%, то приток валюты в страну замедлится. За четвертый квартал объем выручки от продажи нефтегазовых продуктов, по нашим оценкам, составит примерно 55-58 млрд долларов, то есть по 18-19 млрд долларов в месяц.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Спекулянты распродают нефть темпами 2014 г.

- 03 декабря 2018, 11:46

- |

Правда, на этой неделе инвестиционные фонды сделали паузу в сокращении длинных позиций по нефти.

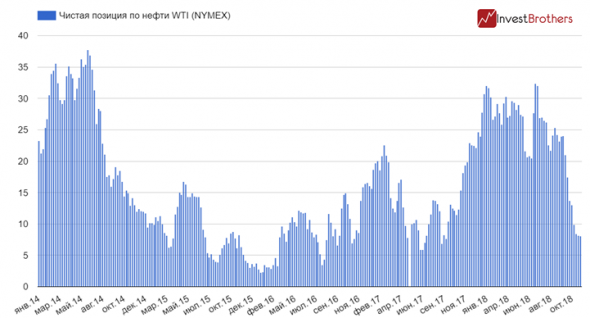

По состоянию на 27 ноября в портфелях хедж-фондов находилось 232,9 тыс. длинных и 77,8 тыс. коротких позиций по нефти марки WTI. За наделю их объем сократился на 5,8 тыс. и на 9,7 тыс. контрактов соответственно.

С июльских максимумов сумма длинных позиций опустилась на 218,7 тыс. контрактов, а объем коротких вырос на 60,4 тыс. контрактов. То есть, всего за четыре с половиной месяца фонды продали нефти примерно на 18,7 млрд долларов.

Тем самым, их чистая позиция снизилась до 155 тыс. контрактов или до 8,1 млрд долларов. Для сравнения в июле этот объем был равен 32,1 млрд долларов.

В последний раз так мало на рост «черного золота» ставили в сентябре 2017 г.

Резюме

С 2014 г. сумма чистой длинной позиции падала минимум до 2,2 млрд долларов, то есть от текущих уровней это примерно 5,9 млрд или около 118 тыс. контрактов.

( Читать дальше )

Что еще настораживающего в поведении участников финансового рынка?

- 30 ноября 2018, 15:48

- |

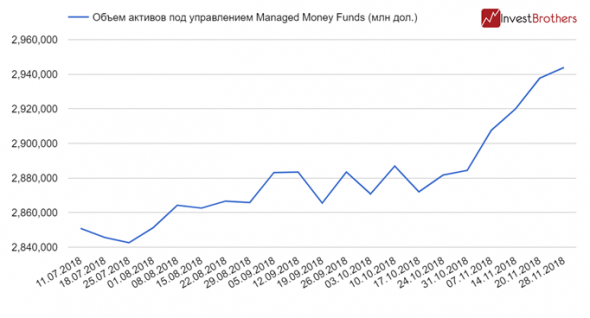

Инвесторы продолжают наращивать свои вложения в самые надежные фонды.

По итогам 28 ноября объем средств под управлением фондов денежного рынка вырос до 2,94 трлн долларов, увеличившись за неделю на 6,2 млрд долларов. Таким образом, достигнут новый максимум с 2010 г.

Напомним, что фонды денежного рынка вкладывают свои средства в короткие облигации, и в основном в суверенные бумаги.

«Маркет-мейкеры» в виде основных дилеров американских «трежериз» также держат существенный объем средств в долговых бумагах страны. К середине прошлой неделе в их портфелях находилось облигаций на сумму в 180,4 млрд долларов, что всего на 3,4 млрд меньше, чем абсолютный рекорд.

Совсем недавно доходность «трежериз» обогнала дивидендную доходность рынка акций США, что делает облигации более привлекательным объектом для вложения, особенно, когда риски дальнейшего падения акций достаточно велики.

( Читать дальше )

«Большой капитал» закрывает свои кредитные позиции по американским акциям

- 29 ноября 2018, 11:53

- |

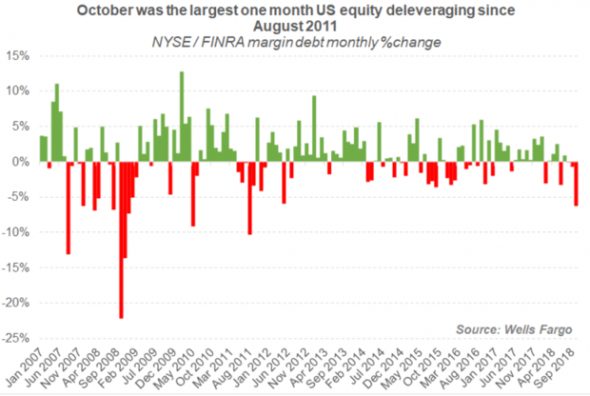

Октябрьское падение фондовых рынков США привело к самому высокому делевериджу с августа 2011 г.

Прошлый месяц отметился самым большим объемом сокращение кредитных позиций на рынке акций с лета 2011 г. За октябрь снижение составило примерно 7%, подсчитали в Wells Fargo.

Кредитное сжатие произошло среди крупных инвесторов, которые массово ликвидировали свои позиции на фоне падения их «любимчиков».

«С одной стороны, делеверидж редко происходит в вакууме, поэтому часто на своем пути сопровождается высокой волатильностью. Но мы не считаем, что этот риск приобретает системный характер,» сообщил стратег Wells Fargo по производным бумагам. «Возможно, на прошлой неделе «чистка» продолжилась, о чем свидетельствовала динамика акций технологического сектора. Но постепенно это закончится», продолжил он.

Стоит отметить, что в четырех из последних пяти месяцев происходил делеверидж.

( Читать дальше )

Российская нефть стала одной из самых дорогих в мире

- 28 ноября 2018, 15:08

- |

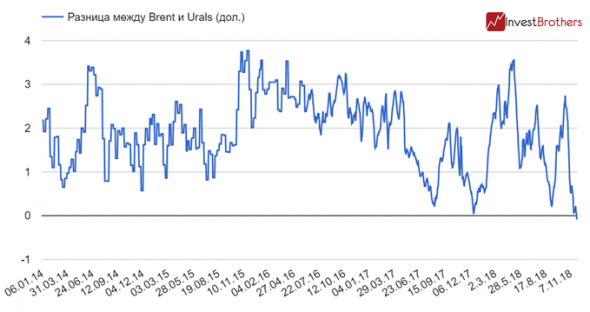

Обвал нефтяных цен привел к тому, что нефть марки Urals стала дороже, чем Brent и WTI.

Вчера дисконт между марками нефти Brent и Urals превратился в премию. Впервые за пять лет стоимость российского сырья превзошла цены на североморский аналог. По итогам дня средняя стоимость Urals была на 9 центов больше, чем Brent.

До этого российская марка сырья приближалась к североморской максимум на 4 цента, но вот ситуации, когда Urals стала дороже Brent, не было давно.

Если за октябрь-ноябрь котировки Brent потеряли 30%, то Urals 28,2%. За это же время испарился веь дисконт, который был равен 2-2,5 долларам.

Резюме

Скорее всего, такая ситуация сложилась из-за резкого падения котировок нефти. Столь драматичное падение произошло на фоне нестабильности на фондовых рынках США, а также из-за сокращения долларовой ликвидности.

Обычно дисбалансы случаются в моменты сжатия ликвидности. Поэтому, возможно, именно второй фактор повлиял на диапазон колебаний. В эту пользу говорят и движения, произошедшие на рынках на прошлой неделе, когда в Соединенных Штатах праздновался День благодарения и была короткая неделя.

( Читать дальше )

Пора делать запасы перед кризисом

- 27 ноября 2018, 21:59

- |

Заметный отскок фондовых рынков США не привел к росту Индекса «умных денег». Напротив, он обновил свои исторические минимумы.

На вчерашней торговой сессии индекс S&P 500 вырос на 1,55%, отскочив от локального минимума, тем самым фондовые площадки вышли из отрицательной зоны — с начала 2018 г. уровни рынка не изменились.

По итогам понедельника Индекс «умных денег» опустился до 12819 пунктов, что является новым историческим минимумом.

Напомним, что Индекс поведения «умных денег» учитывает поведение фондовых рынков в первые 30 минут торгов и в последние. Считается, что на открытии преобладают эмоциональные операции, а к вечеру выходят профессиональные и опытные участники торгов.

Получается, что «умный» капитал не спешит с покупкой подешевевших бумаг. К примеру, в 2002 и 2009 гг. Индекс развернулся раньше самих рынков на 2 месяца.

Кроме того, в 1999 за год до начала падения на фондовых рынках США Индекс «умных денег» приступил к своему снижению.

( Читать дальше )

Перспективы рынка нефти. Волны Эллиотта

- 26 ноября 2018, 17:19

- |

Нефтяные цены со своих высот упали уже на треть, и чем ниже они снижаются, тем больше прогнозов о новых целях падения. А если не это обвал, а всего лишь коррекция после трехлетнего роста?

Цены на «черное золото» серьезно падали в новейшей истории несколько раз. Так было в 80-е гг., в 1990-1991 гг., в 2008-2009 гг., в 2014-2015 гг. Во многих случаях обвал происходил после серьезного роста, который был вызван, к примеру, войной между Ираком и Кувейтом, опасениями военных действий между Ираном и Израилем.

В 80-е и 2014 гг. падение котировок происходило больше из-за рыночных факторов, а именно из-за перепроизводства и высоких цен для мировой экономики.

Всплеск стоимости нефти в сентябре и октябре 2018 г. был спровоцирован опасениями на счет санкций в отношении Ирана и выбывающих поставок из Венесуэлы.

К примеру, в 2012 г. после подписания в феврале нового «санкционного пакета» со стороны США в адрес Ирана котировки на нефть резко выросли с 103 до 124 долларов за бочку, после чего произошла серьезная коррекция: с 124 до 88 долларов за баррель. Свободное падение длилось три месяца.

( Читать дальше )

Российские банки помогают регуляторам сдерживать падение рубля?

- 23 ноября 2018, 15:04

- |

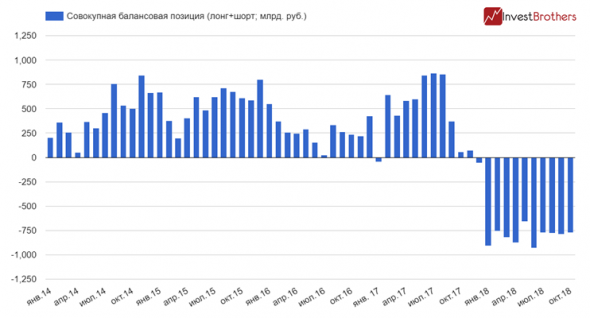

Несмотря на падение рубля, которое состоялось в августе-сентябре 2018 г., российские банки продолжают держать длинные позиции по национальной валюте.

В связи с чем вызваны действия кредитных организация страны не совсем понятно, но на протяжении всего нынешнего года они находились в «шорте» по доллару, тогда как в конце 2014 и 2015 гг., активно играли на понижении российской валюты.

Согласно данным Банка России, к началу октября совокупная чистая балансовая позиция банков по американскому доллару была равна -774,4 млрд руб., то есть был открыт «шорт».

Средняя чистая короткая позиция с января текущего года была равна 806,1 млрд рублей. Апрельские с августовскими санкциями так и не заставили российские банки поменять свои ставки.

Резюме

Учитывая крепость рубля на фоне обвала нефтяных котировок, возникает мысль о какой-то договоренности среди крупнейших участников рынка.

( Читать дальше )

Как курс рубля отреагирует на возвращение ЦБ на валютный рынок?

- 22 ноября 2018, 17:07

- |

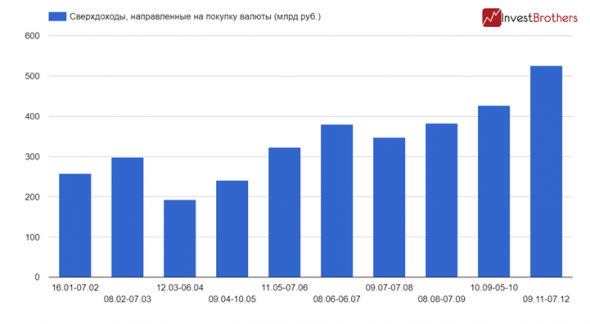

В августе текущего года Банк России принял решение прекратить операции на открытом валютном рынке в рамках «бюджетного правила» до конца текущего года. Как будет вести себя рубль после возвращения регулятора?

В течение всего текущего года Банк России купил валюты на открытом рынке на 2,1 трлн рублей, после чего операции были приостановлены. К сегодняшнему дню у ЦБ накопилась сумма в 1,2 трлн рублей, в декабре к ней прибавится еще около 200-300 млрд.

На фоне столь крупного объема средств, который должен будет вылиться на рынок, появляются размышления, как регулятор будет совершать операции. Кроме того, в рамках «бюджетного правила» появятся еще дополнительные средства для пополнения резервов.

Вчера в своем ежемесячном обзоре Банк России, сообщил как и когда будет расходовать свои накопленные запасы и данные новости не очень оптимистичны для спекулянтов, играющих на падении рубля.

( Читать дальше )

Обвал фондовых рынков может продолжиться

- 21 ноября 2018, 15:14

- |

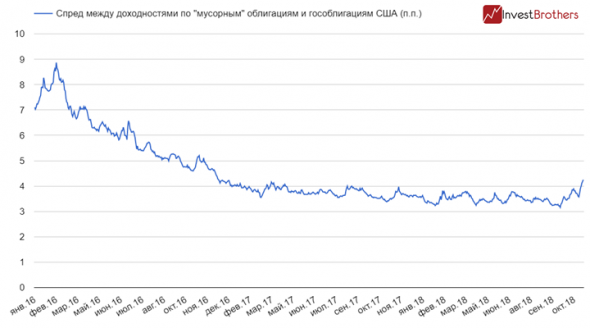

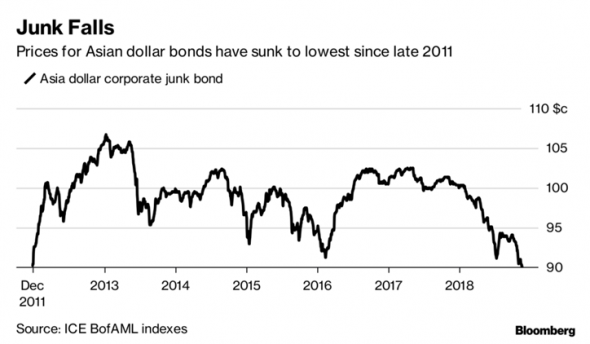

Волатильность на рынках акций перекинулась на рынки облигаций, причем нервозность стала проявляться во всем мире.

В понедельник спреды между «мусорными» и государственными облигациями США выросли до 4,25 процентных пунктов, чего не было с декабря 2016 г.

Столь серьезное увеличение разницы в доходностях произошло впервые с начала ужесточения монетарной политики в США. Спреды расширяются из-за того, что инвесторы «бегут» в качество и покупают американские «трежериз».

Кроме того, цена «мусорных» облигаций падает и в Азии. Их стоимость снизилась до 90% от номинала. В последний раз такое наблюдалось в 2011 г.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс