Евгений Онегин

В падении рубля виноват бюджет?! Рынок акций нашел дно

- 05 ноября 2024, 17:34

- |

- комментировать

- Комментарии ( 0 )

Мнение: Падение рубля вызвано высокими ставками

- 05 ноября 2024, 14:01

- |

Согласно оценкам Минфина РФ, в ноябре дополнительные нефтегазовые доходы бюджета составят 87,5 млрд рублей. Их, согласно бюджетному правилу, направят на пополнение резервов, то есть, на покупку иностранной валюты.

В отличие от прошлого года, на протяжении почти всего 2024 г. бюджет России имел дополнительные нефтегазовые доходы, тогда как с января по июль 2023 г. их не было.

На наш взгляд, именно ситуация с дополнительными нефтегазовыми доходами показывает истинную ситуацию с наполнением бюджета. Если в прошлом году были заметные проблемы с этим в первой половине года, то в текущем проблем пока нет.

Ссылка на пост

В системе не хватает короткой ликвидности

- 05 ноября 2024, 12:20

- |

Ситуация с ликвидностью в финансовой системе России не радует. Если на протяжении всей прошлой неделе в банковском секторе страны наблюдался дефицит рублевой ликвидности , то сейчас это сказалось и на ежедневной ликвидности. Так, ВТБ снизил объем ежедневно размещаемых облигаций с 250 млрд в начале текущего года, до 100 млрд.

Впервые за многие месяцы ВТБ проведет размещение однодневных бондов серии КС-4, где разрешенный лимит составляет 5 трлн рублей, на сумму в 100 млрд. Делает он это на фоне падения спроса на инструмент. Если в апреле ежедневные объемы выпуска составляли 100-150 млрд, то сегодня они опустились до 10-30 млрд.

Ссылка на пост

Наметился тренд на осторожные покупки со стороны крупных денег

- 01 ноября 2024, 17:48

- |

Сегодня, 01 ноября, наблюдаются заметные покупки со стороны крупного капитала. Так, наш Индикатор крупных денег, который отслеживает все сделки выше 12 млн рублей по всем акциям на Московской бирже, показывает, что к 17:30 мск сумма всех таких сделок на покупку превзошла сумму на продажу на 439 млн рублей, что является заметным дневным объемом.

Однако если взглянуть на динамику крупного капитала с середины сентября, то здесь наблюдается стагнация, хотя с начала октября идут небольшие покупки.

Ссылка на пост

Капитализация рынка акций опустилась к уровням октября 2022 г.

- 31 октября 2024, 09:50

- |

Несмотря на то что Индекс Московской биржи по итогам 30 октября закрылся выше, чем он был в конце сентября, капитализация фондового рынка опустилась к новым локальным минимумам.

Средневзвешенная капитализация в предпоследний день октября опустилась до 44,75 трлн рублей, что на 300 млн меньше, чем минимум, который мы видели в начале сентября.

На этом фоне отношение капитализации к ВВП опустилось до 24,1%, что является самым низким значением с октября 2022 г.

Ссылка на пост

Доллар может вырасти до 106 рублей в 2025 г.

- 30 октября 2024, 14:30

- |

В последнее время волатильность рубля увеличилась из-за отсутствия биржевых торгов, однако прогноз по среднегодовому курсу доллара в районе 96 рублей в 2025 году остается актуальным, по мнению министра экономического развития РФ Максима Решетникова.

«Курс и курсообразование очень волатильны, отсутствие биржевых торгов реально снизило емкость валютного рынка, поэтому, конечно, любые крупные покупки или продажи — такой вызов для банков, и поэтому курс достаточно сильно „ходит“. Мы ориентируемся на торговый баланс, по торговому балансу прогнозы сохраняются и подтверждаются. Исходя из этого мы фундаментальный курс и прогнозируем. Мы же прогнозируем курс не на основе колебаний потоков и притоков, а с учетом фундаментальных факторов», — заявил министр.

Учитывая волатильность 2024 г., в 2025 г. курс может быть равен 106.

По акциям Норникеля активизировались сделки в "даркпуле"

- 30 октября 2024, 10:26

- |

На протяжении всего октября в бумагах Норильского Никеля наблюдается повышенная активность. Причем эта активность происходит не на организованных торгах, а на внебиржевом рынке в рамках так называемых «даркупулах».

Так, 2 октября прошли первые сделки на сумму в 1,6 млрд рублей, 3 октября еще на 1,1 млрд. Примерно через неделю операции возобновились и 9 октября их сумма превысила 1,3 млрд. 16 октября объем операций в режиме переговорных сделок подскочил до 4,7 млрд, а с 22 по 24 октября ежедневный объем держался на уровне в 1,7-2,1 млрд рублей.

Ссылка на пост

Спекулянты всего за день "зашортили" рубль на 25,9 млрд

- 29 октября 2024, 10:33

- |

Ситуация на валютном рынке России привела к тому, что спекулянты, которые покинули его неделю назад, массово вернулись обратно. Всего за один день, частные спекулянты в виде физических лиц открыли длинные позиции по фьючерсам на юань против рубля на сумму в 1,9 млн контрактов, что соразмерно 25,9 млрд рублей.

Ситуация с контрактами на доллары иная, там таких колебаний не было. Согласно данным Мосбиржи, объем чистой длинной позиции физических лиц составляет 339,2 тыс. контрактов.

Ссылка на пост

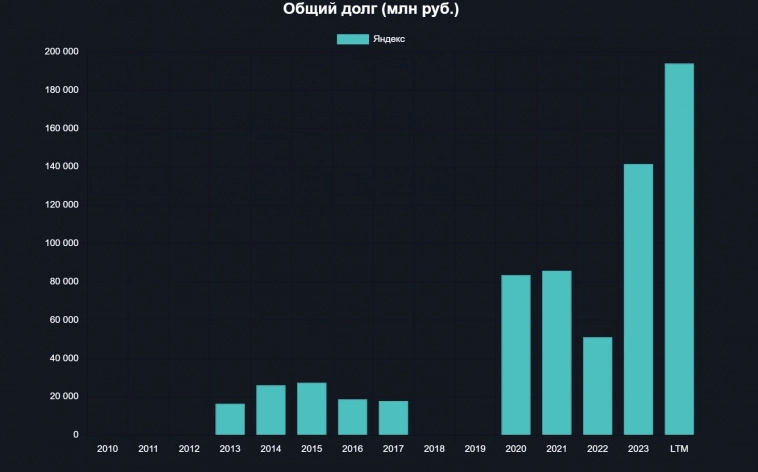

Яндекс нарастил выручку, но страдает от высокого долга

- 29 октября 2024, 10:30

- |

В третьем квартале МКПАО «Яндекс» увеличило выручку на 36% до 276,8 млрд рублей, что привело к росту скорректированного показателя EBITDA в 1,7 раза до 54,7 млрд рублей.

Рентабельность компании по результатам квартала составила 19,8%. Показатели по выручке оказались ниже ожиданий аналитиков, однако скорректированный EBITDA превысил прогнозы. Скорректированная чистая прибыль за квартал выросла в 2,2 раза до 25,1 млрд рублей. На конец квартала остаток денежных средств составил 131,4 млрд рублей.

Однако обычная прибыль компании первых девяти месяцев оказалась отрицательной и составила -4,1 млрд рублей. В первую очередь это вызвано выросшими более чем в два раза процентными расходами. За 2024 г. общий долг вырос примерно на 53 млрд рублей до 191 млрд. На фоне высоких процентных ставок увеличились и расходы на его содержание.

Ссылка на пост

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс